[현장] 정부, 150조 국민성장펀드 투입…삼성·SK 등 ‘메가 프로젝트’ 파격 지원 나서

By Ismael De La Cruz

(2022년 11월 7일 작성된 영문 기사의 번역본)

- 1950년부터 11월은 미국 증시 최고의 월간 실적 보여

- AAII 투자자 심리 개선되었으나 역사적 평균보다는 여전히 낮아

- 2022년은 최악의 연간 실적을 낼 것이라는 신호 계속 쌓여

역사적 관점에서 볼 때 11월은 연중 가장 실적이 좋은 달에 속한다. 11월의 S&P 500 지수는 지난 39년 중 62% 기간 동안 상승했고, 평균 상승률은 +0.82%였다.

또한 1950년부터는 11월 S&P 500 지수가 일반적으로 최고의 월간 실적을 보였다. 단, 2001년부터는 1위가 아닌 2위로 다소 밀렸다.

이렇듯 11월 미국 증시는 보통 순조롭게 출발한다. 첫 5거래일 동안 S&P 500 지수는 상승하고, 그리고 추수감사절 이전까지 진정세를 보인다.

- 지난 10년 중 9년 동안 11월 S&P 500 지수는 상승했고, 평균수익률은 1.26%였다.

- 지난 20년 중 70% 기간 동안 11월 다우존스 지수는 상승했고, 평균수익률은 1.57%였다.

- 지난 50년 중 70% 기간 동안 다우존스 지수는 상승했고, 평균수익률은 1.99%였다.

- 지난 100년 중 63% 기간 동안 다우존스 지수는 상승했고, 평균수익률은 1.18%였다.

1950년부터 최악의 11월 S&P 500 실적은 11.39% 하락했던 1973년이었다. 반대로 최고의 실적은 2020년 11월로 S&P 500 지수는 10.75% 상승했다.

S&P 500 지수가 1% 이상 하락한 거래일

이렇게 역사적으로 긍정적인 계절성에도 불구하고, 지난 11월 2일에 S&P 500 지수는 2.50% 하락했다. 올해 1% 이상 하락을 보인 54번째 거래일이었다. 2009년까지 되돌아가야만 지금과 비슷한 현상을 확인할 수 있는데, 아직 올해는 두 달이 더 남았다.

1928년부터 S&P 500 지수를 본다면, 2022년은 연간 1% 이상 하락한 거래일이 가장 많은 12번째 연도가 된다. 1위부터 11위까지는 다음과 같다.

- 1931년 (97일)

- 1932년 (95일)

- 1933년 (75일)

- 2008년 (75일)

- 2002년 (72일)

- 1930년 (70일)

- 1974년 (67일)

- 1938년 (67일)

- 1937년 (62일)

- 1934년 (59일)

- 2009년 (55일)

나스닥 100 지수의 암울한 전망

나스닥 100 지수가 이번 분기에 하락 마감된다면 4개 분기 연속 하락을 기록하게 된다. 이는 지난 51년간 최장 분기 하락 기록이 될 것이다.

2022년의 일중효과

올해 S&P 500 지수를 하루 단위로만 거래했다면, 즉 매 거래일마다 개장 시 매수하고 폐장 직전 매도했다면 수익률은 -1.9%가 되었을 것이다.

이러한 마이너스 수익률은 상징적이다. 동일 기간 S&P 500 지수가 축적한 손실은 그 10배 이상이기 때문이다.

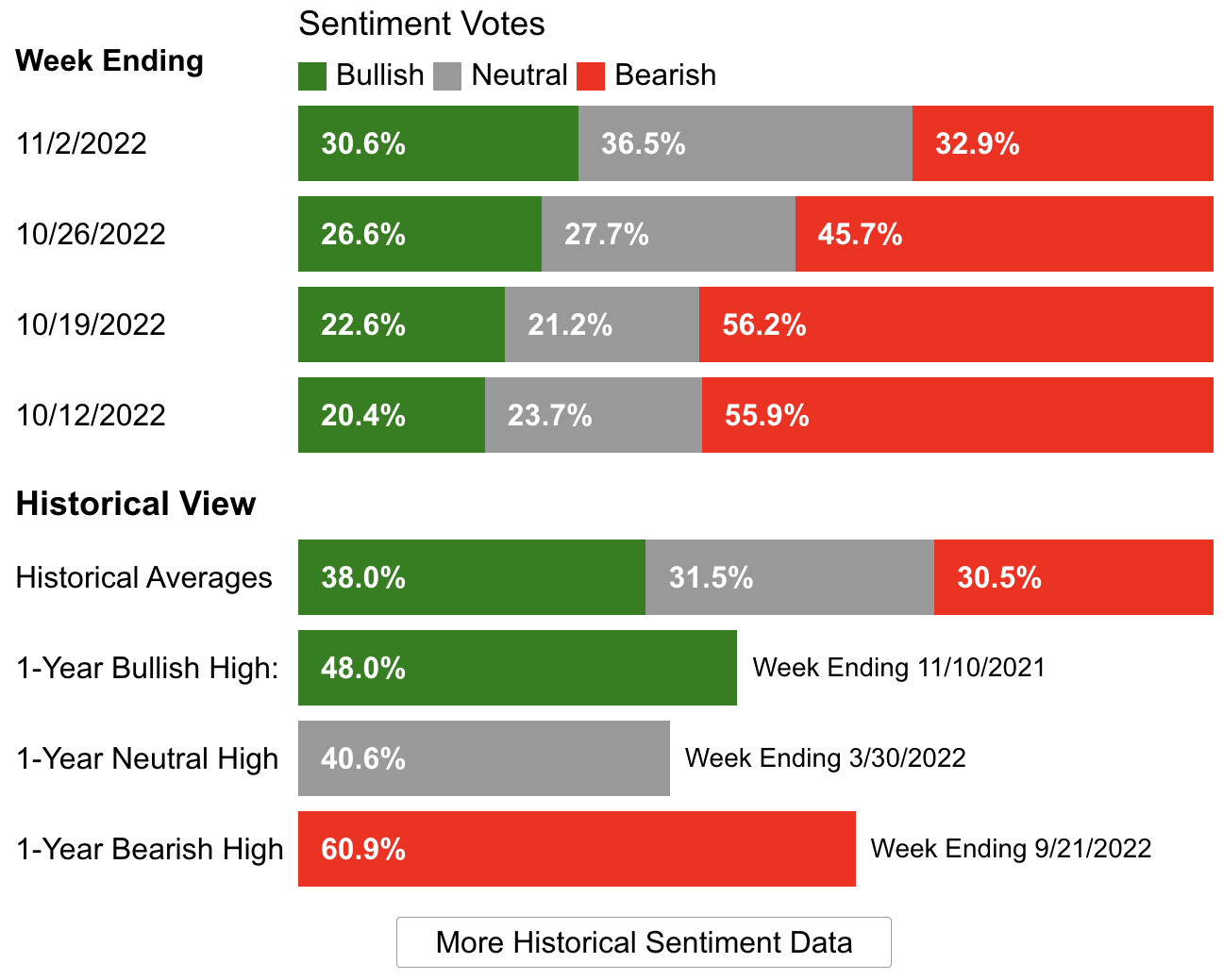

투자자 심리(AAII)

낙관적 심리(향후 6개월 동안 증시 상승 기대)는 4%p 상승한 30.6%였지만, 역사적 평균 38%보다 50주 연속 낮았다.

비관적 심리(향후 6개월 동안 증시 하락 기대)는 12.8%p 상승한 32.9%였고, 역사적 평균 30.5%를 지속 상회하고 있다. 출처: AAII

출처: AAII

중국 노출 종목

중국 경제가 지속적으로 부진한 실적을 보이는 가운데, 중국에 노출된 비중이 높은 기업의 리스크도 점점 커지고 있다. 따라서 투자자들은 당분간 중국 노출 종목에 대한 포지션을 결정하기 전에 엄격한 리서치를 거치기 바란다.

S&P 글로벌 마켓 인텔리전스(Global Market Intelligence) 데이터에 따르면, S&P 500 상장 기업 중 중국 노출도가 20% 이상인 기업 목록은 다음과 같다.

- 모놀리식 파워 시스템즈 (NASDAQ:MPWR): 55.5%

- 텍사스 인스트루먼츠 (NASDAQ:TXN): 53.5%

- 에스티 로더 컴퍼니스 (NYSE:EL): 33%

- 어플라이드 머티어리얼즈 (NASDAQ:AMAT): 32%

- KLA 코퍼레이션 (NASDAQ:KLAC): 29%

- 온 세미컨덕터 (NASDAQ:ON): 28.5%

- 쿼보 (NASDAQ:QRVO): 27.5%

- 암페놀 (NYSE:APH): 27%

- 엔비디아 (NASDAQ:NVDA): 26%

- 테슬라 (NASDAQ:TSLA): 24.5%

- 웨스턴 디지털 (NASDAQ:WDC): 24%

주: 필자(Ismael De La Cruz)는 글에서 언급된 증권을 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지