美 싱크탱크 "중국 조선 굴기 막으려면 ’K조선’ 능력 필요"

By Ismael De La Cruz

(2022년 11월 3일 작성된 영문 기사의 번역본)

- 현재 92세인 워런 버핏의 수익률은 계속 S&P 500 지수를 뛰어넘는다.

- ‘오마하의 현인’으로 불리는 워런 버핏은 올해 약세장 속에서도 계속 주식을 매수하고 있다.

- 인베스팅프로를 통해 워런 버핏의 현재 포트폴리오를 살펴보자.

가치투자에 대해서 이야기할 때 언제나 떠오르는 사람은 바로 우리 시대 가장 위대한 투자자로 꼽히는 워런 버핏(Warren Buffett)이다. 1930년 8월 30일 미국 네브래스카주 오마하에서 태어난 워런 버핏은 전 세계 최고 부자 중 한 사람이며, 버크셔 해서웨이(NYSE:BRKa)(NYSE:BRKb) 회장이다.

워런 버핏이 24세였을 때 또 다른 위대한 투자자인 벤저민 그레이엄(Benjamin Graham)의 회사에 고용되었다. 이후 1956년에 버핏은 그레이엄의 회사를 그만두고, 저축한 돈을 바탕으로 버핏 파트너십(Buffett Partnership)이라는 투자 파트너십 회사를 설립했다.

나중에 그는 버크셔 해서웨이의 지분을 공격적으로 매수하기 시작했다. 버크셔 해서웨이를 완전히 인수한 이후에는 주요 사업 부문을 섬유에서 보험으로 탈바꿈시켰다. 그리고 2014년 8월 14일 기준 버크셔 해서웨이의 주가는 주당 20만 달러에 이르렀다.

워런 버핏은 가치투자 주창자 중 한 사람이다. 가치투자란 저평가된 기업의 주식을 매수한 후 나중에 매각하거나 오랫동안 보유한다는 투자 철학을 가리킨다. 그러나 많은 사람들이 알고 있는 가치투자의 개념은 버핏의 멘토였던 벤저민 그레이엄이 1928년에 착안한 용어에서 시작되었다.

이제 인베스팅프로를 사용해 워런 퍼빗의 현재 포트폴리오를 살펴보도록 하자.

포트폴리오 변화 및 구성

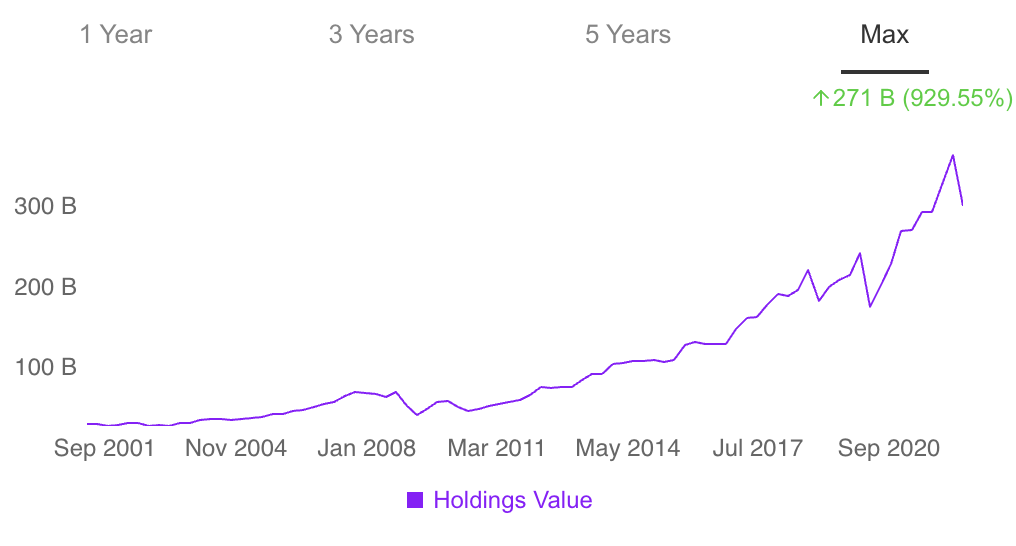

아래 차트에서는 워런 버핏 포트폴리오의 장기적 변화와 누적 수익률을 나타낸다. 분명히 버핏의 투자는 성공적이었다.

출처: 인베스팅프로

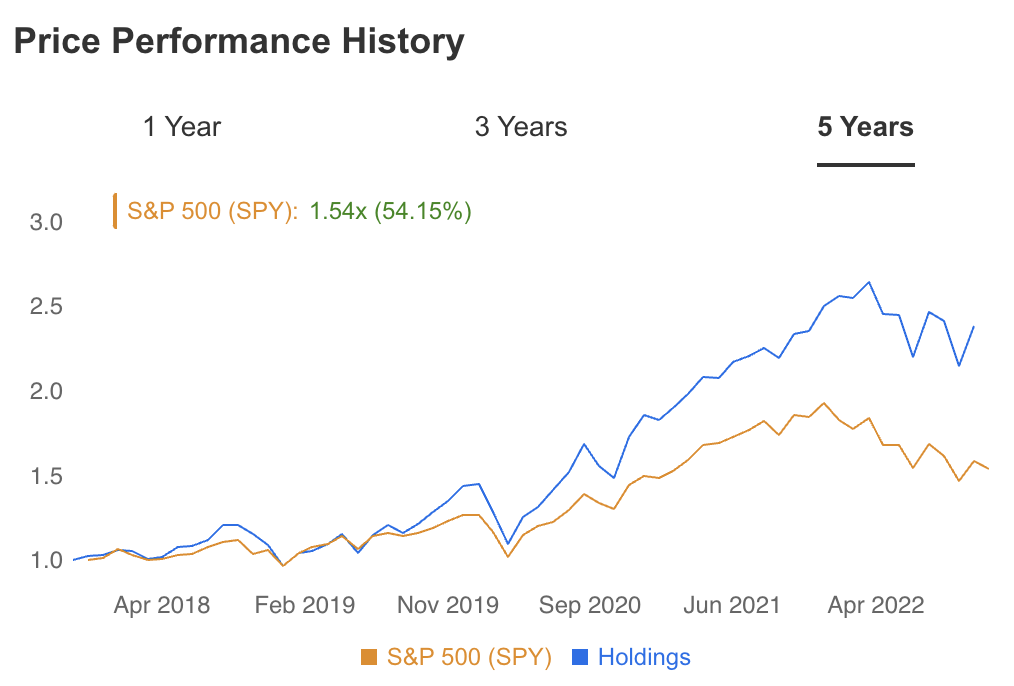

출처: 인베스팅프로

두 번째 차트에서는 지난 5년간 워런 버핏 포트폴리오와 SPDR S&P 500(NYSE:SPY)의 수익을 비교해 볼 수 있다.

출처: 인베스팅프로

현재 버핏의 포트폴리오 구성을 섹터별로 보자면 다음과 같다.

- 기술 하드웨어, 스토리지 및 주변기기 (41.9%)

- 은행 (13.2%)

- 원유, 천연가스 및 연료 (10.9%)

- 음료 (8.4%)

- 소비자금융 (7.3%)

- 식품 제품 (4.2%)

- 자본시장 (3.3%)

- 미디어 (2.0%)

- 컴퓨터 서비스 (2.0%)

- 엔터테인먼트 (1.9%)

- 헬스케어 제공 및 서비스 (1.3%)

- 식품 및 필수품 (0.8%)

- 보험 (0.8%)

- 자동차 (0.6%)

- 인터넷 및 직접 소매 마케팅 (0.4%)

- 화학 (0.4%)

- 전문 소매 (0.3%)

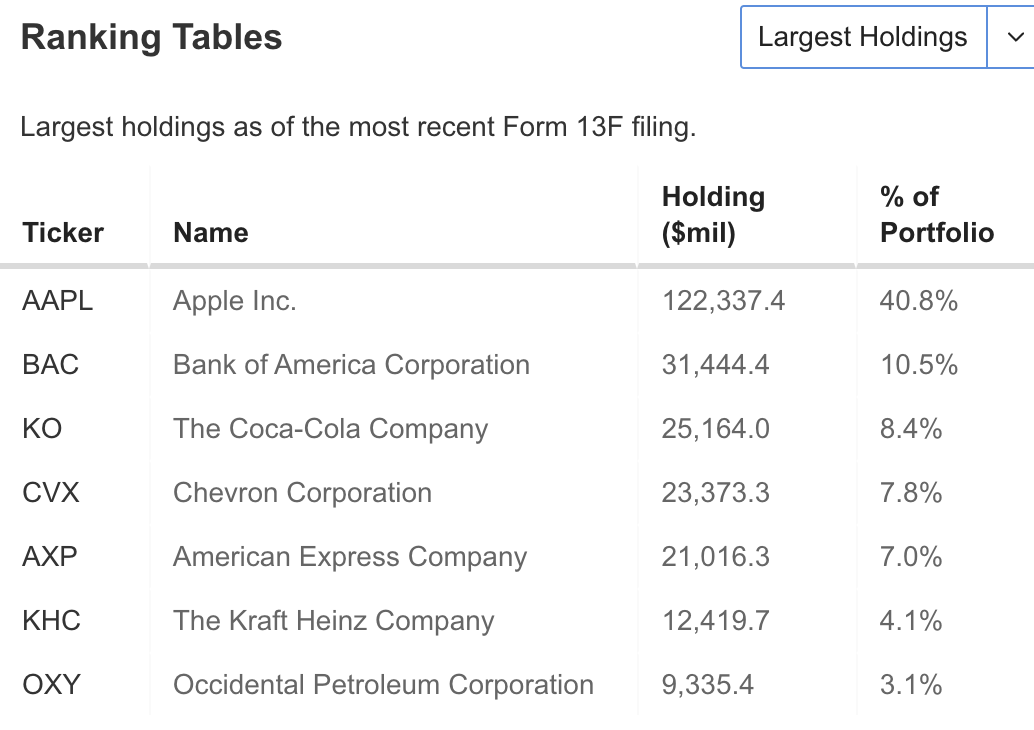

그렇다면 이제 워런 버핏의 상위 5개 보유 종목을 보자. 이 5개 종목은 포트폴리오에서 가장 큰 비중을 차지하고 있다. 출처: 인베스팅프로

출처: 인베스팅프로

1. 애플

미국 캘리포니아주 쿠퍼티노 소재 애플(NASDAQ:AAPL)은 세계 최대 기업이며, 버핏의 포트폴리오 1위 종목으로서 40.8%를 차지한다.

애플은 각종 전자 기기를 개발, 제조 및 판매하는 기업이며 특히 스마트폰, 노트북, 스마트워치, 헤드폰으로 유명하다.

애플은 최근 2022회계연도 4분기 호실적을 발표했다. 2021년 대비 매출은 8% 상승했고 최대 매출을 기록했다. 애플 제품과 서비스의 모든 카테고리 판매는 업계 전반의 매출 하락에도 불구하고 아이패드를 제외하고는 전년 대비 증가했다.

2. 뱅크오브아메리카

뱅크오브아메리카(NYSE:BAC)는 10.5% 비중으로 버핏 포트폴리오에서 2위를 차지하는 종목이다.

애플과 마찬가지로 최근 긍정적인 분기 실적을 발표했다. 순수익이 71억 달러, 주당순이익은 컨센서스 예상치 78센트를 상회한 81센트였다. 매출 역시 예상치 235억 달러보다 많은 235억 달러를 기록했다.

또한 순이자수익은 연준의 지속적인 금리인상, 낮은 무형자산상각비, 탄탄한 대출 증가에 힘입어 24% 상승한 138억 달러를 기록했다.

3. 코카콜라

미국 애틀랜타 소재 코카콜라(NYSE:KO) 의 분기 매출과 수익 성장도 시장 예상치를 상회했으며, 수요 증가에 따라 2022년 전체 전망도 상향했다.

순매출은 10% 상승한 111억 달러였고, 주당순이익은 7% 상승한 69센트였다. 또한 전년 대비 판매량은 4% 상승했다.

올해 유기적 매출 성장은 14~15%로 예상된다. 이전 예상치는 12~13%였다.

4. 셰브론

원유 및 천연가스 가격 상승 덕분에 미국 캘리포니아주 소재 셰브론(NYSE:CVX)의 3분기 수익은 전년 동기 대비 3배가 눌었다.

셰브론은 9개월 동안 291억 1,200만 달러(전년 대비 175% 상승), 분기 동안에는 사상 두 번째 최고 기록인 112억 6,100만 달러를 벌어들였다.

또한 셰브론은 27억 달러(전년 동기 대비 6% 상승)를 배당금으로 지급하고, 작년 대비 투자는 50% 이상 늘렸으며, 6개 분기 연속 부채를 즐였고, 37억 5천만 달러 규모(발행주식수의 1% 이상)로 자사주를 매입했다.

5. 아메리칸 익스프레스

워런 버핏이 보유한 상위 5개 종목 모두 분기 호실적을 발표했으며, 아메리칸 익스프레스(NYSE:AXP)의 실적도 물론 예외가 아니었다.

아메리칸 익스프레스의 주당순이익은 2.47달러로 시장 예상치 2.41달러를 상회했고, 매출은 135억 6천만 달러였다. 또한 소비자 지출 상승 속에서 연간 전망을 상향 조정했으며, 매출 성장 예상치는 2021년보다 높은 23~25%로 제시했다.

아메리칸 익스프레스는 잠재적 채무불이행에 대비해 준비금도 늘렸다. 분기 신용 손실 7억 7,800만 달러에 대한 대비는 이전 분기 대비 거의 90% 이상 늘어난 규모다.

주: 필자(Ismael De La Cruz)는 글에서 언급된 증권을 보유하지 않습니다.

***

다음 투자 아이디어를 찾고 계시다면, 아래와 같은 콘텐츠를 제공하는 인베스팅프로+를 참고해 보세요.

- 지난 10년간 기업 실적

- 수익, 성장 등에 관련된 재무건전성 점수

- 수십 가지 금융 모델에서 계산된 공정가치

- 동종업계 경쟁사와의 빠른 비교

- 펀더멘털 및 실적 차트

인베스팅프로+에서 핵심 데이터를 빠르게 확인하고, 충분한 정보를 바탕으로 투자를 결정해 보시기 바랍니다. 자세히 알아보기 »

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지