뱅크오브아메리카 "韓 증시 변동성, 전형적인 거품"

By Haris Anwar

(2022년 10월 11일 작성된 영문 기사의 번역본)

- 애플, 올해 최고 실적 낸 메가캡 기술주

- 글로벌 소비 지출 둔화로 인한 모멘텀 위기

- 뱅크오브아메리카, 최근 애플 투자 등급을 매수에서 중립으로 하향

투자자들은 올해 하락장 속에서도 애플(NASDAQ:AAPL) 주식을 몇 안 되는 안전한 장기 투자 종목 중 하나로 여겼다. 이유는 분명하다. 아이폰 제조사 애플은 자사 제품 및 서비스에 대한 탄탄한 글로벌 포트폴리오를 바탕으로 다각화된 매출원을 가지고 있기 때문이다.

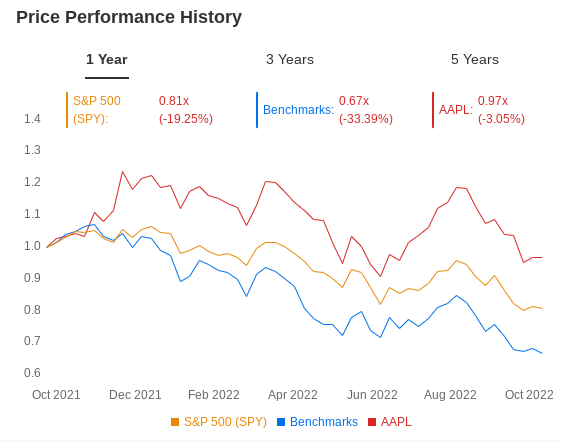

애플은 시가총액이 2조 2,490억 달러에 이르는 세계 최대 기업이다. 또한 올해 주가는 약 20.5% 정도 하락해 메가캡 기술 기업 중에서는 최고의 실적을 보였다. 나스닥 100 지수는 같은 기간에 32.8%나 떨어졌다. 출처: 인베스팅프로

출처: 인베스팅프로

그러나 글로벌 소비 지출이 둔화되면서 애플의 성장 모멘텀이 타격을 입고 있기 때문에 애플의 실적은 위협을 받을 수 있다. 지정학적 갈등이 지속되는 유럽과 코로나 제재 조치가 이어지는 중국에서 특히 그렇다.

달러 강세로 인한 압박 역시 애플 수익을 저해할 수 있는 또 다른 악재다.

이전 분기에 애플은 중국에서의 공급망 제한 및 코로나 제한 조치로 인해 수익이 11% 하락했다고 발표했다. 그러나 애플의 매출은 경제적 어려움 속에서도 지속적으로 성장했다. 다가오는 10월 27일 4분기 실적 발표에서 애플의 탄력성을 평가해 볼 수 있을 것이다.

애플의 경쟁사이자 세계 최대 반도체, 스마트폰, TV 제조사인 삼성전자 (KS:005930)(OTC:SSNLF)는 올해 스마트폰 부문에 대한 전망치를 이미 하향했다.

이례적인 등급 하향

최근 투자 메모에서 뱅크오브아메리카는 애플 주식에 대한 투자 등급을 매수에서 중립으로 하향하면서, 향후 애플의 실적에 대해 커져가는 리스크를 언급했다.

“애플 주가 실적은 올해 시장수익률을 상회했고 상대적으로 안전자산 종목으로 여겨진다. 하지만 우리는 뛰어난 실적을 내년에도 이어가기에는 리스크가 있다고 본다. 소비자 수요 약화로 인해 전망치 하향이 있을 것으로 예상한다.”

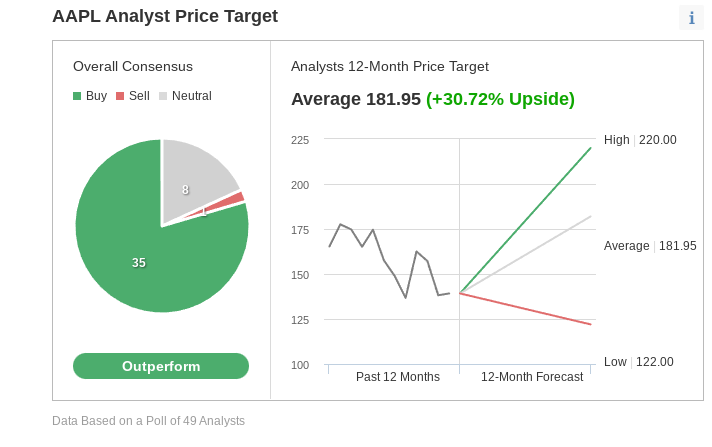

뱅크오브아메리카의 애플 등급 하향은 이례적이었다. 대부분 애널리스트들은 여전히 애플의 성장에 대한 강세 전망을 유지하고 있기 때문이다. 인베스팅닷컴이 49명의 애널리스트를 대상으로 설문조사를 실시한 결과 응답자 70%는 매수를 추천했고, 단 1명만 매도 등급을 제시했다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

애플에 대한 낙관론의 주요 이유는 애플의 부유하고 충성스러운 소비자 기반 덕분에 거시경제적 악재에 더 유연하게 대응할 수 있다는 점이다.

또한 투자자들은 지금과 같은 시장 혼란 속에서는 글로벌 휴대폰 시장에서 점유율이 높고, 수익성의 오랜 역사가 있으며, 탄탄한 재무제표를 가진 애플을 안전한 종목으로 평가한다.

올해 애플은 아이폰14, 새로운 에어팟 프로 그리고 새로운 애플워치 모델을 선보였다. 블룸버그 보도에 따르면 최근 선주문 중 아이폰14 프로 맥스 판매량이 가장 높은데, 이는 비슷한 기간 내에서 이전 기종 판매량을 넘어섰다.

애플의 풍부한 현금 역시 투자자들이 불확실한 시기에 안전자산으로 삼을 만한 이유를 제공한다. 애플의 현금 보유량은 세계 최대 수준으로 2천억 달러가 넘기 때문에 자사주매입으로 주가를 지지할 수 있는 충분한 화력을 가지고 있다.

자사주매입 프로그램은 발행주식 수를 줄이고 수익을 높이기 때문에 지금과 같이 변동성이 높은 시기에 투자자들이 선호한다.

워런 버핏이 이끄는 버크셔 해서웨이(NYSE:BRKa)도 애플의 최대 주주 중 한 곳이며, 애플 투자 덕분에 올해 큰 수익을 거두었다. 버크셔 해서웨이는 2016년 말에 애플 주식 매수를 시작해 총 1,530억 달러 규모를 보유하고 있고, 애플은 버크셔 해서웨이의 최대 보유 종목 중 하나가 되었다.

결론

애플의 이번 달 실적 발표에서는 악화되는 경제 상황과 조심스러운 소비자들의 동향이 나타날 수 있다. 하지만 그렇다고해서 애플이 안전자산 지위를 잃은 것은 아니다. 필자는 애플 주가가 약세를 보인다면 탄탄한 자사주매입 계획, 매출 반등, 인상적인 마진 등에 힘입어 강력히 반등할 가능성이 높은 기업을 찾는 장기 투자자들에게는 매수 기회라고 생각한다.

주: 이 글을 쓰는 시점에 필자(Haris Anwar)는 애플 주식을 보유합니다. 글에 피력된 견해는 필자 개인의 생각일 뿐이며, 투자 조언으로 간주될 수 없습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지