[뉴욕증시] 호르무즈 상선 공격에 유가 뛰며 혼조세…다우 0.61%↓

By Ismael De La Cruz

(2022년 9월 19일 작성된 영문 기사의 번역본)

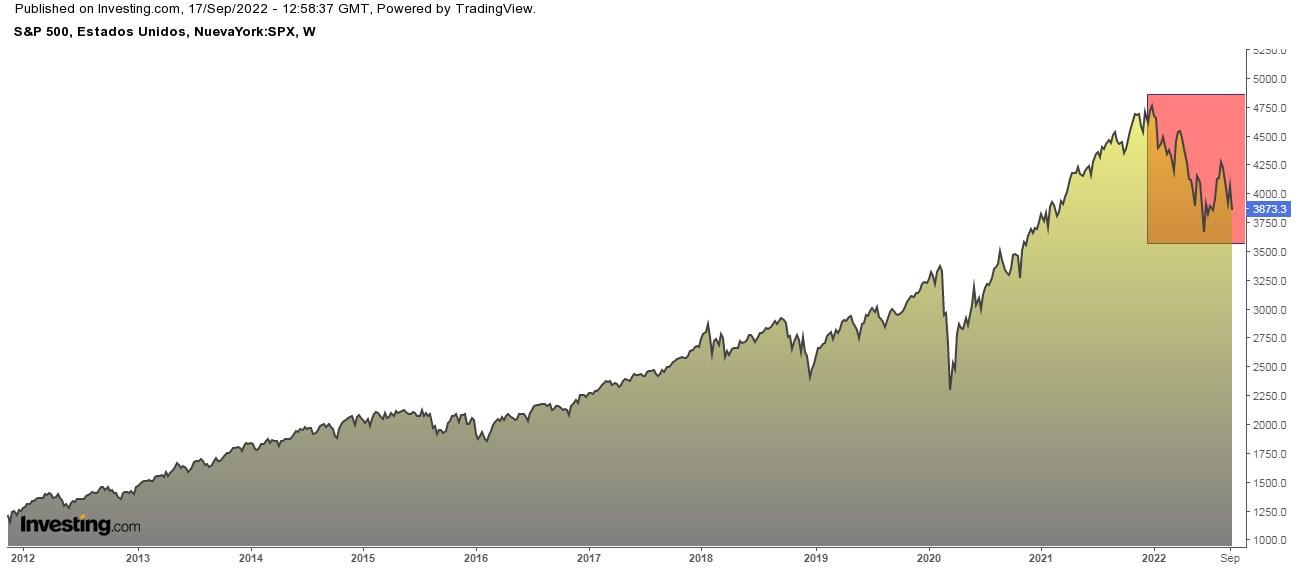

- 2022년은 178거래일 동안의 S&P 500 지수 실적이 6번째로 안 좋은 해였다.

- 미국 증시 벤치마크 지수 S&P 500의 각 금요일 실적 역시 최악을 기록할 것으로 보인다.

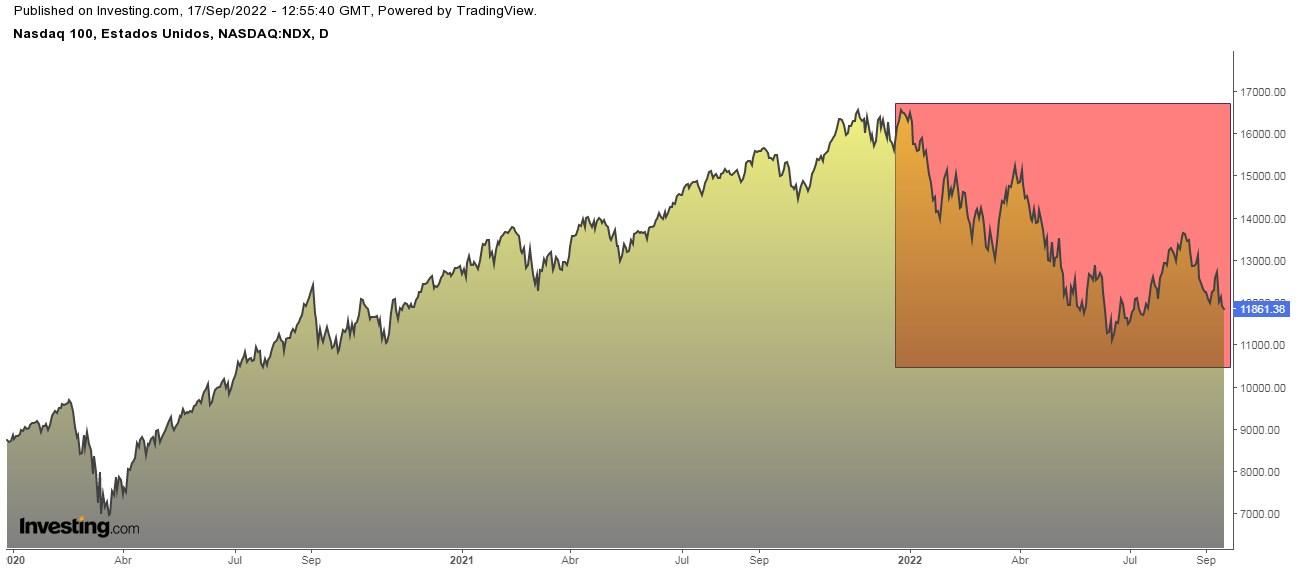

- 나스닥 100 지수는 2022년 글로벌 지수 중에서 최악의 실적을 기록 중이다

지난주 8월 미국 소비자물가지수(CPI) 발표 이후 S&P 500 지수는 완전한 약세 분위기로 전환되었다. 1928년부터 2022년까지 연초부터 178거래일까지의 실적을 비교해 보면, 2022년의 S&P 500 지수는 짧은 여름 반등에도 불구하고 역사상 6번째로 안 좋은 실적을 기록할 것으로 보인다.

하지만 178거래일 이후 남은 기간 동안에는 하위 1위부터 6위 연도에 어떤 일이 발생했을까?

- 1974년 (-33.2%): 남은 기간 +5.2%, 연간 -29.7%

- 2001년 (-25.4%): 남은 기간 +16.6%, 연간 -13%

- 2002년 (-22.4%): 남은 기간 -1.3%, 연간 -23.4%

- 1931년 (-21.1%): 남은 기간 -32.9%, 연간 -47.1%

- 2008년 (-18.8%): 남은 기간 -25.3%, 연간 -39.3%

- 2022년 (-18.7%): 남은 기간?

또 다른 암울한 기준

2022년에 S&P 500 지수가 1% 이상 하락했던 금요일은 지금까지 12번이었다. 주 5일 거래가 시작되었던 70년 전부터 살펴보면, 1% 이상 하락을 겪은 금요일 수가 올해보다 더 많았던 때는 1974년, 2000년, 2001년, 2002년, 2008년 이렇게 단 5개 연도 밖에 없었다. 이때는 공통적으로 모두 증시가 좋지 않았던 시기였다.

올해가 끝나기 전까지는 아직 많은 금요일이 남아 있기 때문에 새로운 기록이 세워질 수도 있다. 1% 이상 하락이 나타난 금요일은 2001년 12번, 2022년 13번, 2000년 14번, 1974년 및 2008년에도 14번이었는데 올해에는 이미 12번의 금요일이 해당된다. 그리고 우리에게는 앞으로 15번의 금요일이 더 남아 있다.

2022년 최악의 지수

지난주 5.8% 하락(1월 이후 최대 주간 하락)한 나스닥 100 지수는 올해 주요 글로벌 증시 지수 중 최악의 실적을 기록 중이다. 8월 중순 여름 반등이 종료된 이후 3주 동안 4% 이상 하락했다. 일부 기업들은 따로 언급될 필요가 있다. 예를 들어 메타 플랫폼스(NASDAQ:META)는 14% 하락 이후 2019년 초의 저점을 터치했다. 한편, 엔비디아(NASDAQ:NVDA)는 8% 하락 이후 1.5년 동안의 최저 수준을 기록했다. 페덱스(NYSE:FDX)는 1978년 증시 상장 이후 최대 일간 하락인 20% 하락을 기록했다. 그 이전 기록은 1987년 10월 19일 유명한 ‘블랙 먼데이’ 당시 16% 하락이었다.

일부 기업들은 따로 언급될 필요가 있다. 예를 들어 메타 플랫폼스(NASDAQ:META)는 14% 하락 이후 2019년 초의 저점을 터치했다. 한편, 엔비디아(NASDAQ:NVDA)는 8% 하락 이후 1.5년 동안의 최저 수준을 기록했다. 페덱스(NYSE:FDX)는 1978년 증시 상장 이후 최대 일간 하락인 20% 하락을 기록했다. 그 이전 기록은 1987년 10월 19일 유명한 ‘블랙 먼데이’ 당시 16% 하락이었다.

또한 알파벳(NASDAQ:GOOGL), 인텔(NASDAQ:INTC), 줌(NASDAQ:ZM) 등 나스닥 100 지수 상장 기업 중 9개 기업이 금요일에 신저점을 기록했다.

이제 시장의 모든 이목은 이번 주 FOMC 금리인상에 쏠려 있다. 대부분은 0.75%p 인상을 예상하고 있지만 선물 시장에 따르면 1%p 인상 확률도 22% 정도로 보인다.

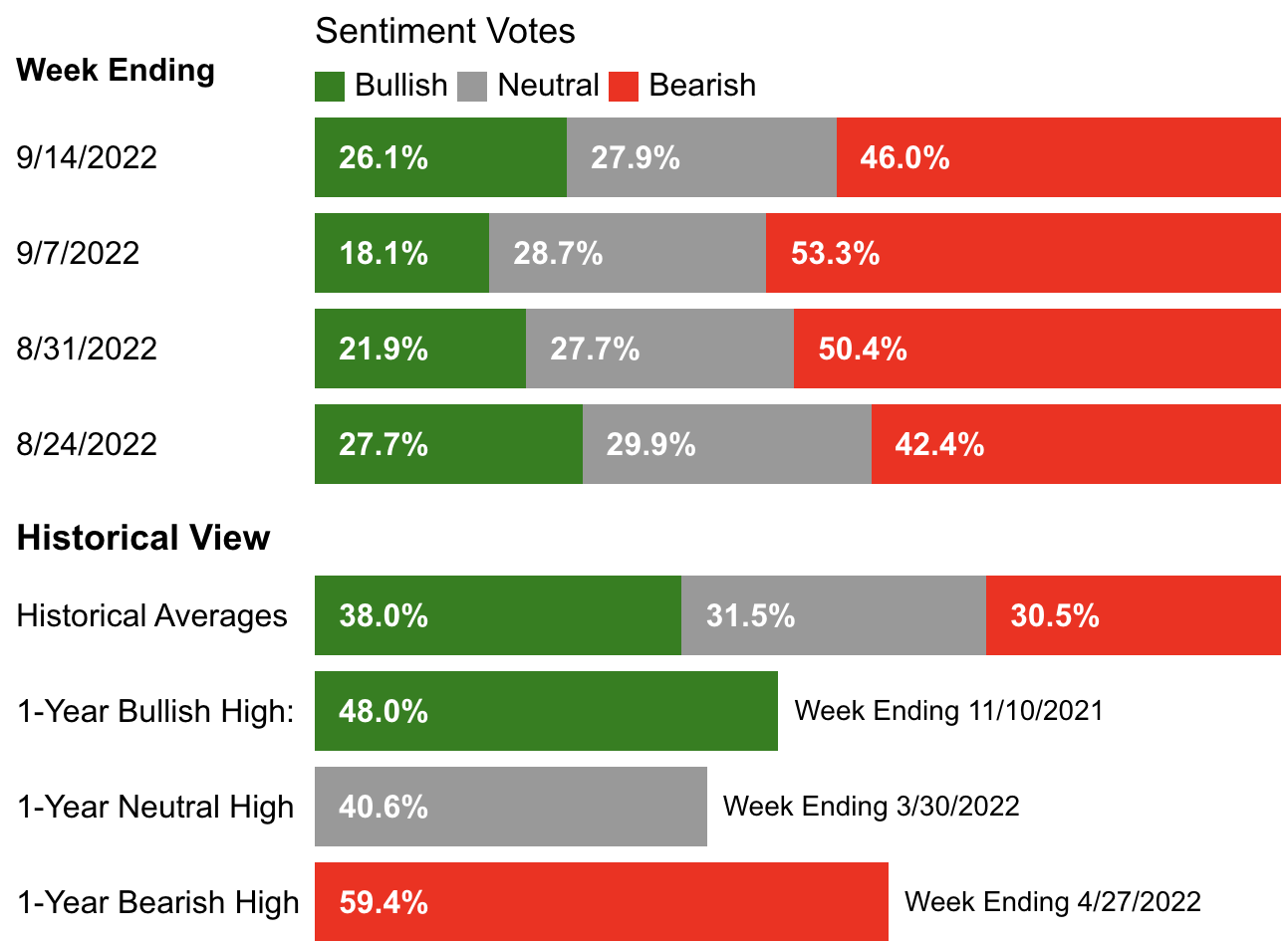

투자자 심리(AAII)

* 낙관적 심리(향후 6개월 동안 증시 상승 기대)는 43주 연속 역사적 평균 38%보다 낮은 수준을 유지하고 있다.

* 비관적 심리(향후 6개월 동안 증시 하락 기대)는 지난 43주 중 42주 동안 역사적 평균 30.5%를 지속 상회하고 있다.

장단기 국채금리 역전

미 2년물 국채금리는 앞으로 수개월 동안 지속적으로 상승할 가능성이 높고, 장단기 국채금리 차이는 1980년대 이후 가장 크게 나타날 수 있다.

월가에서는 이미 2년물 국채금리가 4~4.5%로 상승하고 10년물 국채금리는 3%로 하락할 것으로 예상한다.

그러나 장단기 국채금리 역전이 S&P 500 지수 상승을 막았던 적은 1973년을 제외하고는 없었다. 역사적으로 볼 때 S&P 500는 11개월 동안 상승세를 이어갔고, 해당 기간 동안 8% 이상 상승했다.

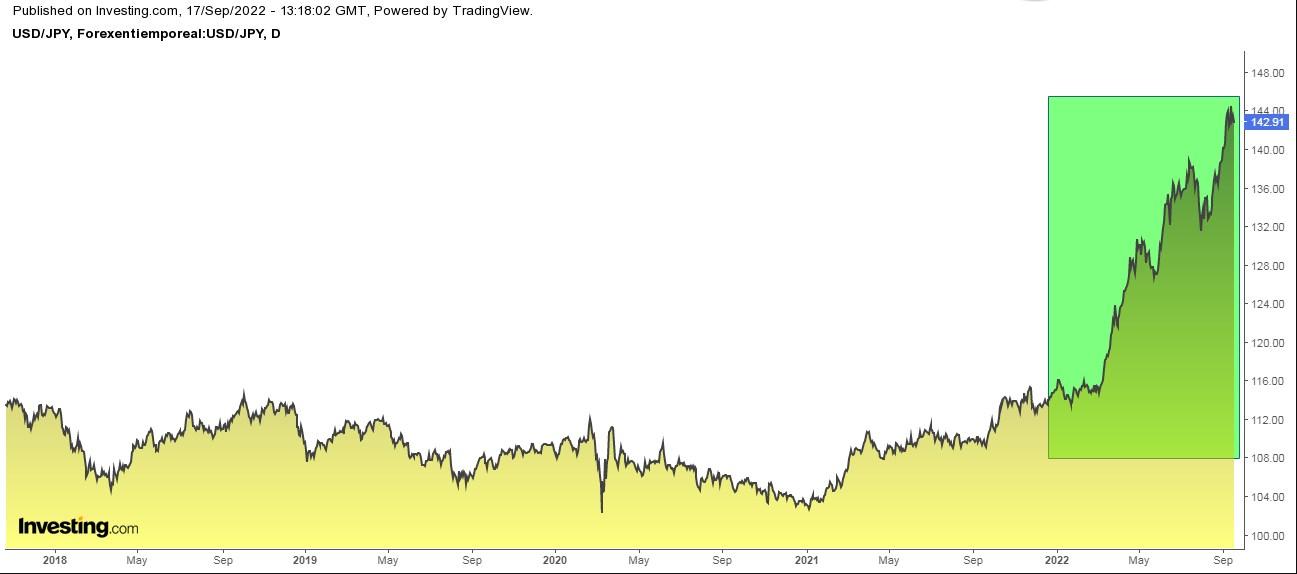

날아오르는 미국달러

미국달러 대비 엔은 강력한 약세를 지속하면서 24년래 최저치로 떨어졌다. 연준과 일본은행(BOJ) 간 금리차가 급격하게 벌어져 있기 때문이다.

과거에도 일본은행의 개입에 대한 이야기가 있었으나, 개입했던 경우는 미국의 지원이 있었다. 그러나 이번에는 일본이 단독으로 진행해야 하므로 시장을 크게 좌우하기는 어려울 것이다.

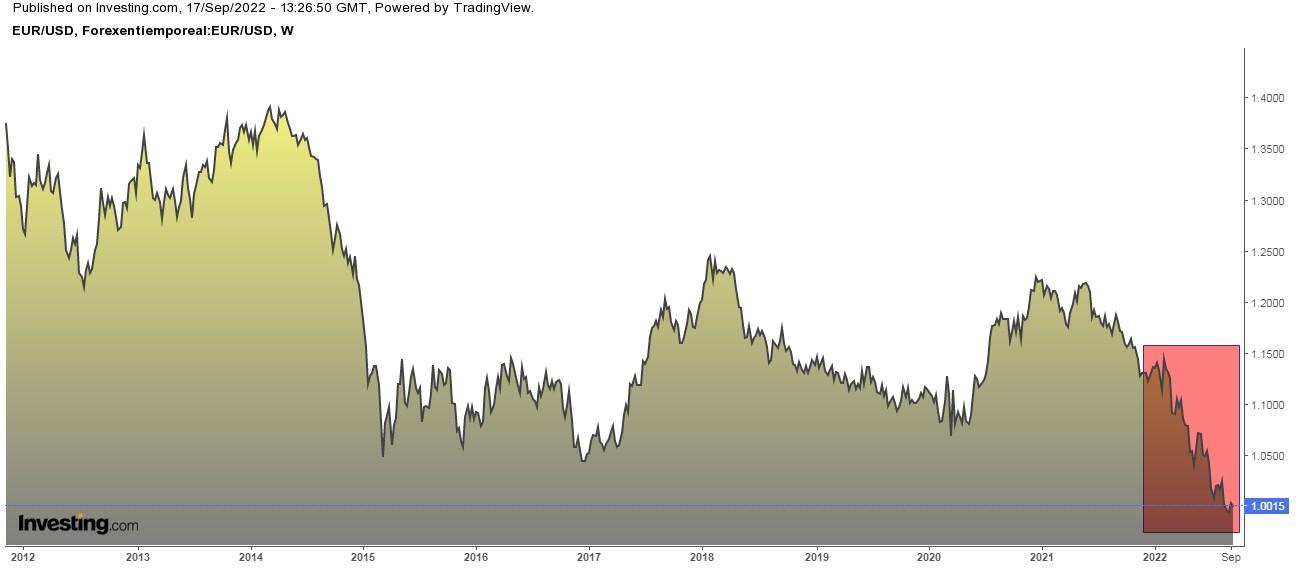

달러 대비 유로 역시 약세를 지속하고 있다. 유럽중앙은행보다는 연준의 금리인상이 더 가파르기 때문이다. 유럽 경제전망도 에너지 위기로 인해 유럽이 다 좋지 않다. 현재 유럽은 에너지 문제에 있어 미국에 상당히 의존하고 있다.

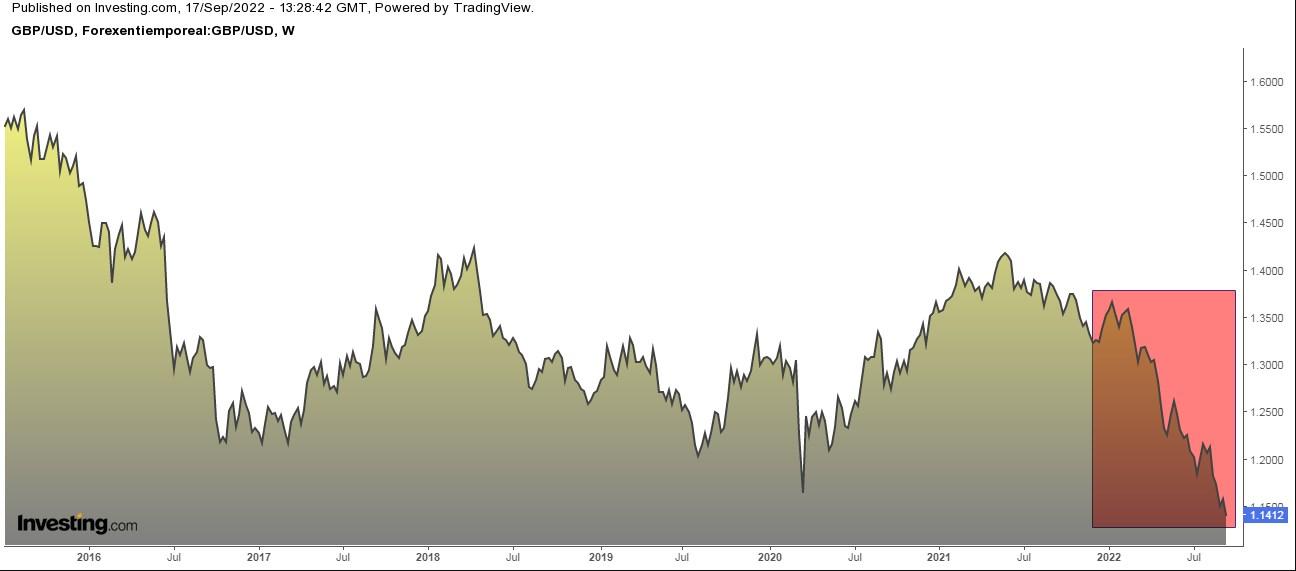

유로와 비슷하게 달러 대비 영국 파운드도 37년래 최저치로 떨어졌다. 올해만 16% 하락했다. 미국달러 대비 뉴질랜드달러 역시 하락했고, 하락세가 지속되면서 2020년 저점에 다가서고 있다.

미국달러 대비 뉴질랜드달러 역시 하락했고, 하락세가 지속되면서 2020년 저점에 다가서고 있다.

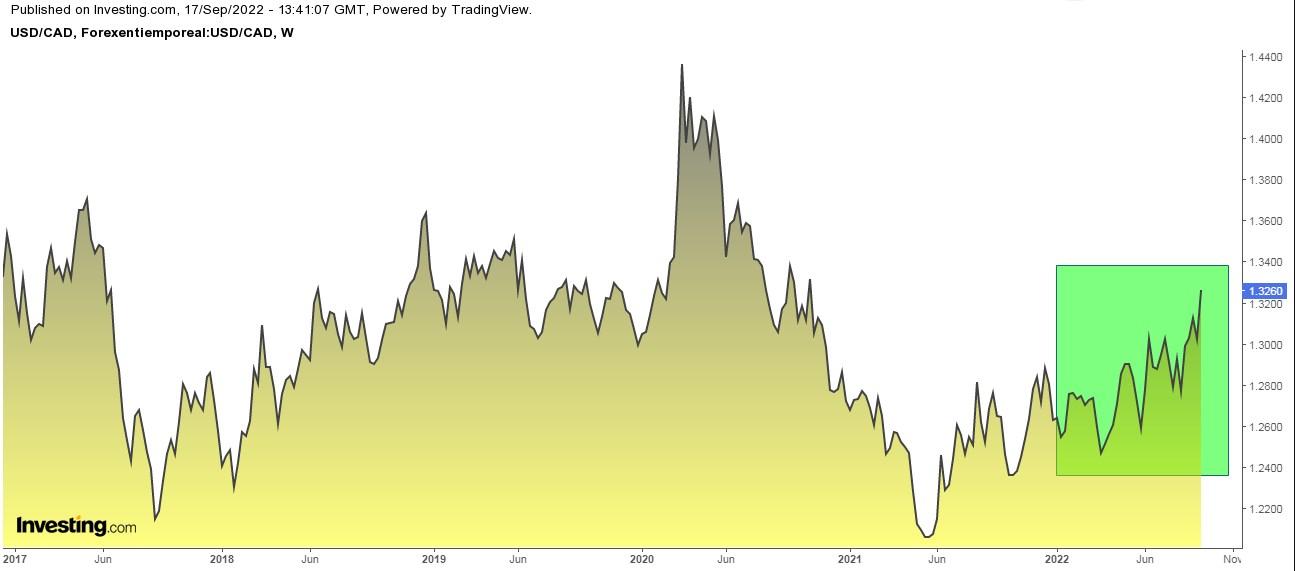

미국달러 대비 캐나다달러도 평가절하가 지속되고 있으며 2년래 최저치에 다가서고 있다.

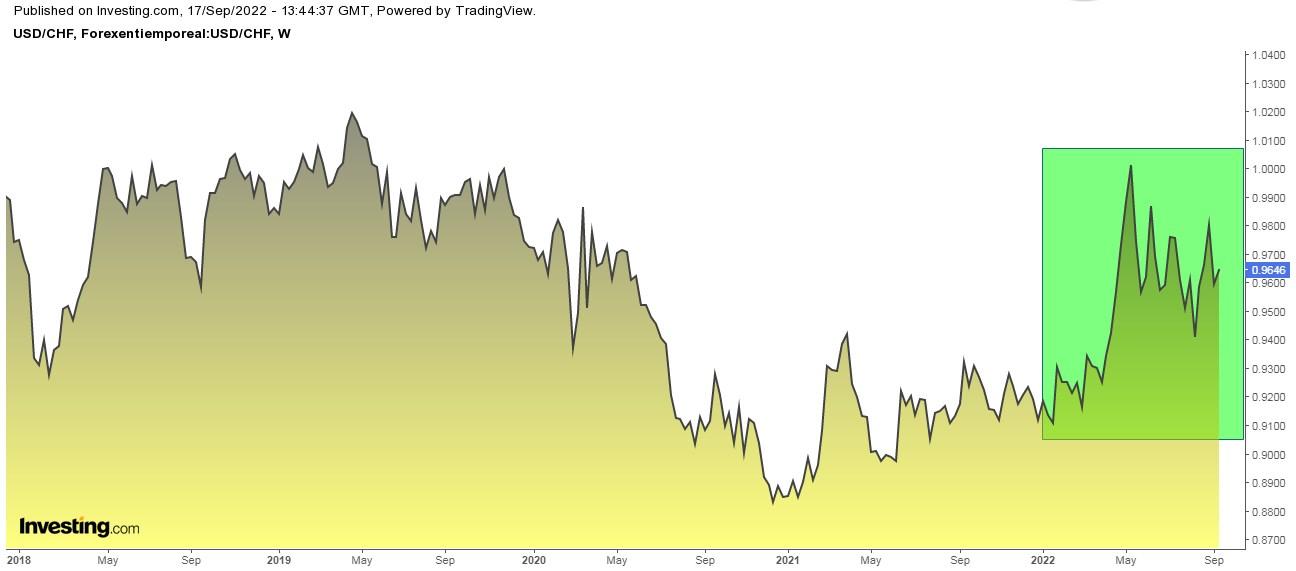

스위스프랑 역시 달러 대비 약화되고 있다. 5월 이후 일부 반등했으나 장기적으로는 하락세가 바뀌기는 힘들 것이다. 스위스 중앙은행은 목요일에 회의를 개최할 예정이며 마이너스 금리에서 빠져나올 것으로 예상된다.

글로벌 증시 실적 순위

올해 들어 지금까지 글로벌 증시 실적 순위는 다음과 같다.

- 브라질 iBovespa: +6%

- 인도 BSE Sensex 30: +1.52%

- 영국 FTSE: -2%

- 일본 Nikkei: -4.25%

- 스페인 IBEX: -8.37%

- 프랑스 CAC: -15.04%

- 미국 다우존스: -15.18%

- 유로 Euro Stoxx 50: -18.57%

- 미국 S&P 500: -18.73%

- 이탈리아 MIB: -19.15%

- 독일 DAX: -19.79%

- 중국 CSI 300: -20.40%

- 미국 나스닥: -26.82%

주: 필자(Ismael De La Cruz)는 글에서 언급된 증권을 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지