[뉴욕증시] 호르무즈 상선 공격에 유가 뛰며 혼조세…다우 0.61%↓

By Jesse Cohen

(2022년 9월 7일 작성된 영문 기사의 번역본)

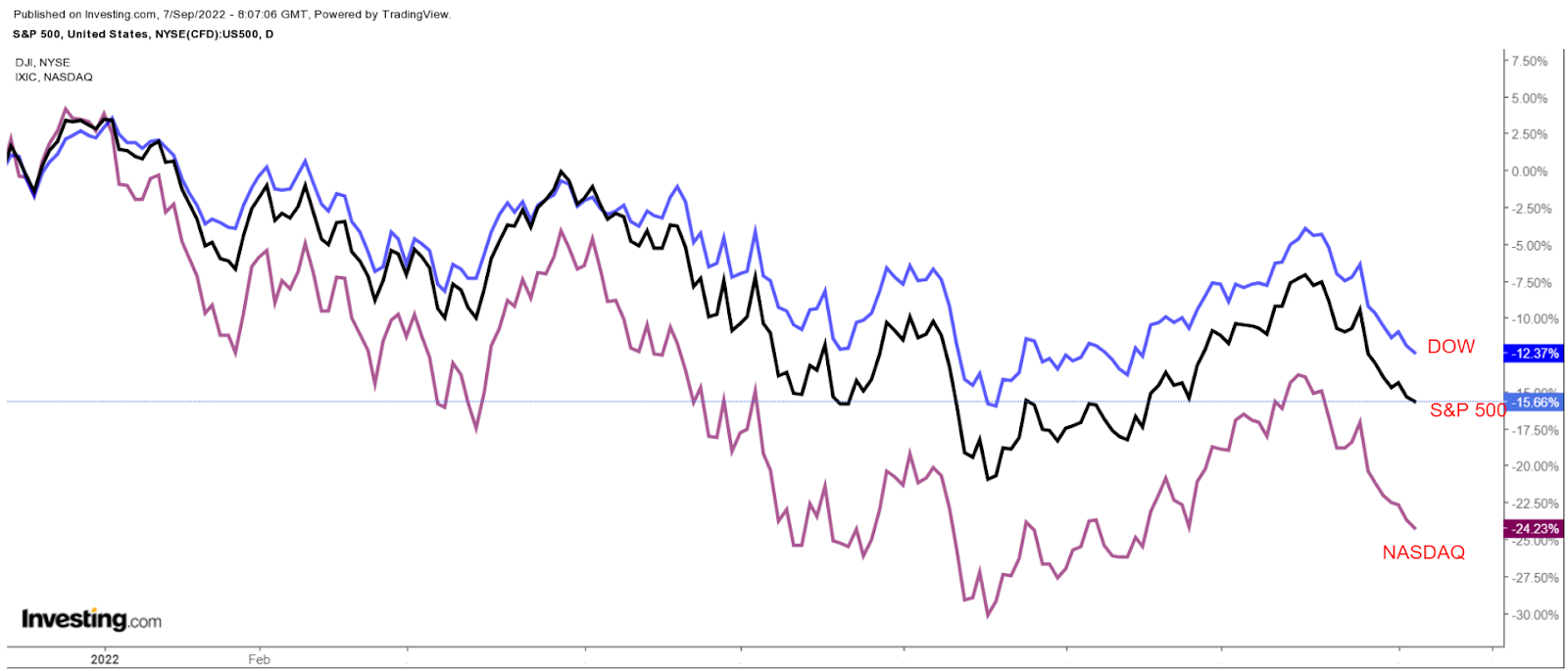

- 1928년 이후 9월 S&P 500 지수 실적은 연중 최악

- 미국 인플레이션 데이터와 연준 FOMC에 주목

- 매수 고려할 만한 골드만삭스, 포드, 풋락커

평균적으로 연중 최악의 실적을 기록하는 9월 증시가 시작되었다.

수십년래 최고치인 인플레이션에 대응하기 위한 연준의 공격적인 금리인상 속에서 8월 동안 S&P 500 지수는 5.5% 하락, 다우존스 지수는 4.8% 하락했고, 나스닥 종합 지수는 무려 9% 가까이 떨어졌다.

투자자들은 미국 소비자물가지수(CPI)가 발표되고 연준 FOMC 회의가 개최되는 시기에 나타날 수 있는 증시 변동성에 대비해야 한다. 9월에 연준은 금리를 0.75%p 인상할 것으로 예상된다.

따라서 오늘은 9월에 시장수익률을 상회할 수 있는 저평가 주식 3종목을 다음과 같이 추려 보았다.

1. 골드만삭스

- P/E 비율: 7.5

- 배당수익률: 3.06%

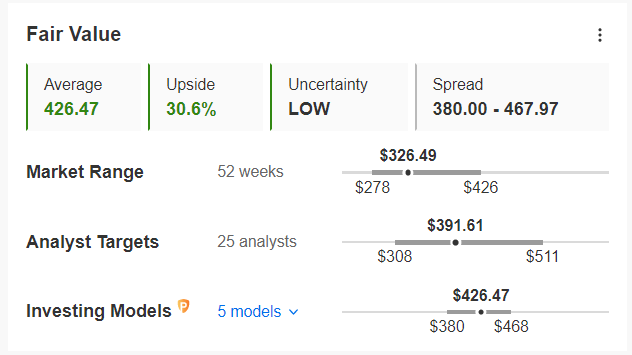

- 현재 주가 대비 인베스팅프로+ 공정가치: +30.6%

경기침체가 코앞으로 다가왔다는 우려 속에서도 골드만삭스(NYSE:GS) 주가는 올해 전반적인 시장보다 잘 버텼다. 올해 들어 S&P 500 지수가 18% 가까이 하락하는 동안 골드만삭스는 14.6% 하락했다.

뉴욕 소재 투자은행인 골드만삭스의 주가는 최근에 크게 올랐다. 7월 중순에 52주 저점인 277.84달러를 기록한 이후 지속적으로 상승하고 있다.

최근 턴어라운드에도 불구하고 골드만삭스 주가는 2021년 11월 정점이었던 426.16달러 대비 23% 낮은 상태다.

월가의 주요 기업인 골드만삭스는 소매금융, 투자은행 그리고 자산관리 서비스를 제공하며 시가총액은 1,062억 달러 규모다.

필자는 골드만삭스가 금리인상과 연준 정책 관련 변동성을 헤지할 수 있는 탄탄한 투자 종목이라고 생각한다.

골드만삭스의 주가수익비율은 7.5배이며 최근 금리인상 속에서 순이익률 상승과 높은 순이익을 통해 수혜를 입을 수 있다.

또한 골드만삭스 경영진은 배당과 자사주매입을 통한 주주 보상을 약속했다. 골드만삭스의 연 배당수익률은 3.06%이고 분기별 주당 배당금을 25% 상향했다. S&P 지수의 내재적 배당수익률인 1.54%보다 두 배 정도 높다.

골드만삭스는 월가에서 선호하는 종목이다. 인베스팅닷컴이 30명의 애널리스트를 대상으로 설문조사를 실시한 결과 29명이 강세 전망을 제시했고, 목표주가는 현재 주가보다 23.3% 높았다. 또한 인베스팅프로+에서 제시하는 평균 공정가치는 현재 주가보다 31% 높다.

2. 포드

- P/E 비율: 5.3

- 배당수익률: 3.99%

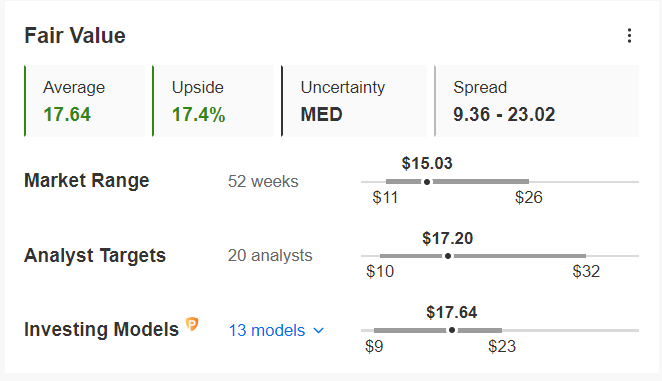

- 현재 주가 대비 인베스팅프로+ 공정가치: +17.4%

디트로이트 소재 자동차 제조사 포드(NYSE:F)의 밸류에이션은 지난 수개월 동안 크게 하락했다. 올해 들어 포드 주가는 반도체 칩 부족과 기타 공급망 차질 문제로 인해 28% 하락했다.

지난 1월에 포드 주가는 20년 고점인 25.87달러로 상승했지만 7월 5일에는 저점인 10.61달러로 곤두박질쳤다.

1년간 이어진 매도세 이후 이후 포드 주가는 인상적인 반등을 보였다. 현재 시가총액은 604억 달러 규모다. 포드의 낮은 밸류에이션은 강력한 배당 그리고 펀더멘털 개선과 더불어 현재 거시적 환경 속에서 매력적인 투자처로 꼽히는 이유가 되었다.

포드의 낮은 밸류에이션은 강력한 배당 그리고 펀더멘털 개선과 더불어 현재 거시적 환경 속에서 매력적인 투자처로 꼽히는 이유가 되었다.

P/E 비율은 5.0배로 경쟁사인 토요타(NYSE:TM)(10.4배), 혼다(NYSE:HMC)(9.7배), 제너럴 모터스(NYSE:GM)(7.4배)보다 상당히 저렴하다.

또한 최근에 포드는 분기별 배당금을 팬데믹 이전 수준인 주당 15센트로 상향했다. 이제 배당수익률은 3.99%로 동종 업계 최고 수준이다.

월가에서는 포드 주식에 대한 강세 전망을 가지고 있다. 인베스팅닷컴이 23명의 애널리스트를 대상으로 설문조사를 실시한 결과, 18명이 ‘매수’ 또는 ‘보유’ 등급을 제시했다. 평균 목표주가는 17.20달러로 현재 주가보다 14.4% 높다. 이와 비슷하게 인베스팅프로+에서 제시한 평균 공정가치는 17.64달러로 현재 주가보다 17.4% 높다.

3. 풋락커

- P/E 비율: 7.5

- 배당수익률: 4.47%

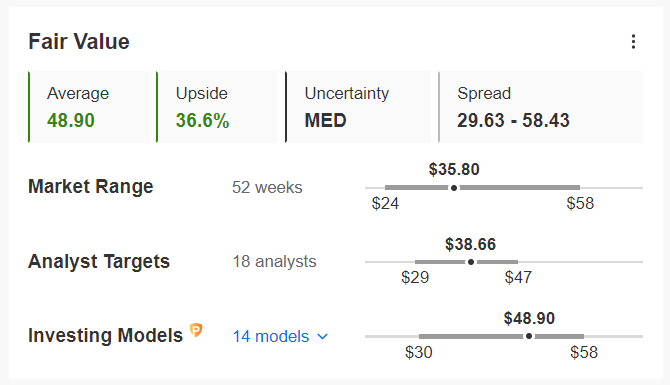

- 현재 주가 대비 인베스팅프로+ 공정가치: +36.6%

풋락커(NYSE:FL) 주가는 올해 들어 18% 하락했다. 미국인들이 임의소비재 지출을 줄이고 필수품 소비로 패턴을 전환했기 때문이다.

그러나 풋락커 주가는 7월 저점 이후 상당히 반등해 52주 저점인 23.85달러 대비 50% 이상 올랐다.

미국 뉴욕 맨하탄 소재 스포츠웨어 소매업체인 풋락커의 최근 분기 실적은 여러 악재 속에서도 시장예상치를 상회했다.

또한 9월에는 현 회장이자 최고경영자인 리처드 존슨(Richard Johnson)이 물러나고 이전의 울타 뷰티(NASDAQ:ULTA) 최고경영자였던 메리 딜런(Mary Dillon)이 새로 취임한다고 발표했다. 메리 딜런의 선임은 투자 심리를 끌어올릴 수 있다. 메리 딜런은 8년 동안 울타 뷰티 최고경영자로서 로열티 보상 프로그램을 성공적으로 이끌었던 전력이 있기 때문이다.

필자는 풋락커 주식은 아직 저렴하기 때문에 앞으로 주가가 수 주일 동안 회복을 확대할 것으로 예상한다. 현재 풋락커의 주가수익비율은 7.5배로 역사적 평균인 9.4배보다 훨씬 낮은 수준이다.

또한 운동용 신발과 의류를 판매하는 풋락커의 배당수익률은 4.48%이며, 풋락커 이사회는 주주 보상 차원에서 최대 12억 달러 규모의 자사주매입 프로그램을 승인했다.

인베스팅프로+에 따르면, 풋락커 주가는 현재 주가 대비 37% 상승할 수 있다.

주: 이 글을 쓰는 시점에 필자(Jesse Cohen)는 글에서 언급된 주식 종목에 대해 어떠한 포지션도 보유하지 않습니다. 또한 글에 피력된 견해는 필자의 개인적 의견일 뿐이며, 투자 조언으로 간주될 수 없습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지