배당+이자소득 연 2000만원 ’분리과세’ 시행…최대 45%→ 30%

By Haris Anwar

(2022년 8월 18일 작성된 영문 기사의 번역본)

- 2년간 팬데믹 사재기 이후 소비자 행동은 변화되었고 지금은 수십억 달러 어치의 재고가 쌓여 있다.

- 월마트 매출은 탄탄한 신학기 판매, 낮아진 연료 가격, 저렴한 제품을 찾는 소비자들의 구매에 힙입어 개선되었다.

- 임의소비재 항목 판매 비율이 높은 타깃은 소매업체 중 가장 큰 타격을 입었고, 마진은 급락했다.

최근 미국 거대 소매업체 타깃(NYSE:TGT)과 월마트(NYSE:WMT) 실적 보고서를 보면, 최악의 상황은 지나간 것으로 보인다. 재고 급증 우려에도 불구하고 지난 분기 거시경제적 어려움 속에서 이들 기업의 매출은 탄력성을 유지했다.

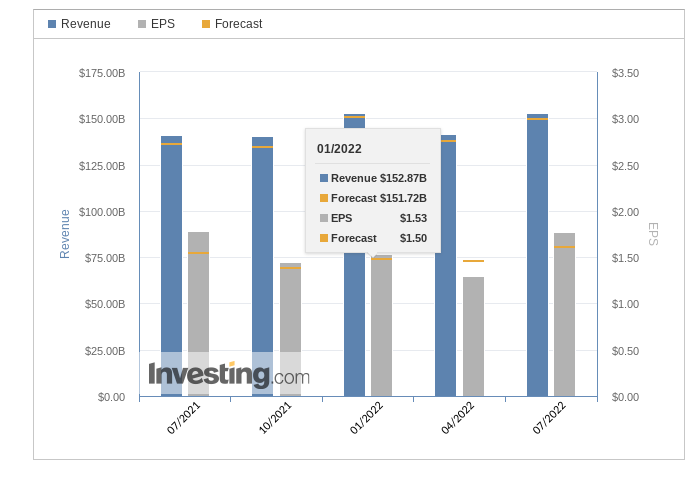

세계 최대 소매업체 월마트의 주당순이익은 탄탄한 신학기 판매, 연료가격 하락, 부유한 소비자들의 저렴한 제품 구매 증가에 힘입어 예상치를 상회했다.

실적 콜에서 월마트는 투자자들에게 연간 수익은 3주 전에 경고했던 만큼 크게 하락하지는 않을 것이라고 전했다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

한편, 타깃은 올해 매출 성장 전망 예상치를 낮은 한 자릿수~중간 한 자릿수 퍼센트로 유지했고, 하반기 영업 마진은 6% 정도로 예측했다.

과잉재고

2년간 팬데믹 사재기 추세가 지나간 지금, 40년래 최고 수준의 인플레이션 속에서 소비자 행동은 급격하게 바뀌었다. 월마트와 타깃은 수십억 달러 규모의 재고를 쌓아 놓게 되었고, 이는 마진에 타격을 입히고 주가를 떨어뜨렸다.

그중에서도 타깃은 가장 큰 타격을 입었다. 타깃의 순수익은 90% 하락했고, 7월 30일에 종료되는 분기의 영업마진은 1.2%로 하락했다.

타깃은 월마트에 비해 임의소비대 판매 비중이 더 높기 때문에 추가 손실을 피하기 위해 주방용품, 파티오 가구, 자전거 등에 대해 공격적인 할인을 실시해 과잉재고를 줄여야 했다.

한 줄기 희망

경기침체 리스크가 여전히 높은 가운데, 위험회피형 투자자들은 이런 소매업체에 대한 투자를 피해야 한다.

그러나 높은 위험을 감수하는 투자자라면 급락한 타깃 주식을 저렴하게 매수할 수 있다. 지난 1년 동안 타깃 주가는 33% 정도 하락했다. 월마트는 이전 상실분을 대부분 만회했고, 전년 동기 대비 주가는 단 8% 정도 낮은 수준이다.

타깃에 대한 낙관론의 근거는 많다. 우선, 타깃은 다른 경쟁업체들보다 더 공격적으로 재고 문제를 처리하고 있다. 타깃의 최고경영자는 다음과 같이 말했다.

“우리가 과잉재고 문제를 해결하지 않았다면 수익 측면에서 단기적 고통은 일부 피할 수 있었겠지만, 장기적 잠재력이 저해되었을 것이다.”

이러한 공격적인 대응을 통해 타겟은 회복 경로에 올랐다. 결정적인 조치 덕분에 타깃은 마진 회복을 경험하는 첫 소매업체가 될 수 있을 것이다.

웰스파고(Wells Fargo)는 타깃의 목표주가를 25% 높은 195달러로 상향 조정하고, 최근 투자 메모에서 투자자들이 지나치게 비관적이라며 다음과 같이 밝혔다.

“타깃은 소매업체 중에서 가장 먼저, 가장 큰 규모로 마진 타격을 입었고, 이는 향후에는 상대적으로 리스크가 낮고 회복이 빠를 것임을 의미한다.”

“투자자들은 수익 회복에 대해 지나치게 비관적인 것으로 보인다. 우리는 2023년에 상황이 정리되면 타깃의 주당순이익은 12.70달러로 상승할 것으로 보는데, 펀드 매니저들은 11달러에 가까운 수준 정도로 보는 것 같다.”

거시경제 측면에서도 긍정적인 부분이 있다. 미국 인플레이션 상승세는 둔화되어 임의소비재 지출에 대한 압박이 일부 낮아졌기 때문에 월마트보다는 타깃이 수혜를 입을 수 있다. 타깃 매출의 80%는 비식품 항목이 차지한다. 타깃은 투자자들에게 가을 및 겨울 시즌의 지표가 되는 신학기 시즌의 판매가 고무적이라고 밝혔다.

타깃 주식을 매수해야 할 또 다른 이유는 인상적인 배당이다. 타깃은 지난 50년 동안 2000년대 초 닷컴 버블 붕괴, 2008-2009년 금융 위기, 코로나 팬데믹을 거치면서도 꾸준히 배당금을 상향 조정했다. 매 분기마다 투자자들에게 현금을 돌려주고, 보수적인 30% 배당성향을 유지하고 있다.

작년 6월에 타깃은 배당금을 무려 32% 상향 조정했다. 분기별 주당 0.9달러를 지급하며, 연 배당수익률은 2.3%다.

결론

타깃은 단기적 어려움을 적절하게 극복하고 있고, 정상적인 마진 확대를 재개했다. 현재 주가 약세는 장기 투자자들에게 매력적인 진입점을 제공한다.

주: 필자(Haris Anwar)는 글에 언급된 주식에 대한 포지션을 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지