외국인, 2월 국내 주식 135억달러 순매도…월간 기준 역대 최대

By Barani Krishnan

(2022년 8월 2일 작성된 영문 기사의 번역본)

- 낸시 펠로시 미 하원의장의 대만 방문, 달러 및 국채금리 하락 등 금 랠리 이유

- 금 가격 지난주 2.2% 상승해 4개월래 최대 주간 상승 기록

- 연준 금리 속도조절론에 힘입어 중간 고점인 1,830달러까지 상승 가능

화요일에 블룸버그에서는 낸시 펠로시 미 하원의장의 대만 방문 관련 지정학적 혼란으로 인해 금 강세가 나타날 수 있다고 전했다. 또한 미국 경기침체 논의, 달러 및 국채금리 하락도 금 강세론을 지지했다.

어떤 이유로든 금은 다시 한 번 안전자산으로서의 역할을 하고 있다. 한동안 금의 역할을 무시했던 사람들도 있지만 최근 달러 지수와 10년물 국채금리가 빠르게 하락하면서 금에 대한 신뢰가 나타났다.

금 가격은 2분기 미국 경제가 역성장했고 기술적으로 경기침체가 시작된 것으로 나타난 이후 1,700달러 후반대를 유지하면서 고무적인 강세를 보였다.

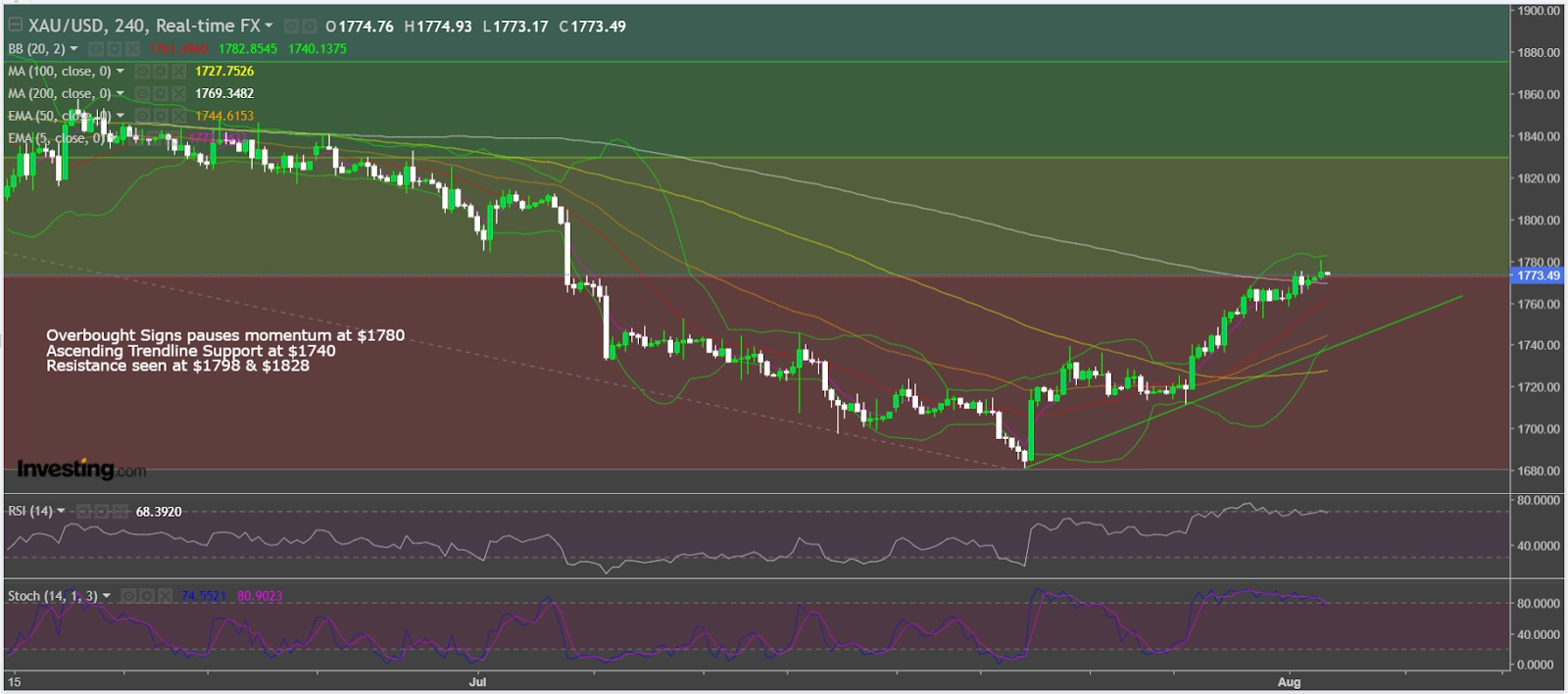

지난주 금 가격은 2.2% 상승해 4개월래 최대 주간 상승을 기록했다. 제롬 파월 연준 의장은 미국 경제가 하강하고 있기 때문에 3월 이후 인플레이션 완화를 위해 시행했던 공격적 금리인상을 유지할지에 관해 예측하기 힘들다고 말했다. 출처: 인베스팅닷컴 데이터를 기반으로 구성한 skcharting.com의 차트

출처: 인베스팅닷컴 데이터를 기반으로 구성한 skcharting.com의 차트

데일리FX(Daily FX)에서 광물 관련 블로그를 운영하는 제임스 스탠리(James Stanley)는 지난주부터 금이 독특한 “행동 변화”를 보이고 있다며 다음과 같이 덧붙였다.

“연준이 단기 금리를 올리고 있음에도 불구하고 장기 국채금리가 하락하고 있다. 지금 시점에서 중요한 문제는 이러한 추세의 지속 여부이며, 그것은 현재 다양한 자산 클래스와 관련이 있는 거시경제적 질문과 연결되어 있는 것으로 보인다.”

온라인 트레이딩 플랫폼 오안다(OANDA)의 애널리스트인 에드 모야(Ed Moya)도 스탠리의 의견에 동조하면서 다음과 같이 전했다.

“국채금리가 정점을 지났기 때문에 지금 금 가격 상승은 멈출 수가 없다. 킹 달러의 매력은 떨어졌고 금에는 호재다.”

또한 약해지는 달러와 악화되는 거시경제 데이터가 금 가격을 더 끌어올렸다고 말했다.

“여기서는 기술적 수준이 중요하고, 금은 1,800달러선을 돌파할 수 있는 새로운 촉매 요인이 필요하다. 달러가 지속적으로 하락한다면 금 랠리는 충분히 확대될 수 있다. 달러 강세는 아직 완전히 끝나지 않았다. 금리 차이로 인해 달러에 대한 선호가 지속될 수 있고, 미국 경제성장 전망, 유럽의 경기침체 진입에 따라 안전자산 흐름이 나타날 수 있다.”

화요일(2일) 오후 1시 45분 싱가포르 시간 기준, 뉴욕 COMEX 12월물 금 선물 가격은 60센트 상승한 1,788.30달러를 기록했다. 장중 고점은 1,797.20달러까지 올랐다. 지난 7월 21일에는 11개월 저점인 1,678.40달러까지 떨어진 적도 있었다.

한편, 금 현물 가격은 1개월 고점에 근접한 1,780.59달러를 기록했다.

블룸버그에 따르면 낸시 펠로시 하원의장은 화요일 늦게 대만에 도착할 예정이고 이는 화요일 금 상승의 원인이었다고 지목했다. 펠로시 하원의장은 25년만에 처음으로 대만 땅을 밟는 미국 최고위 인사가 되었다. 중국에서는 대만을 자국의 영토로 보고 있기 때문에 펠로시 하원의장의 대만 방문에 대해 군사적 행동 등 엄중한 결과를 경고했다.

금은 원래 인플레이션 헤지 수단이지만 2020년 8월 2,100달러 사상 최고치를 기록한 이후 지난 2년 동안 헤지 역할을 하지 못했다. 한 가지 이유는 바로 달러 지수의 상승이었다. 달러 지수는 2021년 6% 상승했고 올해는 11% 상승했다.

그러나 최근 달러는 금과 정확하게 반대로 움직였다. 화요일 달러 지수는 3주래 저점인 104.92를 기록했다. 지난 7월 14일에는 20년래 고점인 109.14였다.

미 국채금리 역시 하락했다. 미 10년물 국채금리는 5개월래 저점인 2.52%를 기록했다.

지난주 금 가격 상승에는 중국 공장 활동도 영향을 미쳤다. 7월 중국 공장 활동은 새로운 코로나 봉쇄조치로 인해 위축되었다.

세계 2위 경제대국인 중국의 경제하락이 장기화되면 글로벌 경제성장도 압박받을 가능성이 높다. 중국 제조업 구매관리자지수(PMI)는 6월에는 50.2였으나 7월에는 경기 위축을 나타내는 50 이하인 49.0으로 하락했다.

또한 월요일에 발표된 7월 미국 ISM 제조업 PMI는 52.8로 나타나 6월의 53보다 소폭 하락했다. 이에 대한 미국 공급관리자협회(ISM)의 발언도 투자 심리에 도움이 되지 않았다. 협회는 “인플레이션 상승이 지속되는 경기침체 우려를 둘러싸고 강력한 내러티브를 형성했고, 많은 고객은 재고를 낮추기 위해 주문을 줄이고 있는 것으로 보인다”꼬 전했다.

월요일의 아시아 소식도 좋지 않았다. 7월 한국 공장 활동은 2년 만에 처음으로 하락했고, 일본에서는 10개월 만에 가장 큰 폭의 활동 둔화가 나타났다.

유로존에서도 극심한 에너지 위기와 인플레이션 문제로 인해 제조업이 이미 위축되었다. 이런 상황은 소비에 타격을 입히는 것으로 보인다. 6월 독일 소매판매는 1994년부터 범독일 데이터를 집계하기 시작한 이래 전년 대비 가장 큰 폭으로 하락했다.

이 모든 상황은 안전자산으로서의 금을 뒷받침하고 있다. 하지만 금 애널리스트들에 따르면 금 가격 1,800달러 돌파는 생각보다 쉽지 않을 것이다.

엑시니티(Exinity)의 수석 시장 애널리스트 한 탄(Han Tan)은 로이터와의 인터뷰에서 “금 강세론자들은 금 상승을 방해하는 요인이 사라지는지 확인하려고 기다리는 중이며 덜 공격적인 금리인상 기대가 현실에 바탕을 두고 있다는 점을 확실히 하고 있다”고 전했다.

“연준과 마찬가지로 금 가격의 향방은 데이터에 달려 있다.”

그렇다면 금 가격은 어디를 향하고 있을까?

skcharting.com의 수석 기술 전략가 수닐 쿠마르 딕싯(Sunil Kumar Dixit)은 금 가격이 1,830달러까지 상승할 가능성이 있다고 했다.

“잡음 없는 금 주간 차트를 보면 38.2% 피보나치 수준에 가까운 100주 단순이동평균인 1,830달러까지 주요 저항선은 보이지 않는다.“

금 현물 가격을 바탕으로 분석하는 딕싯은 금의 주간 상대강도지수가 32~43, 스토캐스틱 지수는 40/29로 3주 연속 강세 크로스오버를 이어가고 있다고 말했다.

딕싯에 따르면, 단기적 관점에서 금의 모멘텀은 잠시 멈춘 것으로 보이며, 장중 4시간봉 차트에서는 200일 단순이동평균인 1,769달러를 돌파한 후 50일 지수이동평균인 1,784달러에 접근했다.

“금 가격이 1,779달러 이하로 떨어진다면 강력한 모멘텀은 멈출 수 있고, 중간 볼린저 밴드인 1,762달러, 50일 지수이동평균인 1,745달러로 하락할 수 있다.”

“1,745달러 및 상승추세 지지선인 1,740달러 이상을 유지하지 못한다면 금 가격 하락은 100일 단순이동평균 1,728달러까지 확대될 수 있고, 이는 모멘텀의 터닝포인트가 되어 약세 반전 가능성이 있다.”

“하지만 동시에, 펠로시 하원의장 대만 방문 등 이벤트가 금의 안전자산 성격을 자극한다면 1,830달러~1,835달러까지 상승해도 놀랍지 않을 것이다.”

주: 바라니 크리슈난(Barani Krishnan)은 분석글의 다양성을 확보하기 위해 자신의 의견 외에도 다양한 견해를 반영합니다. 때로는 중립성 유지를 위해 역발상적 시각과 시장 변수를 제시하기도 합니다. 작성한 글에 언급하는 원자재 또는 증권에 대한 포지션은 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지