위성추적업체 "이란, 호르무즈 해협으로 대규모 원유 수송...하루 1200만 배럴 물량"

By Jesse Cohen

(2022년 5월 18일 작성된 영문 기사의 번역본)

- 인플레이션 공포, 연준의 금리인상, 경기침체 가능성으로 인한 미국 증시 불안정

- 강력한 펀더멘털, 합리적인 밸류에이션, 높은 배당금으로 시장 수익률을 상회할 3종목: 브리티시 아메리칸 토바코, 데본 에너지, 콘아그라 브랜즈

- 새로운 투자 아이디어를 위한 종목 검색을 위해 인베스팅프로+ 활용 추천

올해 들어 미국 증시는 상황이 좋지 않다. 특히 투자자들은 높은 인플레이션을 안정시키기 위한 연준의 금리인상 계획에 대해 우려하고 있다.

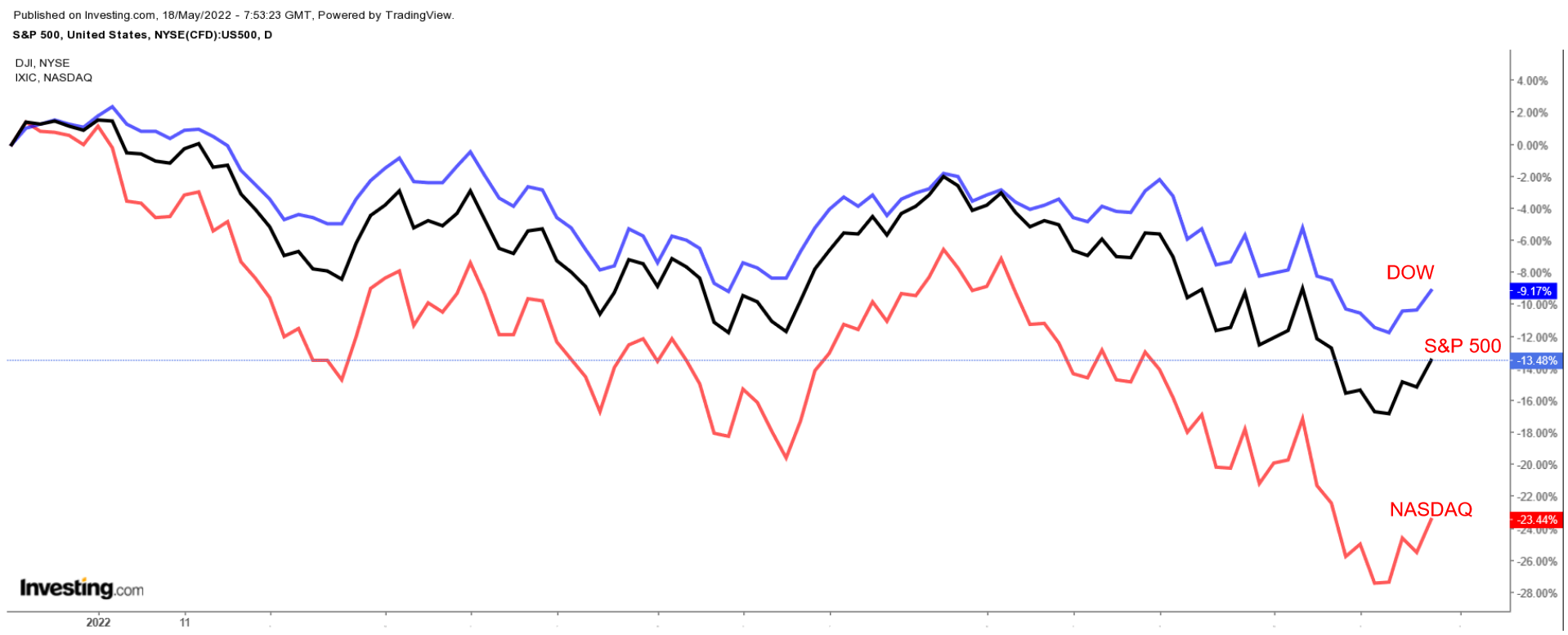

우량주 중심 다우존스 지수는 올해 10% 하락했고, 벤치마크인 S&P 500와 기술주 중심 나스닥 종합 지수도 각각 14%, 23% 하락했다.

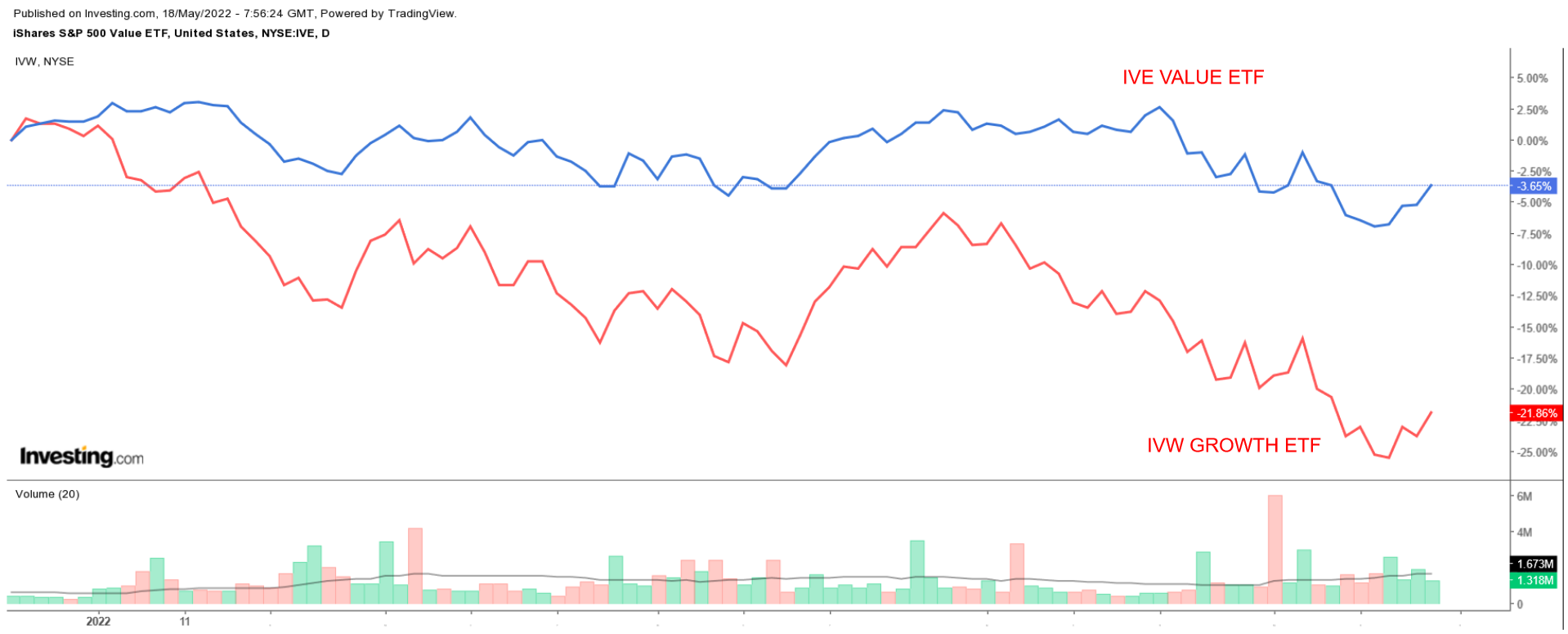

미국 증시 급락은 최근 몇 달 동안 수익성이 없는 고성장 기술기업에 큰 타격을 입혔다. 반면에 경기 방어적인 가치주는 지금과 같은 시장 혼란 속에서도 인상적인 상승을 보였다.

이는 iShares S&P 500 Value ETF(NYSE:IVE)와 iShares S&P 500 Growth ETF(NYSE:IVW)의 실적을 비교해 보면 잘 알 수 있다. 올해 들어 투자자들이 위험 종목을 내던지고 안전 종목으로 이동하면서 iShares S&P 500 Value ETF의 수익률은 iShares S&P 500 Growth ETF보다 훨씬 높았다.

미국 증시 변동성은 단시일 내에 가라앉지는 않을 것이다. 따라서 오늘은 현재 상황에서 고려해 볼 만한 주요 가치주 3종목을 살펴보려고 한다.

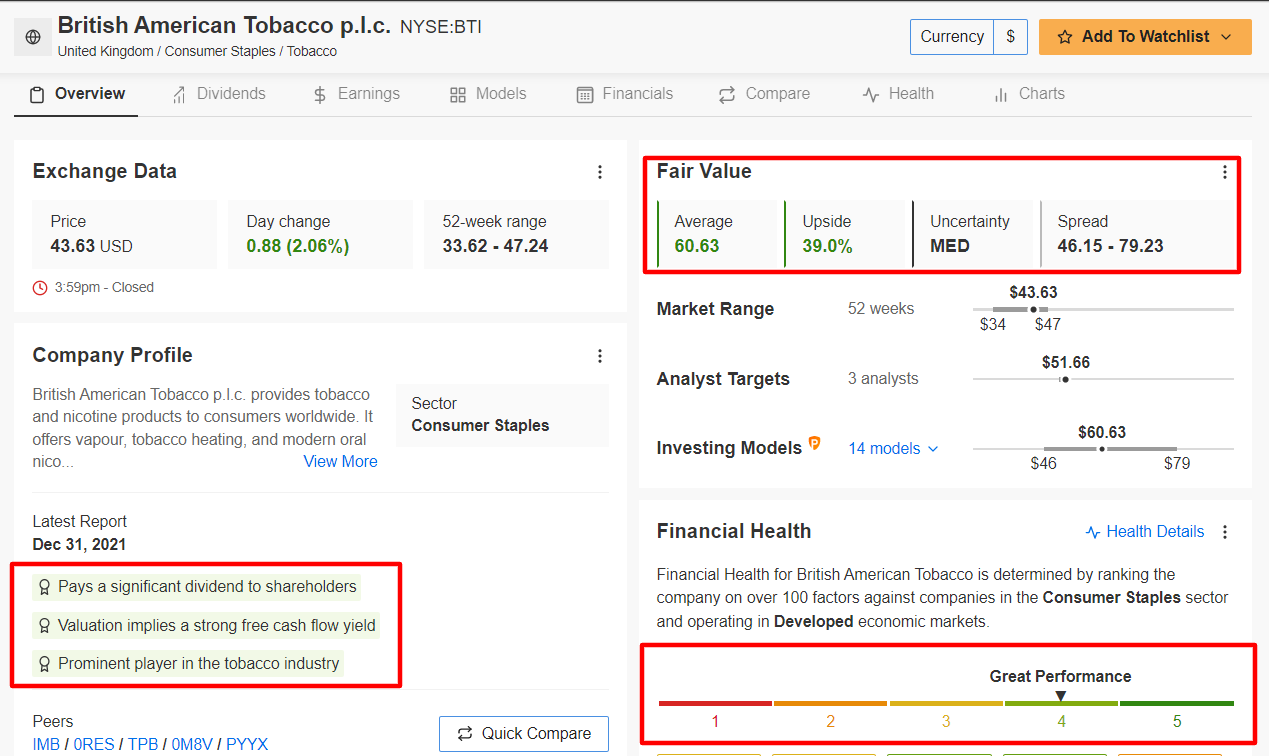

1. 브리티쉬 아메리칸 타바코

- P/E 비율: 12.0

- 배당수익률: 6.74%

- 시가총액: 990억 달러

- 2022년 주가 변동: +16.6%

브리티쉬 아메리칸 타바코(NYSE:BTI)는 순매출 기준 세계 2위 담배회사다. 가장 유명한 베스트셀러 제품인 럭키스트라이크(Lucky Strike), 뉴포트(Newport), 카멜(Camel), 켄트(Kent), 던힐(Dunhill) 등은 전 세계 180여개 국가에서 판매되고 있다. 또한 위험을 낮춘 전자담배인 바이프(Vype), 뷰즈(Vuse), 글로(glo)도 판매한다.

고품질 우량 배당주는 변동성이 큰 환경에서 시장 수익률을 상회하는 경향이 있다. 이런 시기에 시장 참여자들은 경기 방어적 성격을 가지고 있고 상대적으로 현실적인 밸류에이션을 보이는 필수소비재 기업을 선호하기 때문이다.

브리티쉬 아메리칸 타바코의 주가는 올해 들어 16.6% 상승했다. 또한 주가수익(P/E) 비율은 합리적인 12배 정도인데 경쟁사인 필립 모리스(NYSE:PM), 알트리아 (NYSE:MO)의 P/E는 각각 18.4배, 33배이므로 비교적 합리적인 수준이다.

영국 소재 담배제조회사인 브리티쉬 아메리칸 타바코는 고품질 배당주이기도 하다. 분기별로 주당 0.7354달러를 지급하고 있고 연 배당금은 2.94달러가 된다. 연 배당수익률은 6.74%로 아주 높은 편이고 섹터 최고 수준이다.

브리티쉬 아메리칸 타바코의 화요일 종가는 43.63달러였고, 지난 2월 17일에 기록했던 4년래 정점인 47.24달러에 근접했다. 브리티쉬 아메리칸 타바코는 런던증권거래서에도 상장되어 FTSE 100 지수를 구성하는 종목이며, 시가총액은 990억 달러 규모다.

인플레이션 상승과 경제 둔화 속에서 브리티쉬 아메리칸 타바코의 비즈니스는 성과를 내고 있다. 지난 4월 28일 발표된 1분기 실적에서 수익과 매출 모두 전망치를 상회했다.

최근 전자담배 제품을 중심으로 이동하면서 수익을 낸 브리티쉬 아메리칸 타바코는 2022년 가이던스를 상향 조정했고, 신제품 카테고리의 매출이 2025년까지 62억 1천만 달러로 상승할 것이라고 전망했다.

인베스팅프로 모델에서는 이런 점을 반영해 브리티쉬 아메리칸 타바코 주가는 향후 12개월 동안 39% 상승해 공정가치인 60.63달러에 가까워질 것으로 예상한다. 출처: 인베스팅프로

출처: 인베스팅프로

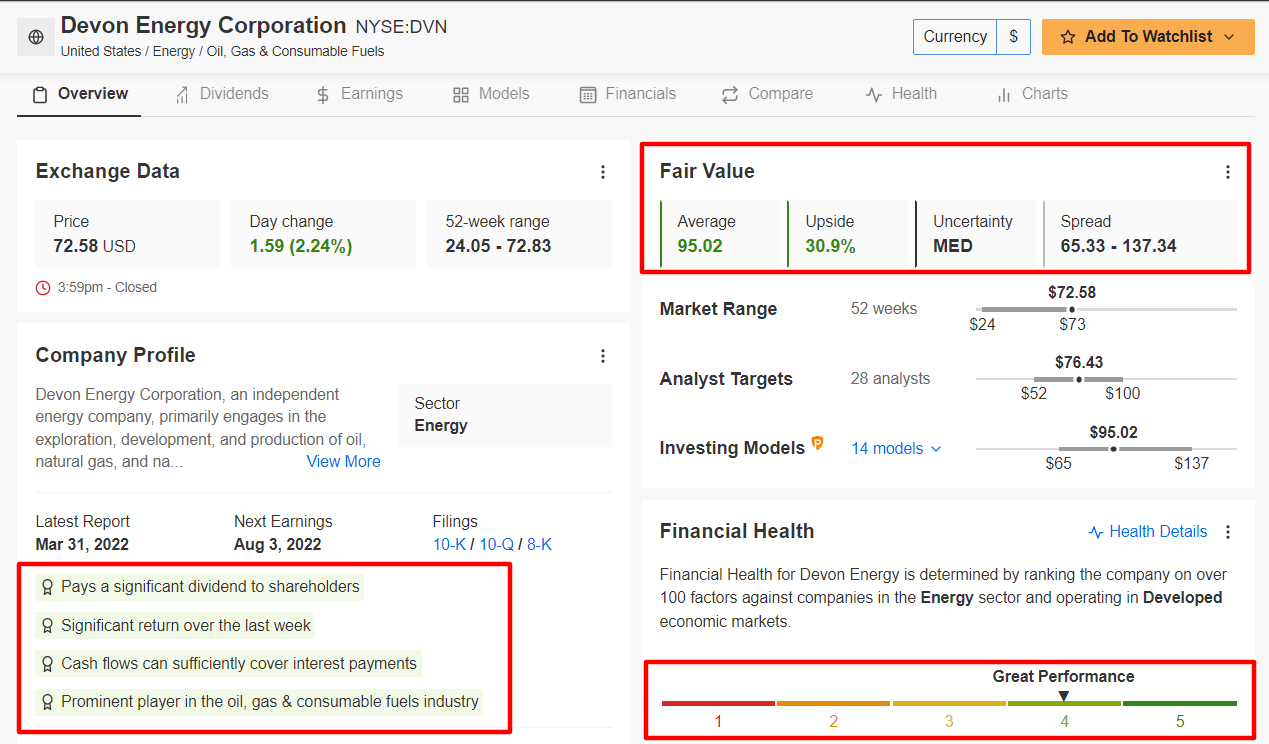

2. 데본 에너지

- P/E 비율: 13.6

- 배당수익률: 7%

- 시가총액: 479억 달러

- 2022년 주가 변동: +64.7%

미국 최대 규모의 독립 셰일오일 및 가스 제조사 중 한 곳인 데본 에너지(NYSE:DVN)는 올해 에너지 가격 상승과 글로벌 수요 상승에 힘입어 에너지 섹터에서도 돋보이는 실적을 보였다.

데본 에너지의 주가는 올해 65% 가까이 상승해 다우존스 및 S&P 500 수익률을 크게 앞질렀고, 올해 상위 수익률 종목으로 이름을 올렸다.

이미 올해 탄탄하게 상승했지만 데본 에너지는 높은 배당금과 자사주 매입을 통해 더 많은 현금을 주주들에게 돌려주려고 노력하는 만큼 높은 변동성을 헤지할 수 있는 최고의 종목이라고 할 수 있다.

저비용 셰일오일 및 가스 생산업체인 데몬 에너지는 최근 분기 배당금을 27% 높은 주당 1.27달러로 상향 보정했다. 연 배당금은 5.08달러에 이르며 연 배당수익률은 7.0%로 현재 시장 환경에서 극단적으로 매력적인 종목임을 알 수 있다.

비교하자면 미 10년물 국채금리는 현재 3%를 하회하고 있고, S&P 500 지수의 내재수익률은 약 1.5% 수준이다.

또한 데본 에너지의 P/E 비율은 13.6배로 상대적으로 낮다. EOG 리소시스(NYSE:EOG), 파이어니어 내추럴 리소시스(NYSE:PXD)와 같은 다른 경쟁사에 비해 저렴한 종목이다.

데본 에너지의 어제 종가는 72.58달러로 2014년 8월 이후 최고 수준이었다. 현재 시가총액은 479억 달러 규모다.

데본 에너지는 퍼미안분지 운영에서 지속적으로 수익을 얻을 것이며, 강력한 원유 및 천연가스 가격으로 수혜를 입어 매출과 수익이 지속적으로 상승할 것으로 기대된다.

지난 5월 2일 1분기 실적 발표에서 데본 에너지의 수익과 매출은 전년 대비 세 자릿수 성장을 보였다. 또한 자사주 매입을 20억 달러로 규모를 25% 늘렸으며 앞으로도 주주들에게 수익을 돌려주기 위한 노력을 지속할 것이다.

인베스팅프로의 정량 모델에 따르면 데본 에너지 주가는 앞으로 12개월 동안 31% 상승해 공정가치인 95.02달러에 이를 것으로 예상된다. 출처: 인베스팅프로

출처: 인베스팅프로

3. 콘아그라 브랜즈

- P/E 비율: 16.4

- 배당수익률: 3.54%

- 시가총액: $16.9 Billion

- 2022년 주가 변동: +3.4%

콘아그라 브랜즈(이전의 콘아그라 푸즈)(NYSE:CAG)는 세계 최대 가공식품 제조사로서 슬림 짐(Slim Jim) 육포, 헌츠(Hunt’s) 케첩, 던컨 하인즈(Duncan Hines) 케이크 믹스, 레디윕(Reddi-wip) 휘핑크림 등 필수 식품 품목으로 유명하다.

투자자들이 인플레이션 상승, 경제성장 둔화, 금리인상을 우려하는 가운데 콘아그라 브랜즈는 향후 수개월 동안 강력한 수익을 낼 가능성이 있다. 투자자들은 필수소비재 섹터의 경기 방어적 종목을 선호할 것이기 때문이다.

콘아그라 브랜즈의 주가는 올해 3.4% 상승했다. 또한 P/E 비율은 16.4배로 크래프트 하인즈(NASDAQ:KHC), 호멜 푸즈(NYSE:HRL) 등 다른 가공식품 제조사보다 크게 할인된 상황이다. 참고로 크래프트 하인즈의 P/E는 54.1배, 호멜 푸즈는 31.2배이다.

또한 콘아그라는 상댕적으로 높은 배당금인 주당 1.25달러를 지급하고 연 배당수익률은 3.54%이므로 현재 시장 환경에서 좋은 수익률을 창출할 가능성이 높다.

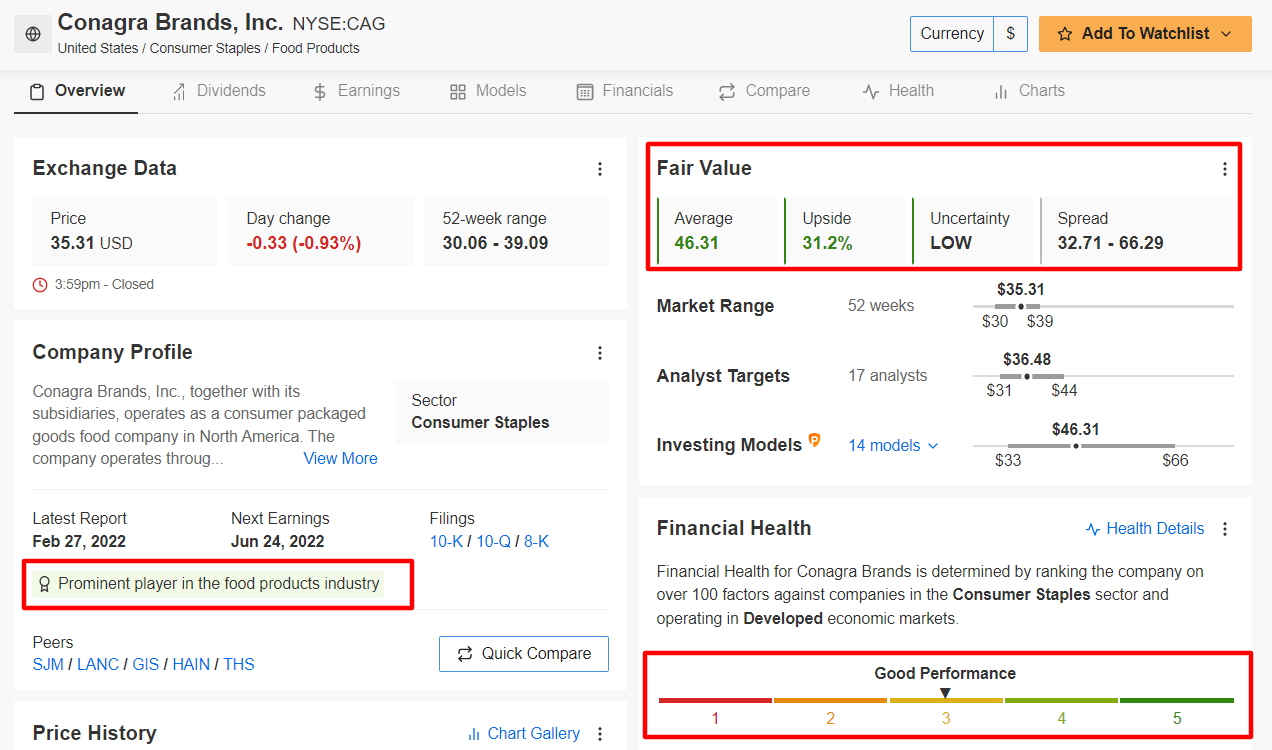

콘아그라 브랜즈의 어제 종가는 35.31달러로 3월 11일에 기록했던 52주 저점인 30.06달러보다 크게 상승했다. 현재 시가총액은 169억 달러 규모다.

지난 4월 7일 회계연도 3분기 실적 발표에서 콘아그라 브랜즈는 생산 비용 및 운송 비용 증가라는 악재 속에서도 수익과 매출 모두 전망치를 상회하는 실적을 발표했다.

콘아그라 브랜즈의 향후 전망도 밝다. 수요 상승과 추가 가격 인상을 반영해 2022년 매출 전망이 상향 조정되었다.

인베스팅프로 모델에 따르면 콘아그라 브랜즈의 주식은 저평가되어 있고, 앞으로 12개월 동안 약 31% 상승해 공정가치인 46.31달러에 이를 것으로 예상된다. 출처: 인베스팅프로

출처: 인베스팅프로

현재 시장 환경에서는 올바른 결정을 내리기가 점점 어려워지고 있습니다. 다음과 같은 문제를 생각해 보세요.

- 인플레이션

- 지정학적 혼란

- 와해성 기술

- 금리인상

이러한 여러 가지 문제를 다루기 위해서는 양질의 데이터, 데이터를 상세히 분류할 수 있는 효과적인 툴 그리고 이 모든 것을 통합하는 인사이트가 필요합니다. 투자에 있어서는 감정을 배제하고 펀더멘털에 집중해야 합니다.

더 나은 투자 결정을 위해 필요한 전문적인 데이터와 툴을 제공하는 인베스팅프로+를 활용해 보세요. 자세히 알아보기 »

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지