소로스 펀드 CIO " 중동 사태로 금융 시장, 최대 2년 간 고통스러울 것" 경고

By Geoff Considine

(2022년 4월 20일 작성된 영문 기사의 번역본)

- 씨게이트 테크놀로지 주가 12개월 고점 대비 28% 낮아

- 월가 컨센서스 전망 강세, 그러나 목표주가 스프레드 높아

- 2023년 초까지 시장 내재 전망은 완만한 약세

- 씨게이트 테크놀로지의 2022 회계연도 3분기 실적 발표일: 4월 27일

데이터 스토리지 기술 및 서비스 기업 씨게이트 테크놀로지(NASDAQ:STX)는 지난 12개월 동안 수익률 3.6%, 올해 들어서는 -26.5% 수익률을 기록했다.

최근 하락에도 불구하고 3년 연간 총 수익률은 21.4%였다. 비교하자면 같은 기간 동안 Invesco QQQ Trust(NASDAQ:QQQ)의 연간 수익률은 22.6%, SPDR® S&P 500(NYSE:SPY)은 16.6%였다.

아일랜드 소재 대규모 스토리지 솔루션 제공 업체인 씨게이트 테크놀로지의 주가는 2021년 10월 22일 2022 회계연도 1분기 실적 발표 이후 31% 상승했다. 2022년 1월 4일에는 12개월 고점인 116.02달러를 기록했다. 그러나 그 이후에는 1월 26일에 발표한 2022 회계연도 2분기 주당순이익 실적이 전망치를 다소 상회했으나 주가 하락 추세는 계속되었다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

클라우드 기술주인 씨게이트 테크놀로지는 미래 성장을 위한 대규모 스토리지에 집중하는데, 2022년 들어서 주가가 크게 하락했다. WisdomTree Cloud Computing Fund(NASDAQ:WCLD)는 올해 27% 하락했고 씨게이트 테크놀로지 역시 동반 하락했다.

4월 14일에 서스퀘하나(Susquehanna)는 클라우드 관련 지출 약세 전망을 들어 씨게이트 테크놀로지 등급을 ‘중립’에서 ‘부정’ 등급으로 하향 조정했다.

2021년 10월 20일 씨게이트 테크놀로지 주가는 81.32달러였다. 당시 필자는 강세 등급을 부여했고, 그때부터 지금까지 5.3% 상승했다. 비교하자면 같은 기간 동안 SPDR® S&P 500은 1.3% 하락, Invesco QQQ Trust는 7.9% 하락했다.

지난 10월 씨게이트 테크놀로지에 대한 월가 컨센서스 등급 역시 강세였고, 12개월 목표주가는 당시 주가보다 20% 높았다. 밸류에이션은 합리적으로 보였으며 배당수익률은 3.3%였다. 또한 당시 필자가 제시한 강세 등급은 지배적으로 중립적이었던 시장 내재 전망에 근거하기도 했다.

시장 내재 전망은 옵션 가격에 기반해 옵션 트레이더들의 컨센서스 의견을 나타낸다. 주식의 옵션 가격은 주가가 지금으로부터 만기일 사이에 특정 수준(행사가격)보다 상승할지(콜 옵션) 또는 하락할지(풋 옵션)에 대한 시장의 컨센서스 확률 예측을 반영한다. 행사가격 범위에서 동일한 만기일의 콜 옵션과 풋 옵션 가격을 분석하면, 모든 옵션 가격과 조화를 이루는 주가에 대한 확률적 전망을 계산할 수 있다.

필자는 2023년 1월까지의 씨게이트 테크놀로지에 대한 시장 내재 전망을 계산했고, 이전의 시장 내재 전망 그리고 현재 월가 컨센서스 전망과도 비교해 보았다.

씨게이트 테크놀로지에 대한 월가 컨센서스 전망

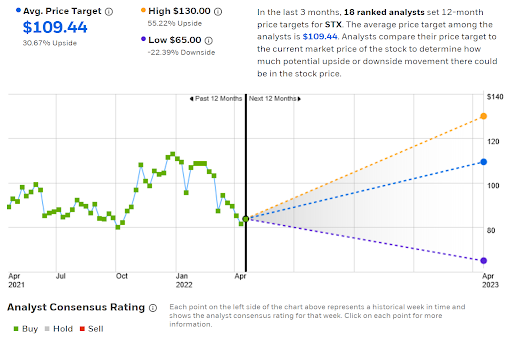

이트레이드(E-Trade)는 지난 3개월 동안 주식 등급 및 목표주가를 책정한 상위 18명 애널리스트의견을 바탕으로 월가 컨센서스 전망을 계산했다. 컨센서스 등급은 강세이고, 컨센서스 12개월 목표주가는 현재 주가보다 30.7% 높은 109.44달러였다.

지난 10월에 컨센서스 목표주가는 100.40달러였다. 애널리스트 간 상당한 이견이 있었고 최대 목표주가는 최소 목표주가의 2배에 달했다. 목표주가 차이가 클수록 컨센서스의 예측 가치에 대한 신뢰도는 하락하기 때문에 우려할 수 있는 부분이다.

리서치에 따르면 목표주가 간 큰 차이는 컨센서스에 의한 내재적 주가 수익률과 실제 주가 사이의 음의 상관관계에 대응된다. 즉, 목표주가의 높은 분산도와 컨센서스에 내재된 높은 수익률은 약세 신호인 경향이 있다. 출처: 이트레이드

출처: 이트레이드

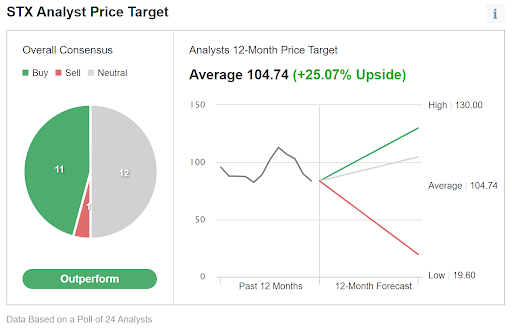

인베스팅닷컴은 24명의 애널리스트가 내놓은 종목 등급과 12개월 목표주가를 고려하여 월가 컨센서스를 계산했다. 컨센서스 등급은 강세이고, 12개월 컨센서스 목표주가는 현재 주가보다 25.1% 높았다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

월가 컨센서스 등급은 강세이고 12개월 컨센서스 목표주가에 따른 총 수익은 31%(배당수익률 3.4%)이지만, 개발 애널리스트의 목표주가 간 높은 분산도로 인해 컨센서스의 예측 가치에 대한 신뢰 수준은 낮아졌다.

씨게이트 테크놀로지에 대한 시장 내재 전망

필자는 2023년 1월 20일에 만기되는 옵션 가격을 사용해 지금부터 2023년 1월 20일까지 총 9개월 동안의 시장 내재 전망을 계산했다. 2022년 말까지의 상황을 예측하기 위해서 이 날짜를 선정했다.

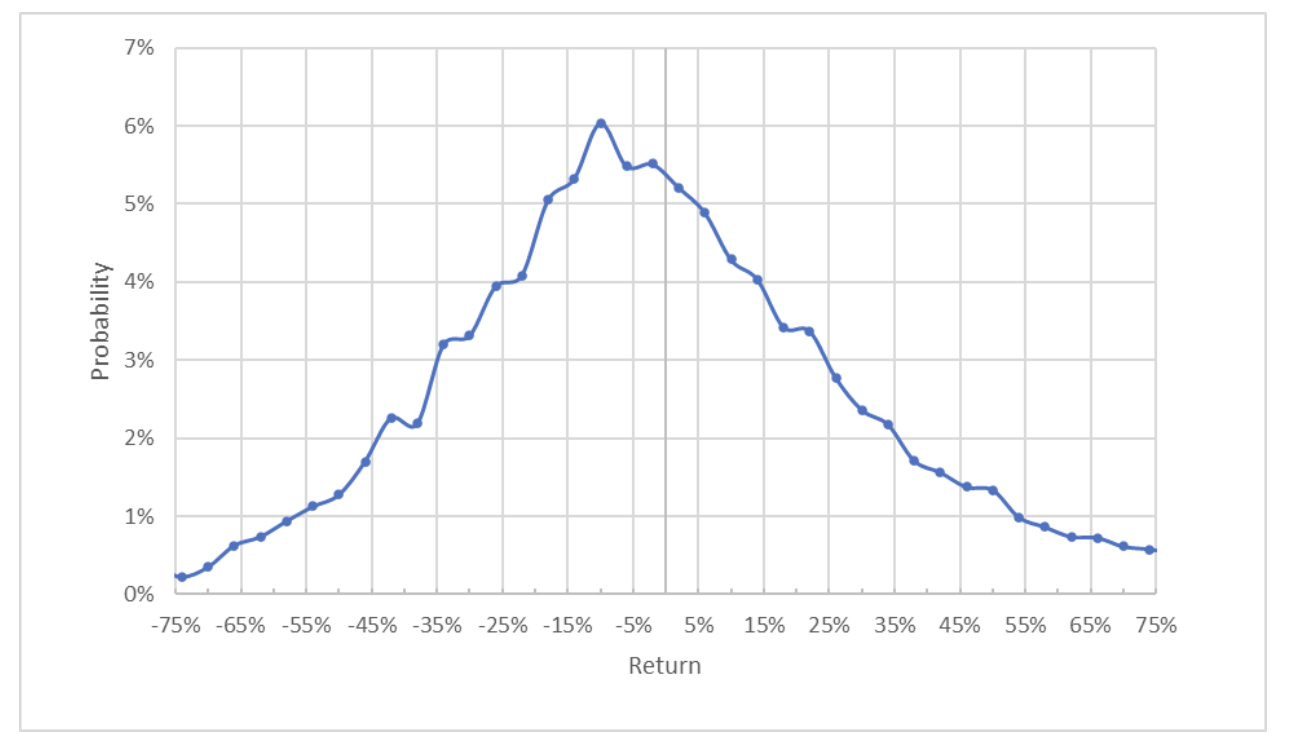

시장 내재 전망을 나타내는 기본 그래프는 가격 수익에 대한 확률 분포다. 확률은 수직축에, 수익률은 수평축에 표시된다. 출처: 이트레이드의 옵션 값을 이용한 저자(Geoff Considine)의 계산

출처: 이트레이드의 옵션 값을 이용한 저자(Geoff Considine)의 계산

2023년 1월 20일까지 시장 내재 전망은 전반적으로 대칭적이지만 정점 확률은 마이너스 수익(약세 신호)로 기울어져 있다. 최대 확률은 -10% 수익률에 대응한다. 이 분포에서 계산된 연간 변동성은 39%로 상당히 높은 변동성 수준이다.

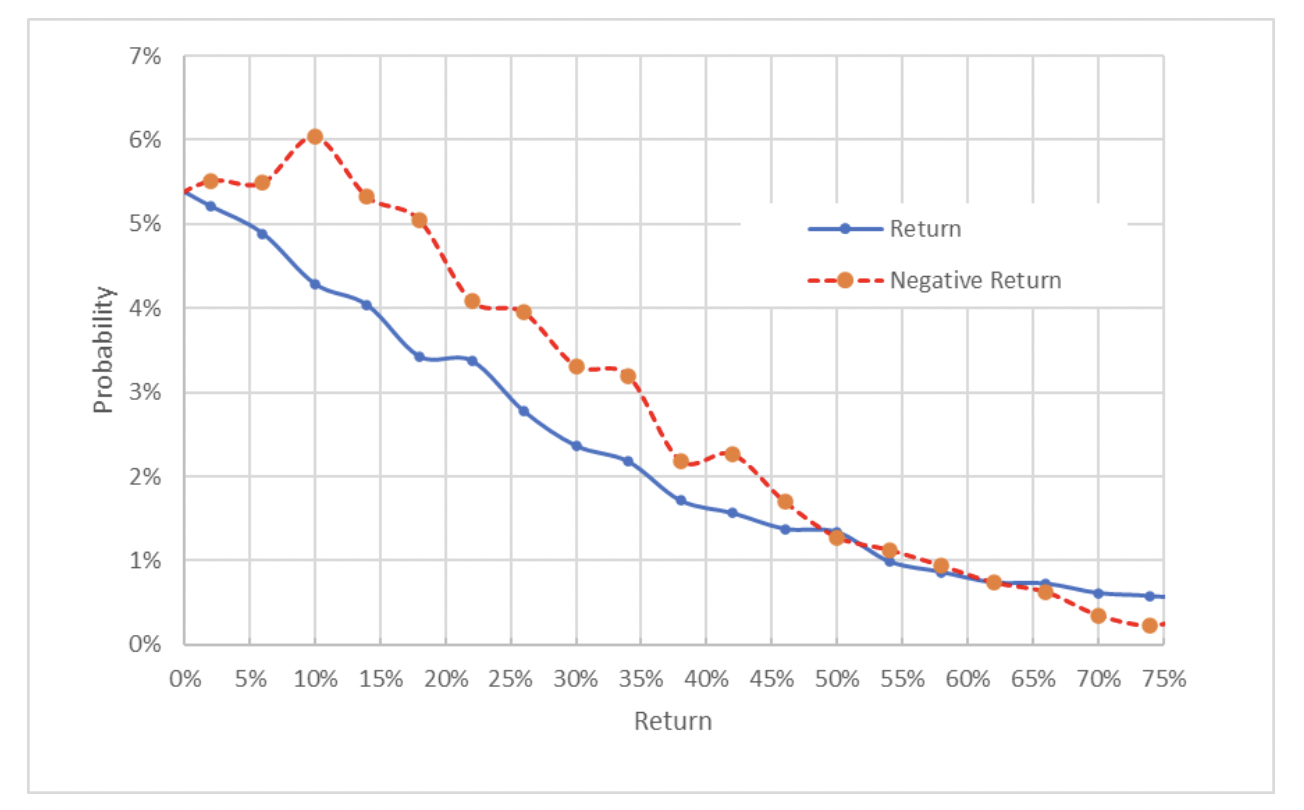

손쉽게 플러스 및 마이너스 수익 확률을 비교하기 위해, 시장 내재 전망의 마이너스 수익률 분포를 수직축을 중심으로 회전시켰다(아래 차트 참고). 출처: 이트레이드의 옵션 값을 이용한 저자(Geoff Considine)의 계산

출처: 이트레이드의 옵션 값을 이용한 저자(Geoff Considine)의 계산

차트를 보면, 가능성이 높은 결과의 전반적 범위에서 마이너스 수익 확률은 지속적으로 동일한 수익률 절댓값에 대한 플러스 확률보다 높게 나타난다. 즉, 차트 왼쪽부터 3분의2 영역에서 빨간색 점선이 파란색 실선보다 높다.

이론적으로는 시장 내재 전망에서 마이너스 수익 확률이 높은 경향이 있다. 왜냐하면 집합적으로 위험 회피 성향을 가진 투자자들이 하방 보호(풋 옵션)을 위해 공정가치 이상을 지불하려는 경향이 있기 때문이다. 그러나 그런 편향이 있는지를 파악할 수 있는 방법은 없다. 마이너스 편향 가능성을 고려하더라도, 필자는 이와 같은 시장 내재 전망을 완만한 약세로 해석한다.

요약

씨게이트 테크놀로지는 6분기 연속 전망치를 상회하는 실적을 발표했다. 주가수익비율(P/E)은 10.3배로 합리적인 수준이며, 배당수익률은 3.4%이다. 그럼에도 불구하고 현재 주가는 12개월 고점보다 28% 낮다. 월가 컨센서스 전망은 강세이며 12개월 목표주가는 현재 주가보다 28% 높게 제시되었다.

그러나 우려도 존재한다. 우선, 애널리스트 목표주가 간 높은 분산도로 인해 컨센서스 예측에 대한 신뢰도가 상당히 떨어진다. 또한 시장 내재 전망은 지난 10월의 지배적 중립 전망과 달리 완만한 약세를 보이고 있다.

클라우드 기술주인 씨게이트 테크놀로지의 주가는 올해 들어 크게 하락했고, 시장 내재 전망에 따르면 2022년 말까지 하방 압박이 지속될 가능성이 높다. 따라서 필자는 씨게이트 테크놀로지에 대한 등급을 ‘중립’으로 하향 조정한다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지