위성추적업체 "이란, 호르무즈 해협으로 대규모 원유 수송...하루 1200만 배럴 물량"

By Barani Krishnan

(2022년 4월 14일 작성된 영문 기사의 번역본)

천연가스 가격이 7달러선을 돌파하면서 2008년 이후 최고치를 기록했다. 그러나 아직도 수 주일 동안 지속된 천연가스 가격 상승이 멈출 기미는 보이지 않고 있으며, 두 자릿수까지 오를 수 있다는 신호가 일부 감지되기도 한다.

낮은 재고량과 끊임없는 LNG 수요라는 두 가지 요인에 평년보다 추운 날씨가 더해지면서, 지난 5주 동안 천연가스 가격은 거침없이 올랐고, 3월 4일 주간 이후 50%나 상승했다.

수요일 뉴욕 헨리허브 근월물 천연가스 선물 가격은 7.090달러를 기록했다. 차트를 보면, 다음 돌파 목표는 2019년 10월 고점인 7.348달러가 될 것으로 보인다.

휴스턴 소재 천연가스 시장 컨설팅업체 겔버&어소시에이츠(Gelber & Associates)의 애널리스트 댄 마이어스(Dan Myers)는 수요일에 클라이언트에게 보내는 이메일에서 “천연가스 상방 리스크가 여전히 높고 근월물 가격은 완화 요인이 나타나지 않는 한 돌파를 이어갈 수 있다”고 전했다.

skcharting.com의 최고 기술 전략가 수닐 쿠마르 딕싯(Sunil Kumar Dixit)에 따르면 헨리허브 근월물의 기술적 차트는 펀더멘털만큼 강력한 지지를 보이고 있다.

딕싯은 “상승 강세 막대와 스토캐스틱 지수 90/72는 강세를 지지하며 단기적으로 7.40달러를 테스트할 수 있다”고 말했다.

또한 상대적 모멘텀을 측정하는 상대강도지수(RSI)는 72로 “상방 움직임에 대해 충분한 가능성”을 내포하고 있다고 전했다.

딕싯은 “6.57달러 이하 약세를 보이는 경우에만 단기적으로 5.95달러까지 조정될 수 있는 신호로 볼 수 있다”는 결론을 내렸다.

미미한 재고 증가 예상

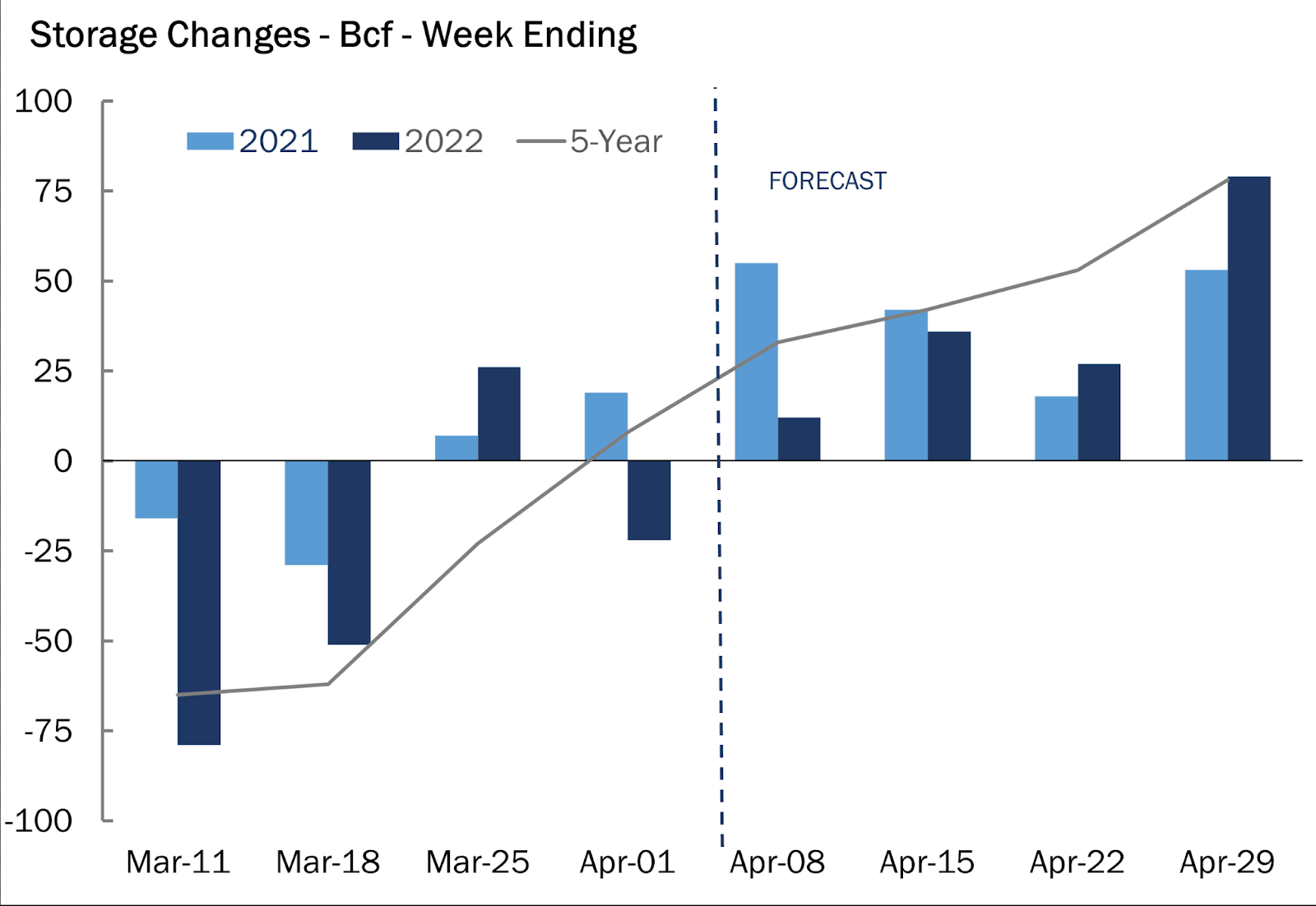

천연가스에 대한 우려를 더하는 부분은 바로 천연가스 재고 수준이다. 미 에너지정보국에 따르면 지난주 총 재고에 추가된 주입량은 150억 입방피트로 아주 미미한 수준이었다. 발전소의 연소량이 많았고 멕시코행 LNG 수출량이 크게 늘었기 때문이다.

비교하자면, 1년 전 동일 주간에는 550억 입방피트가 주입되었고, 5년(2017-2021) 평균 주입량은 330억 입방피트였다.

4월 1일 주간에는 천연가스 재고량이 330억 입방피트 감소했다. 이에 대해 애널리스트들은 겨울 난방 시즌의 마지막 감소일 것으로 추측했다.

출처: 겔버&어소시에이츠

출처: 겔버&어소시에이츠

4월 8일 주간의 주입량 예상치에 따르면 천연가스 총 재고는 1조 3,970억 입방피트로 늘어났을 것이다. 이는 전년 동기 보다 23.9% 낮고, 5년 평균보다 17.8% 낮은 수준이다.

레피니티브(Refinitiv) 데이터에 의하면, 지난주 난방도일이 89였기 때문에 천연가스 재고가 증가한 것으로 보인다.

난방도일(Heating Degree Days: HDDs)은 일평균기온이 기준 온도인 화씨 65도(섭씨 18도)보다 낮은 날들의 일평균기온과 기준 온도의 차를 구하여 매일 누적 합산한 수치로, 가정 및 사업장의 난방 수요를 측정할 때 쓰인다.

레피니티브 데이터에 따르면, 지난주 미국 발전소에서는 일일 246억 입방피트의 천연가스를 연소시켰고, 그 이전 주의 243억 입방피트보다 높은 수준이었다. 트레이더들은 지난주 원자력 발전량이 줄었다는 점을 언급했다.

또한 지난주에 미국 에너지 기업들은 일일 약 60억 입방피트의 천연가스를 멕시코로 수출했다. 그 이전 주에는 54억 입방피트를 수출했었다.

멕시코에서는 여름이 정점에 이르면서 천연가스 수요가 급등했기 때문에 멕시코행 LNG 수출량이 일일 8억 입방피트 정도 늘어났다.

그러나 미국 LNG 수출 시설로의 천연가스 이동량은 일일 7억 입방피트가 줄어들어, 수요가 상쇄된 측면도 있었다.

결과적으로 지난주 천연가스 시장 수요는 일일 1억 입방피트가 늘었다고 볼 수 있다. 한편, 공급은 일일 6억 입방피트 증가했다. 미국 국내 생산은 일일 4억 입방피트 늘었고, 나머지는 캐나다로부터의 수입 물량이다.

겔버&어소시에이츠의 댄 마이어스는 “공급 증가가 수요를 앞지르면서 이번 주에는 전반적으로 천연가스 시장 수급이 안정되었다”고 전했다.

또한 트레이더들의 혼란을 가중시킨 것은 바로 날씨였다.

앞으로 2주 동안은 총 천연가스 수요를 약 70억 입방피트 낮출 수 있는 따뜻한 날씨가 될 것이라는 전망도 있지만, 4월은 평년보다 추울 것으로 예상된다.

전반적인 4월 예보에 따르면 난방도일이 최초 370 이상이 될 것으로 전망된다. 이는 10년 평균(352) 및 30년 평균(340)보다 높은 수준이다.

천연가스 가격, 두 자릿수 될까?

4월 기온이 평년보다 낮다면, 천연가스 주입량은 5년 평균치보다 낮을 것으로 예상된다. 목요일에 에너지정보국에서 발표할 주간 천연가스 주입량은 5년 평균보다 낮은 약 110~120억 입방피트로 예상되고 있다.

EBW의 선임 애널리스트 엘리 루빈(Eli Rubin)은 naturalgasintel.com 사이트를 통해 “천연가스 시장은 겨울 공급 리스크에 확실히 사로잡혀 있으며, 수급이 완화될 수 있는, 가격에 민감한 펀더멘털 메커니즘은 거의 없다”고 전했고, 다음과 같이 덧붙였다.

“대신, 천연가스 가격이 두 자릿수로 올라갈 리스크는 높아질 수 있고…여름을 향하면서 천연가스 선도 곡선은 더 가파르게 오를 수 있다.”

천연가스 강세론자들은 지난 4주 동안 천연가스 가격이 하락할 때마다 매수했다. 반면, 높은 인플레이션 환경과 굴착장비수 증가 속에서 생산량이 오르기를 기다리던 약세론자들은 좌절했다. 추정치에 따르면 천연가스 생산량은 주중에 오히려 소폭 감소했다.

엘리 루빈의 천연가스 강세론에 대해 비스포크 웨더 서비스(Bespoke Weather Services) 측도 “천연가스 가격은 일일 변동과 상관없이 근본적으로는 상승할 수 밖에 없다”며 동조했다.

“최소 저항 경로는 위쪽을 향하고 있다는 느낌이 계속되고 있다.”

천연가스 약세론자들은 비협조적인 날씨가 장기적으로 나타나면 공급이 개선되리라는 희망을 품기도 했다. 그러나 냇가스웨더(NatGasWeather)에서는 naturalgasintel.com 사이트를 통해 “이번 겨울 후반과 봄 중반 사이 준비수기(shoulder season)에는 따뜻한 날씨도, 공급 개선도 나타나지 않았다”고 전했다.

주: 바라니 크리슈난(Barani Krishnan)은 분석글의 다양성을 확보하기 위해 자신의 의견 외에도 다양한 견해를 반영합니다. 때로는 중립성 유지를 위해 역발상적 시각과 시장 변수를 제시하기도 합니다. 작성한 글에 언급하는 원자재 또는 주식 포지션은 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지