[개장] 뉴욕증시, 이란 전쟁 확산 우려에 하락..국제 유가 급등

By Tezcan Gecgil

(2022년 4월 6일 작성된 영문 기사의 번역본)

- 거대 반도체 제조사 엔비디아 주가, 1월 이후 10% 이상 하락

- 공급망 제약 지속 가능성은 악재

- 주가 250달러로 하락 시 장기 투자자들은 저가매수 고려 가능

거대 반도체 기업 엔비디아(NASDAQ:NVDA)에 투자한 사람들은 2022년 들어 지금까지 별로 자축할 일이 없었다. 2022년 1월부터 지금까지 엔비디아 주가는 10.3% 하락했다. 2021년 11월에 기록했던 사상 최고치 346.47달러 대비해서는 24.5%나 떨어졌다.

비교하자면 필라델피아 반도체 지수(Philadelphia Semiconductor Index)는 올해 들어 17.1% 하락했고, 경쟁사 인텔(NASDAQ:INTC)과 AMD(NASDAQ:AMD) 주가는 각각 6.2%, 24.9% 하락했다.

최근 수치

딜로이트(Deloitte)에서는 글로벌 반도체 업계가 2022년에 10% 성장해 6억 달러 규모에 이를 것”이라고 강조했다. 엔비디아의 시가총액은 6억 5,950만 달러로 세계 최대 반도체 기업이다.

지난 2월 16일에 엔비디아 경영진은 탄탄한 2022 회계연도 4분기 실적을 발표했고, 컨센서스 전망치를 상회했다.

매출은 76억 달러로 전년의 50억 달러 대비 상승했다. 캘리포이나주에 위치한 반도체 공급업체인 엔비디아는 게이밍 부문에서 34억 2천만 달러 매출을 창출했고 전년 대비 37% 상승했다. 데이터센터 매출도 71% 상승한 32억 6천만 달러였다.

한편, 전문 시각화 부문과 자동차 및 로보틱스 부문은 각각 6억 4,300만 달러, 1억 2,500만 달러 매출을 기록했다. 4분기 희석 주당순이익은 1.32달러로 전년 동기의 78센트보다 크게 올랐다.

엔비디아 경영진은 현재 2023 회계연도 1분기 매출을 약 81억 달러(±2%)로 예상하고 있다.

이에 대해 콜레트 크레스(Colette Kress) 최고재무책임자는 다음과 같이 언급했다.

“우리는 전년 대비 53% 높은 76억 달러 매출이라는 엄청난 분기 실적을 달성했다. 총 매출뿐만 아니라 게이밍, 데이터센터, 전문 시각화 부문에서도 기록을 세웠다. 연간 매출은 269억 달러로 전년도 53% 상승에 이어 61% 상승했다.”

4분기 실적 발표에 앞서 엔비디아는 263달러선에서 거래되었다. 필자가 이 글을 쓰고 있는 지금, 엔비디아 주가는 262.60달러다.

엔비디아 주가 전망

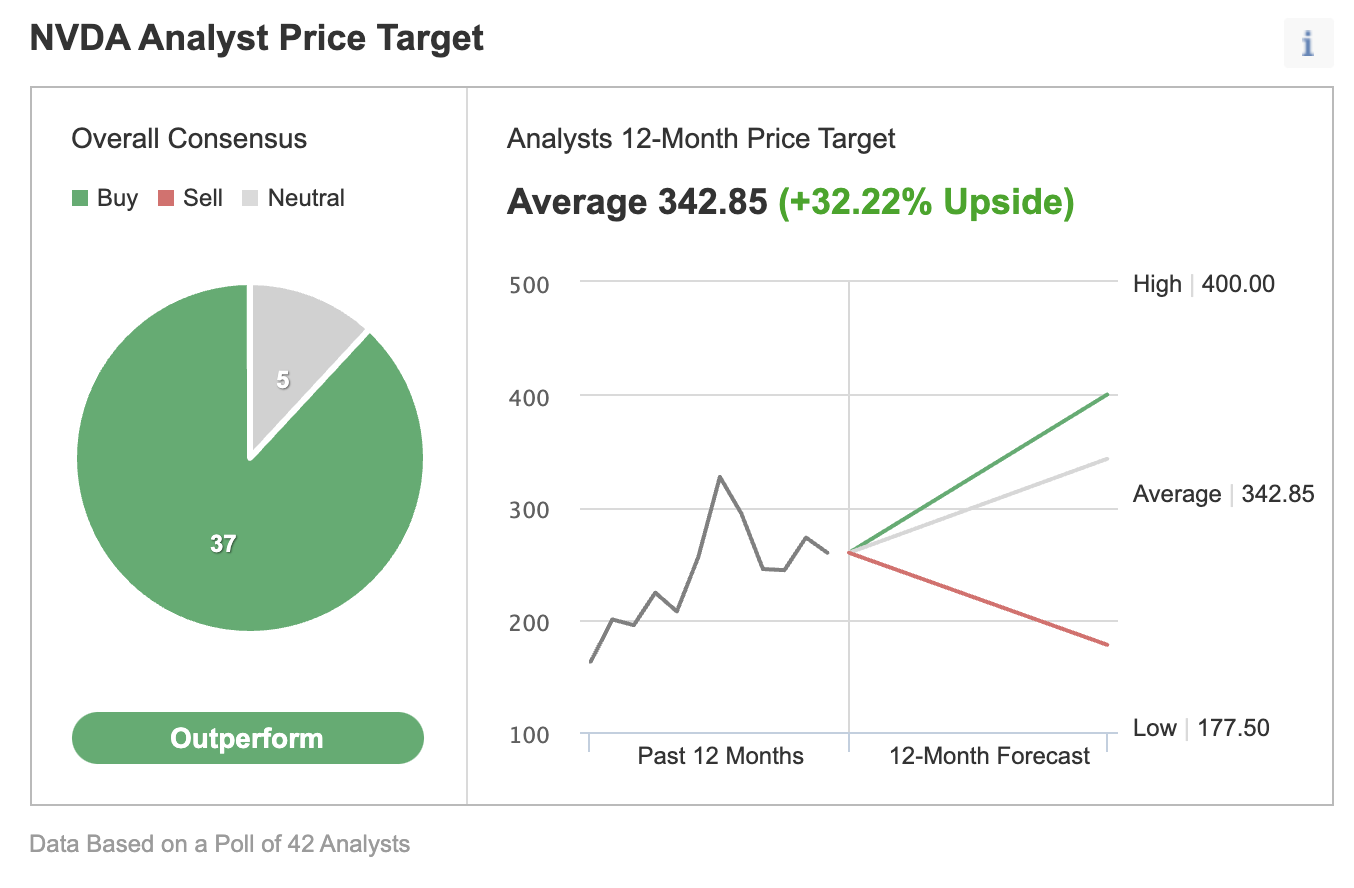

인베스팅닷컴에서 42명의 애널리스트를 대상으로 설문조사를 실시한 결과, 엔비디아는 “시장수익률 상회” 등급을 받았다. 또한 12개월 목표주가 중간값은 342.85달러로, 현재 주가보다 30% 이상 높은 수준이다. 12개월 목표주가 범위는 177.50~400달러다.

출처: 인베스팅닷컴

출처: 인베스팅닷컴

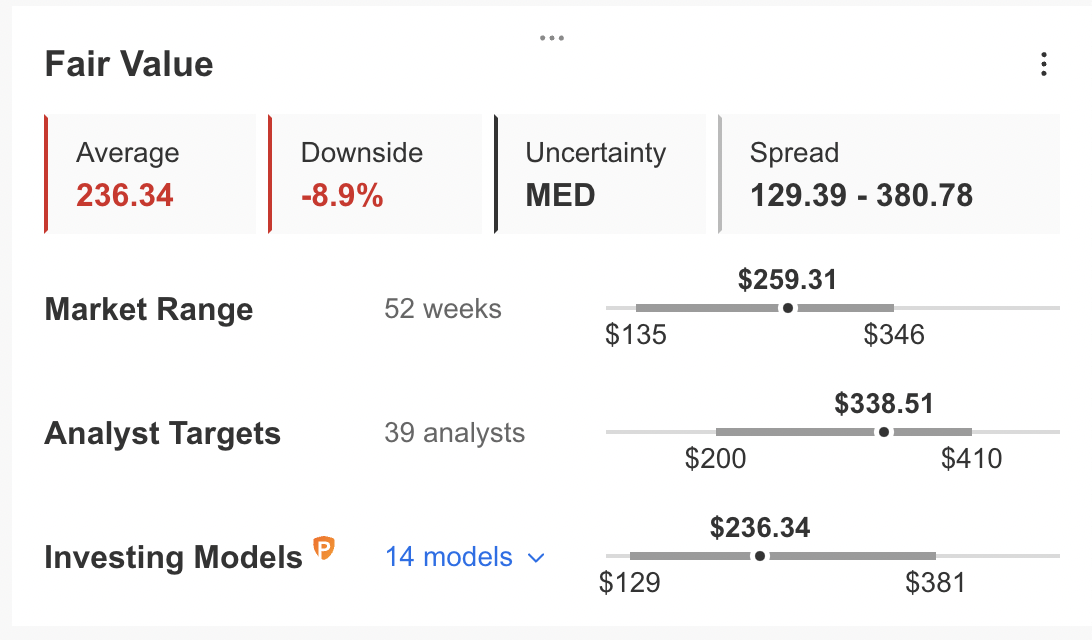

그러나 P/E, P/S, 잔존가치 등 다양한 밸류에이션 모델을 바탕으로 인베스팅프로에서 제시하는 평균 공정가치는 236.34달러다. 출처: 인베스팅프로

출처: 인베스팅프로

다시 말해, 펀더멘털 밸류에이션에서는 엔비디아 주가가 10% 하락할 것으로 제시한다.

현재 엔비디아의 P/E, P/B 및 P/S 비율은 각각 68.5배, 25.1배, 24.8배다. 비교하자면, 정보기술 섹터의 경쟁사들은 각각 25.6배, 8.7배, 7.6배다.

필자는 향후 몇 주간 엔비디아 주가의 거래 범위를 230달러~270달러로 본다. 그 이후 새로운 상승 주기를 시작할 수 있다.

포트폴리오에 엔비디아 주식 추가하기

엔비디아 주가 하락이 곧 끝날 수 있다고 생각하는 엔비디아 강세론자들은 지금 엔비디아 주식을 매수할 수 있다. 목표주가는 애널리스트 예상치인 342.85달러가 될 수 있다.

장기 포트폴리오를 위해 엔비디아를 매수하고자 하더라도 투자자들은 앞으로 몇 주간 나타날 수 있는 추가적 변동성을 우려할 수 있다. 따라서 일부 투자자들은 “빈자의 커버드 콜” 전략을 선호할 수도 있다.

오늘은 LEAPS 옵션을 사용하는 대각 차변 스프레드를 소개하고자 한다. 이 전략에서는 수익 잠재성과 리스크 잠재성을 모두 제한된다.

단, 대부분의 옵션 전략은 모든 소매 투자자들에게 적합하지 않다. 엔비디아 주식에 대한 아래 논의는 일반 소매 투자자들이 추종하는 실제 전략이 아닌 오직 교육 목적을 위해 제공된다.

엔비디아 주식에 대한 대각 차변 스프레드

이 글을 쓰는 시점의 엔비디아 주가: 262.60달러

트레이더는 우선 더 낮은 행사가격으로 장기 콜을 매수한다. 동시에 트레이더는 더 높은 행사가격으로 단기 콜을 매도하여 대각 스프레드 매수 구조를 만든다.

따라서, 기초 증권에 대한 콜 옵션은 행사가격과 만기일이 각각 달라진다. 트레이더는 하나의 옵션은 매수하고, 하나의 옵션은 매도하여 대각 스프레드를 만들게 된다.

이 전략을 사용하는 대부분 트레이더는 기초 증권에 대해 약한 강세 전망을 가지고, 엔비디아 주식 100주를 매수하는 대신 심내가격(ITM) LEAPS 콜 옵션을 매수할 것이다. 여기서 LEAPS 콜은 주식 보유에 대한 ‘대리모’ 역할을 한다.

첫 번째 단계에서는 트레이더가 심내가격 LEAPS 콜을 매수할 수 있다. 예를 들어 2024년 1월 19일에 만기되는 행사가격 210달러 콜 옵션을 매수한다고 하자. 이 옵션은 현재 94.25달러에 매수할 수 있다. 주식 100주를 26,260달러에 매수하는 대신, 약 2년 후 만기되는 이 콜 옵션을 보유하는 데는 단 9,425달러가 필요하다.

이 옵션의 델타값은 80에 가깝다. 델타값은 기초 증권 가격이 1달러 변화할 때 옵션 가격이 변하는 금액을 나타낸다.

엔비디아 주가가 1달러 상승하여 263.60달러가 된다면, 현재 옵션 가격인 94.25달러는 델타값 80을 기준으로 약 80센트 오를 것으로 예상된다. 그러나 실제 변동은 일부 다른 요인에 의해서 소폭 달라질 수 있는데, 그 부분은 이 분석글 범위를 초과하는 논의가 될 것이므로 생략한다.

두 번째 단계에서는 트레이더가 약간의 외가격(OTM) 단기 콜을 매도하는 것이다. 예를 들어 2022년 5월 20일에 만기되는 행사가격 270달러 콜 옵션을 매도한다고 하자. 이 옵션의 현재 프리미엄은 현재 14.05달러다. 옵션 매도자는 거래 수수료를 제외하고 1,405달러를 받게 된다.

이 전략에서는 만기일이 두 가지이므로 손익분기점을 계산하는 정확한 공식을 제공하기는 상당히 까다롭다. 각 브로커마다 각각의 트레이딩 설정에 대한 ‘수익 및 손실 계산기'를 제시할 것이다.

최대 수익 잠재력

최대 수익 잠재력은 주가가 만기일에 단기 콜의 행사가격과 일치해야 실현될 수 있다. 따라서 트레이더는 만기 시(2022년 5월 20일) 엔비디아 주가가 단기 옵션의 행사가격(여기서는 270달러)보다 더 오르지 않으면서 최대한 가깝게 유지되기를 바랄 것이다.

최대 수익은 이론적으로 주가 270달러에서 만기 시 수익은 1,859달러가 될 것이다. 단, 거래 수수료와 비용은 제외된 수익이다. 필자는 옵션 수익 및 손실 계산기를 사용하여 이 값에 도달했다. 이런 계산기를 사용하지 않는다면 대략적인 달러 추정치를 얻을 수 있다. 아래에서 살펴보자.

옵션 매도자(트레이더)가 매도된 옵션에 대해 1,405달러를 받았다. 한편, 엔비디아 주식은 262.60달러에서 270달러로 올랐다. 그 차액은 주당 7.40달러이며, 100주인 경우에는 740달러가 될 것이다.

장기 LEAPS 옵션의 델타값은 80이므로 장기 옵션의 가치는 이론적으로 592달러(740달러 X 0.8) 상승하게 된다.

그러나 실제로는 이 가치보다 약간 높거나 낮을 수 있다. 예를 들어 시간가치 잠식 요소는 옵션 가격을 낮추게 된다. 또한 변동성 변화로 옵션 가격이 오르거나 내릴 수도 있다.

1,405달러와 592달러를 합치면 1,997달러가 된다. 정확히 1,859달러는 아니지만 이 정도면 수용 가능한 추정치로 본다.

당연하게도, 장기 옵션의 행사가격이 달랐다면(210달러가 아니라면) 델타값도 달랐을 것이다. 그러면 그 델타값을 이용하여 최종 수익 또는 손실 추정치에 도달할 수 있다.

여기서는 애초에 엔비디아 주식 100주를 매수하기 위해 26,260달러를 투자하지 않음으로써 트레이더의 잠재적 수익이 레버리지되었다.

이상적으로, 트레이더는 단기 콜이 외가격으로 만기되거나 가치가 없어지기를 바란다. 그러면 장기 LEAPS 콜이 약 2년 후 만기될 때까지 콜을 하나씩 매도할 수 있다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지