[뉴욕증시] 이란 유조선 공격에 WTI 9% 폭등…다우 1.61% 하락

By Jesse Cohen

(2022년 3월 30일 작성된 영문 기사의 번역본)

지난 수개월 동안 엄청난 매도세를 겪었던 고성장 기술주는 최근 반등을 보였다. 투자자들이 에너지, 소재, 금융 등 경기순환주에서 기술주로 돌아오고 있기 때문이다.

기술주 선호가 돌아오면서 나스닥 지수는 3월 14일에 12개월 저점을 찍은 이후 16% 정도 상승했다.

투자자들이 다시 고성장 기술주로 눈을 돌리는 분위기 속에서 고려할 만한 3종목을 살펴보자.

1. 쇼피파이

- 2022년 주가 변동: -46%

- 사상최고치 대비 주가: -57.8%

- 시가총액: 937억 달러

캐나다 오타와에 위치하며 온라인 마켓플레이스 플랫폼을 제공하는 전자상거래 전문 기업 쇼피파이(NYSE:SHOP)는 2020~2021년 팬데믹에서 수혜를 입고 가장 크게 상승한 종목이었지만 올해 들어서는 크게 하락했다. 특히 주가수익률(P/E)가 높은 고성장 기술주에 대한 강력한 매도세가 나타났기 때문이다.

팬데믹 2년 동안 각각 184%, 21%로 엄청나게 상승했던 쇼피파이 주가는 2022년 들어서는 여러 악재로 인해 절반 가까이 하락했다. 주가는 올해 46% 하락했고, 2021년 11월 기록했던 사상최고치 1,762.92달러 대비 60% 가까이 하락했다.

쇼피파이의 3월 14일 주가는 510.02달러로 2020년 4월 이래 최저치를 기록했고 그 이후 반등해 화요일 종가는 743.98달러였다. 현재 주가 기준 시가총액은 937억 달러 규모다.

금리인상 기대로 인한 거시경제적 매도 압박 외에도, 온라인 소매 상점 운영 및 브랜드 관리를 지원하는 쇼피파이에 대한 시장 심리는 포스트 팬데믹 시기의 성장 전망 우려로 인해 타격을 입었다.

2월 중순 4분기 실적 발표에서 쇼피파이는 코로나 팬데믹이 견인했던 매출 증대가 올해에는 전자상거래 활동 둔화 및 인플레이션 상승으로 인한 소비자 지출 하락으로 인해 사라질 수 있다고 경고했다.

급격한 성장 둔화에도 불구하고 쇼피파이 주가는 향후 수개월 동안 반등을 확대할 수 있을 것으로 보인다. 쇼피파이는 전자상거래 소프트웨어 섹터의 선두 기업이며 175개국에서 200만 판매자를 거느린 전자상거래 플랫폼이라는 지위가 굳건한 덕분이다.

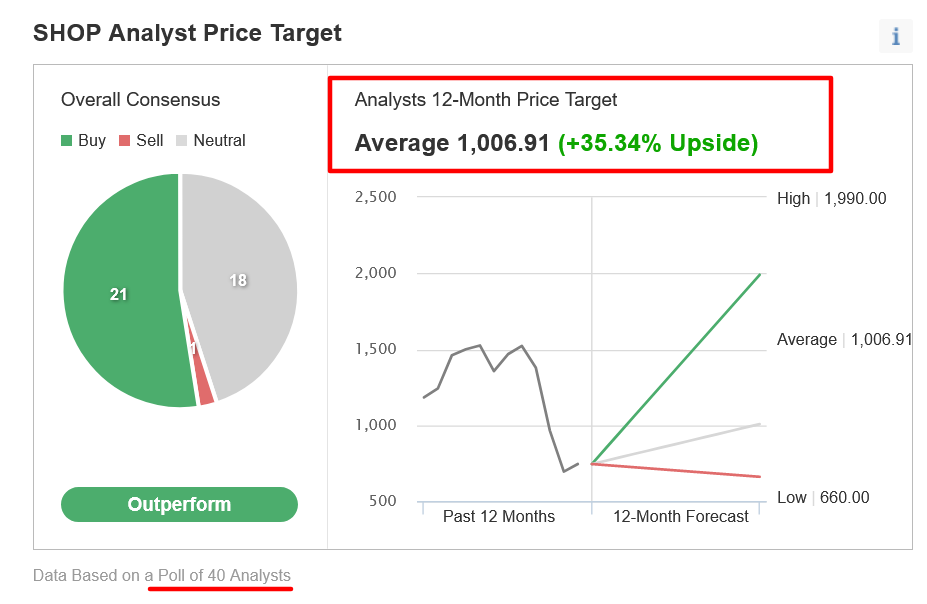

인베스팅닷컴이 40명의 애널리스트를 대상으로 설문조사를 실시한 결과, 21명이 “시장수익률 상회” 등급을 제시했고, 쇼피파이 주가는 앞으로 35% 상승해 1,006.91달러에 이를 것으로 전망했다. 단 1명의 애널리스트만이 “매도” 등급을 제시했다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

2. 우버 테크놀로지스

- 2022년 주가 변동: -11.3%

- 사상최고치 대비 주가: -41.9%

- 시가총액: 727억 달러

우버 테크놀로지스(NYSE:UBER) 주가는 최근 수개월 동안 좋지 않았다. 투자자들은 금리상승에 민감한 고성장 기술주를 매도했다.

3월 초 승차공유업체 우버의 주가는 2020년 5월 이후 최저점인 28.28달러로 하락했다. 광범위한 기술주 매도세로 인해 올해 들어(YTD) 한때 32%까지 하락한 적도 있다.

캘리포니아 샌프란시스코 소재 서비스형 모빌리티 전문 기업인 우버의 주가는 하락분을 일부 회복하기는 했지만 여전히 올해 들어 11.3% 하락한 상태고, 2021년 2월에 기록했던 사상최고치인 64.05달러 대비 42% 낮은 수준이다. 어제 우버 종가는 37.19달러였고, 시가총액은 727억 달러 규모다.

그러나 우버에 대한 여러 호재 속에서 투자자들은 우버 주식을 다시 매수하기 시작했다. 특히 우버는 뉴욕시 및 샌프란시스코에서 택시업체들과 협력하여 우버 플랫폼에 더 많은 택시를 추가할 수 있도록 했으며, 운영 자격 논란이 일었던 런던에서도 30개월 운영면허를 확보했다.

지난 2월 발표된 우버의 4분기 실적에서 매출과 수익 모두 시장 전망치를 상회했고, 사상 최대 활성 사용자수를 기록했다. 강력한 실적을 바탕으로 경영진은 현재 분기에 대한 전망을 상향 조정하면서 모빌리티 수요가 “상당히” 개선되었다고 언급했다.

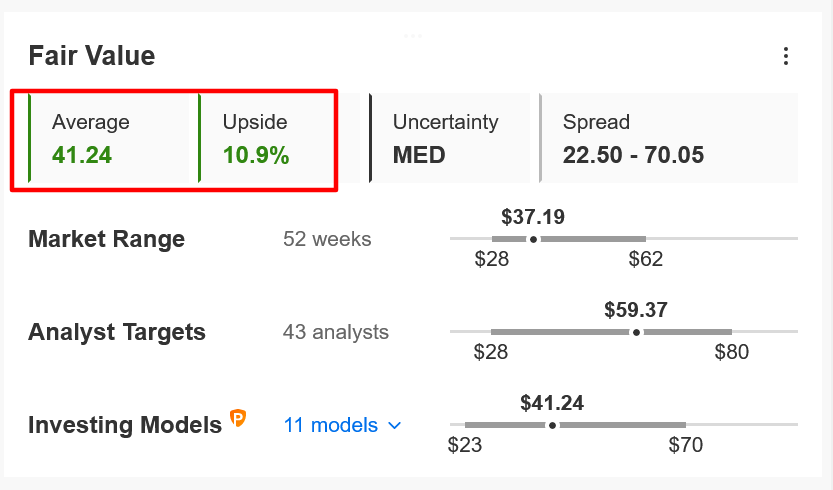

인베스팅프로 모델에서는 우버 주가가 앞으로 12개월 동안 11% 정도 올라 공정가치인 41.24달러에 이를 것으로 본다. 출처: 인베스팅프로

출처: 인베스팅프로

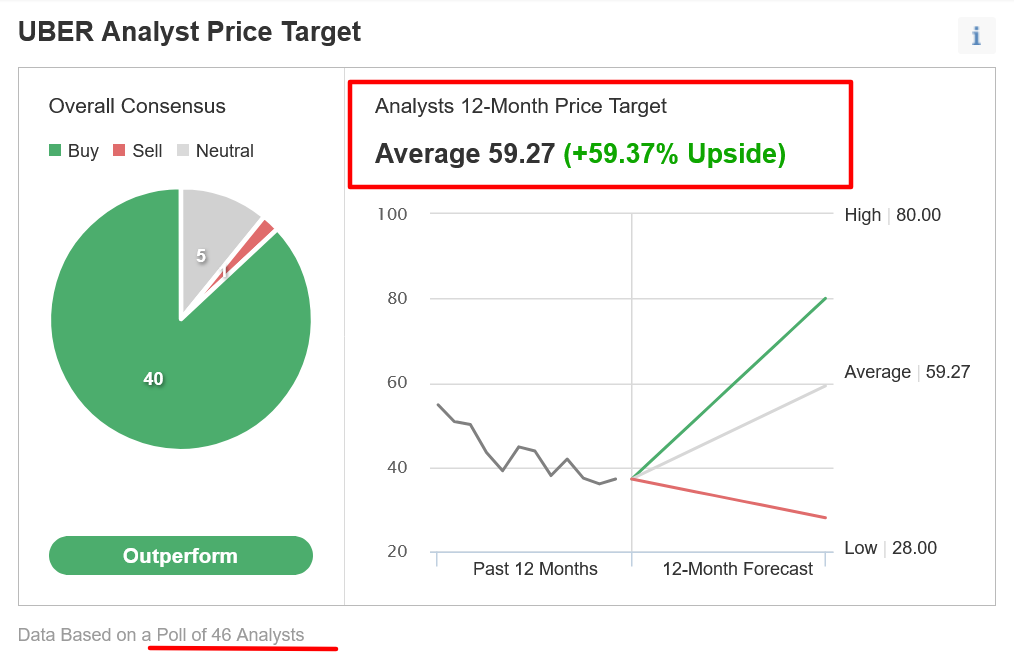

각 애널리스트의 전망은 더 낙관적이다. 인베스팅닷컴 설문조사에 응한 46명의 애널리스트들이 제시한 평균 목표 주가는 약 59달러로 현재 주가보다 60% 높은 수준이다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

3. 트위터

- 2022년 주가 변동: -5.8%

- 사상최고치 대비 주가: -49.6%

- 시가총액: 325억 달러

연준의 공격적 금리인상 계획에 대한 우려로 최고의 기술 기업들이 지난 몇 달 동안 어려움을 겪는 동안 트위터(NYSE:TWTR) 주가 역시 최근 변동성을 겪었다.

소셜 미디어 플랫폼 트위터의 주가는 2월 24일에 20개월 저점인 31.30달러로 급락했다. 기술주에 대한 가파른 매도세가 나타나 올해 주가가 25% 낮아진 적도 있었다. 그 이후 완만하게 반등해 올해 하락분은 6% 정도로 회복되었다.

트위터의 어제 종가는 40.69달러였고, 이는 2021년 2월 사상최고치 80.75달러 대비 50% 낮은 수준이다. 현재 주가 기준 시가총액은 325억 달러 규모다.

트위터는 지난 12개월 동안 강력한 매도세를 겪으면서 주가는 절반 이상 하락했지만, 이제 바닥을 쳤다는 신호가 나타난 것으로 보인다. 모바일 광고 업계에서 트위터가 차지하는 고유한 위치를 고려한다면 트위터는 반등을 확대할 가능성이 높다.

지난 11월 잭 도시(Jack Dorsey) 사임 후 최고경영자 자리를 이어받은 파라그 아그라왈(Parag Agrawal)의 리더십 아래, 트위터는 2월 중순에 40억 달러 규모의 자사주매입 프로그램을 발표해 주주들에게 더 많은 자금을 돌려주겠다는 약속을 했다.

트위터의 최고기술책임자이기도 했던 아그라왈은 다양한 구독 기반 서비스 등 고객들에게 새로운 제품을 내놓기 위한 이니셔티브 가속화를 원하고 있다.

4분기 매출과 수익은 애널리스트 전망치를 하회했지만, 트위터는 2023년까지 유료 일간 활성사용자수(mDAU)를 3억 1,500만 명까지 늘리겠다는 기존 목표는 동일하게 유지한다고 강조했다. 2021년 12월 31일 기준 mDAU는 2억 1,700만 명으로 전년 대비 13% 높은 수준이다.

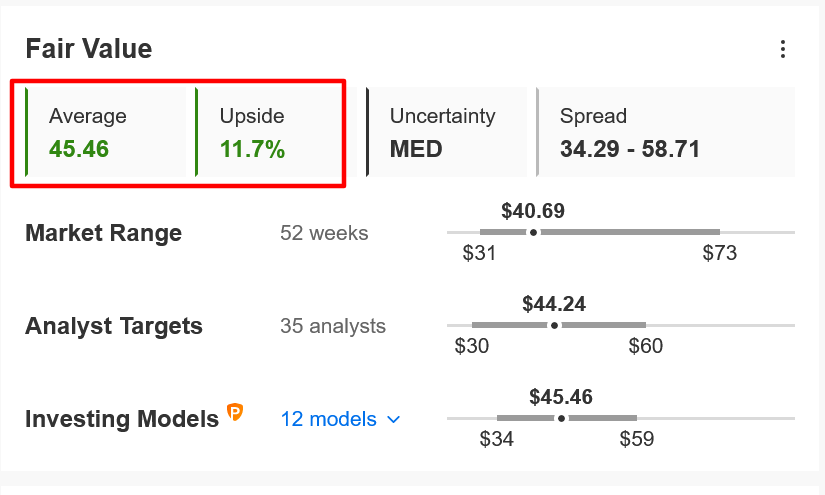

인베스팅프로의 정량 모델에서도 트위터 주가는 앞으로 12개월 동안 약 12% 상승해 공정가치인 45.46달러에 이를 것으로 본다.

출처: 인베스팅프로

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지