배당+이자소득 연 2000만원 ’분리과세’ 시행…최대 45%→ 30%

By Jesse Cohen

(2022년 3월 23일 작성된 영문 기사의 번역본)

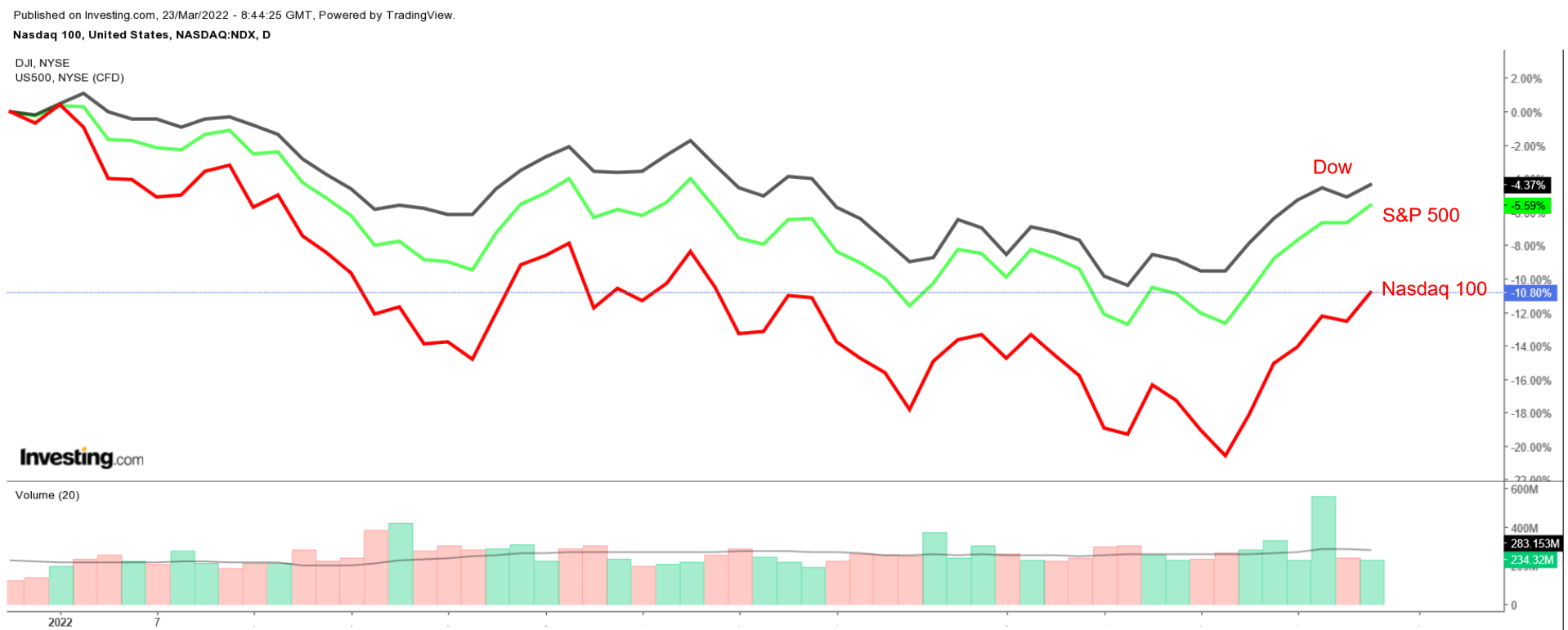

고성장 기술주는 2022년 들어 상황이 좋지 않았다. 미 국채금리가 상승하고 매파적 성향이 짙어지는 연준이 금리인상을 시작한 가운데, 밸류에이션이 높은 기술주는 강력한 매도세로 하락했다.

일반적으로 고금리와 연준의 공격적 통화정책은 거품 낀 고성장 기술주를 압박하게 된다. 장기적인 현금흐름의 가치가 잠식되기 때문이다. 기술주 중심 나스닥 지수 중 100대 기업을 추종하는 나스닥 100 지수는 올해 들어 10.2% 하락했고, S&P 500 지수 및 다우존스 지수보다 더 큰 폭의 하락이었다.

그렇지만 지난주 미국 증시 3대 지수는 성장주 상승에 힘입어 2020년 11월 이후 최대 주간 상승을 나타냈다.

오늘은 기술주 투자를 다시 고려하는 투자자들을 위해 주가가 크게 하락한 상태인 기술 기업 3곳을 살펴보려고 한다. 3곳의 기업 모두 각자 비즈니스에서 상승할 여력이 충분하므로 탄탄한 장기 투자처가 될 것이다.

1. 스노우플레이크

- 2022년 주가 변동: -33.6%

- 사상 최고치 대비 현재 주가: -47.5%

- 시가총액: 698억 달러

데이터 웨어하우스 소프트웨어를 통해 기업의 광범위한 정보 관리 및 저장을 지원하는 스노우플레이크(NYSE:SNOW)는 최근 큰 변동성을 겪었다. 연준의 긴축적 통화정책 전망으로 최고의 기술주들이 압박을 받았기 때문이다.

클라우드 기반 데이터 저장 및 애널리틱스 제공사 스노우플레이크의 주가는 3월 15일에 사상 최저치인 164.29달러를 기록했다. 올해 들어서 주가는 기술 섹터 매도세로 인해 33.6% 하락했다.

화요일 스노우플레이크 종가는 224.96달러였고, 2020년 12월 사상 최고치 428.68달러 대비 47.5% 낮은 수준이다. 현재 주가 기준 시가총액은 689억 달러 규모다.

최근 변동성에도 불구하고, 서비스형 소프트웨어(SaaS) 기업인 스노우플레이크가 향후 몇 주 동안 반등할 것으로 기대한다. 재택근무 환경이 지속되면서 데이터 애널리틱스 및 관리 도구에 대한 대형 기업들의 수요가 탄탄한 덕분이다.

스노우플레이크는 포춘(Fortune) 선정 500대 기업 중 반 이상을 고객사로 두고 있고, 지난 3월 2일 4분기 실적 발표에서 월가 전망치를 상회했다. 매출은 전년 대비 101.5% 상승한 3억 8,370만 달러로 사상 최대 분기 매출을 기록했다.

또한 4분기 기준 5,944개 고객사를 보유하고 있고, 이는 전년 동기 대비 44% 증가한 수준이다. 게다가 그중 184개 고객사는 연간반복매출(ARR) 1백만 달러 이상을 창출하고 있다. 전년 동기 연간반복매출(고객사 77곳)보다 139% 상승했다.

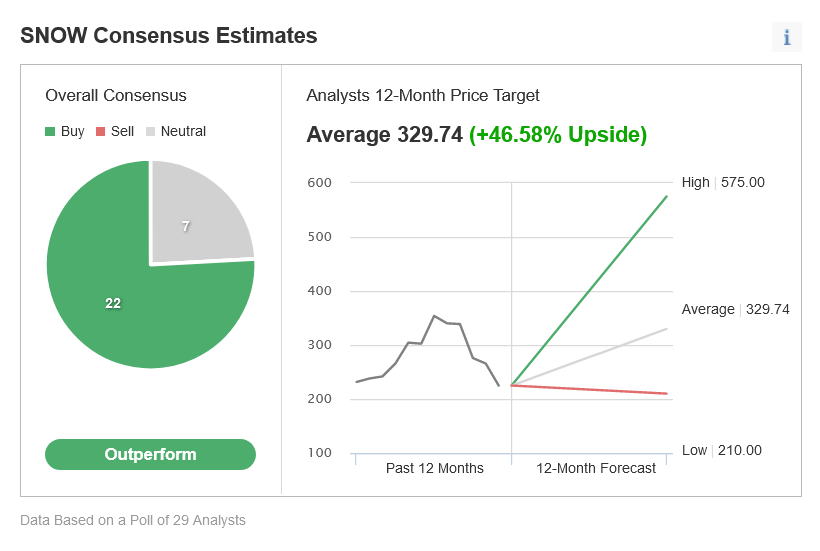

인베스팅닷컴이 29명의 애널리스트를 대상으로 설문조사를 실시한 결과, 22명이 “시장수익률 상회” 등급을 부여했다. 이는 향후 주가가 47% 상승한 329.74달러에 이를 수 있다는 의미다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

2. 엣시

- 2022년 주가 변동: -32.3%

- 사상 최고치 대비 현재 주가: -51.8%

- 시가총액: 188억 달러

투자자들이 금리인상에 가장 민감한 고성장 기술주를 선호하지 않게 되면서 엣시(NASDAQ:ETSY) 주가 역시 최근 몇 달 동안 어려움을 겪었다.

핸드메이드 및 빈티지 상품을 거래하는 온라인 전자상거래 플랫폼을 제공하는 엣시는 팬데믹 기간이었던 2020년과 2021년에 각각 301%, 23%의 엄청난 상승을 보였다. 그러나 올해 들어서는 금리인상 우려에서 촉발된 기술 섹터 대탈출 흐음으로 인해 주가가 32% 하락했다.

엣시의 어제 종가는 148.25달러였고, 이는 2021년 11월 사상 최고치인 307.75달러 대비 52% 낮은 수준이다. 현재 주가 기준 시가총액은 188억 달러 규모다.

엣시 주가는 최근 매도세에서 회복하여 단기적으로 상승을 재개할 수 있다고 본다. 현재 인플레이션 환경에서 더 많은 사람들이 온라인 마켓플레이스 플랫폼으로 모여들고 있기 때문이다.

최근 수개월 동안 엣시의 비즈니스 호황에 대한 신호로서, 지난 2월 24일 발표된 4분기 실적은 월가의 매출 및 수익 예상치를 크게 뛰어넘었다.

또한 활성 구매자수는 전년 대비 17.6% 상승한 9,630만 명으로 집계되었다. 플랫폼을 이용하는 판매자수 역시 전년 대비 72% 뛰어올라 750만 명을 기록했다.

그리고 전자상거래 섹터에서 거래 가치를 측정하는 주요 항목인 활성 판매자당 상품거래총액(GMS)은 16% 상승해 사상 최고치인 136달러를 기록했다.

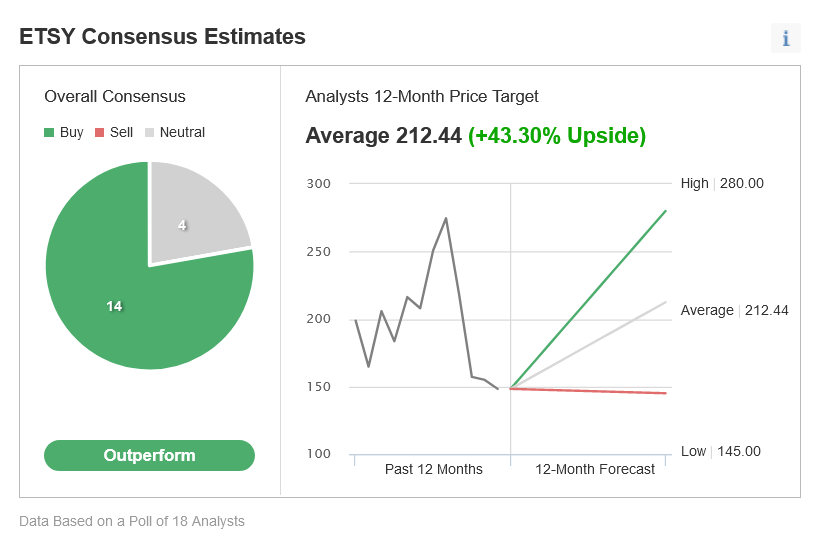

인베스팅닷컴이 18명의 애널리스트를 대상으로 설문조사를 실시한 결과, 14명이 엣시 주식에 대해 낙관적인 의견을 내놓았다. 향후 12개월 동안 주가는 43% 상승한 212.44달러가 될 것으로 예상되었다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

3. 유니티 소프트웨어

- 2022년 주가 변동: -31.9%

- 사상 최고치 대비 현재 주가: -53.6%

- 시가총액: 286억 달러

유니티 소프트웨어(NYSE:U)는 데스크톱, 모바일, 콘솔 및 가상현실 기기의 비디오 게임을 만들기 위해 사용되는 크로스 플랫폼 게임 엔진을 제공하는 회사다. 앞서 언급했던 기업들과 마찬가지로 기술주 매도세로 인해 2022년 들어 유니티 소프트웨어 주가 상황은 별로 좋지 않았다.

최근 유니티 소프트웨어 주가는 2020년 9월 상장 이후 최저치를 기록했다. 높은 밸류에이션의 기술주에 대한 공격적인 매도세 때문에 유니티 주가는 올해 들어 32% 정도 하락했다.

비디오 게임 디자인 및 애니메이션 소프트웨어 개발사인 유니티 소프트웨어의 어제 종가는 97.40달러였고, 이는 2021년 11월 사상 최고치 198.71달러 대비 54% 낮은 수준이다. 현재 주가 기준 시가총액은 286억 달러 규모다.

최근 하락에도 불구하고 비디오 게임 및 디지털 콘텐츠 창출 플랫폼에 대한 강력한 수요에 기반해 유니티 소프트웨어는 괜찮은 투자 종목으로 보인다. 또한 최근 떠오르고 있는 차세대 인터넷인 메타버스와 관련해서도 수혜를 입을 수 있다.

유니티 소프트웨어는 지난 2월 3일 실적 발표에서 6분기 연속 월가 전망치를 상회했고, 2022년 매출 가이던스를 상향 조정했다. 조정된 주당순손실은 0.05달러로, 전년 동기의 주당순손실 0.10달러 대비 손실폭을 줄였다. 매출은 월가 매출 전망치 2억 9,550달러를 크게 상회해 전년 대비 43% 상승한 3억 1,580만 달러를 기록했다.

10만 달러 이상을 지출하는 고객 수는 4분기에 1,052명이었다. 1년 전에는 793명이었다. 2022년 연간 가이던스에서 매출은 15억 달러로 예상되며, 이는 연간성장률 35%를 의미한다. 2023년에는 손익분기점을 넘어설 것으로 전망된다.

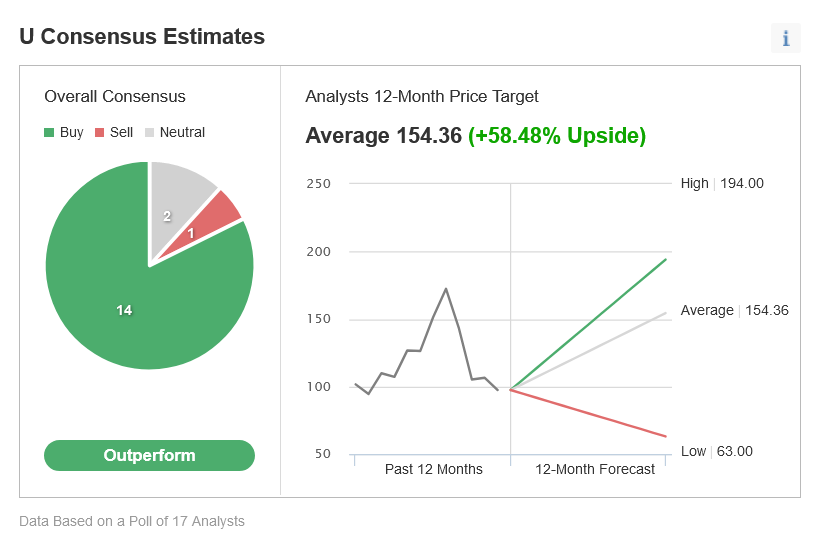

인베스팅닷컴이 17명의 애널리스트를 대상으로 설문조사를 실시한 결과, 14명이 유니티 소프트웨어에 “시장수익률 상회” 등급을 부여했다. 평균 목표주가는 154달러이며, 이는 향후 12개월 동안 현재 주가보다 58% 상승한다는 의미다.

출처: 인베스팅닷컴

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지