‘육천피’ 찍었는데 ‘하락 베팅’도 역대급···대차거래 잔고 155조 ‘육박’

By Barani Krishnan

(2022년 3월 1일 작성된 영문 기사의 번역본)

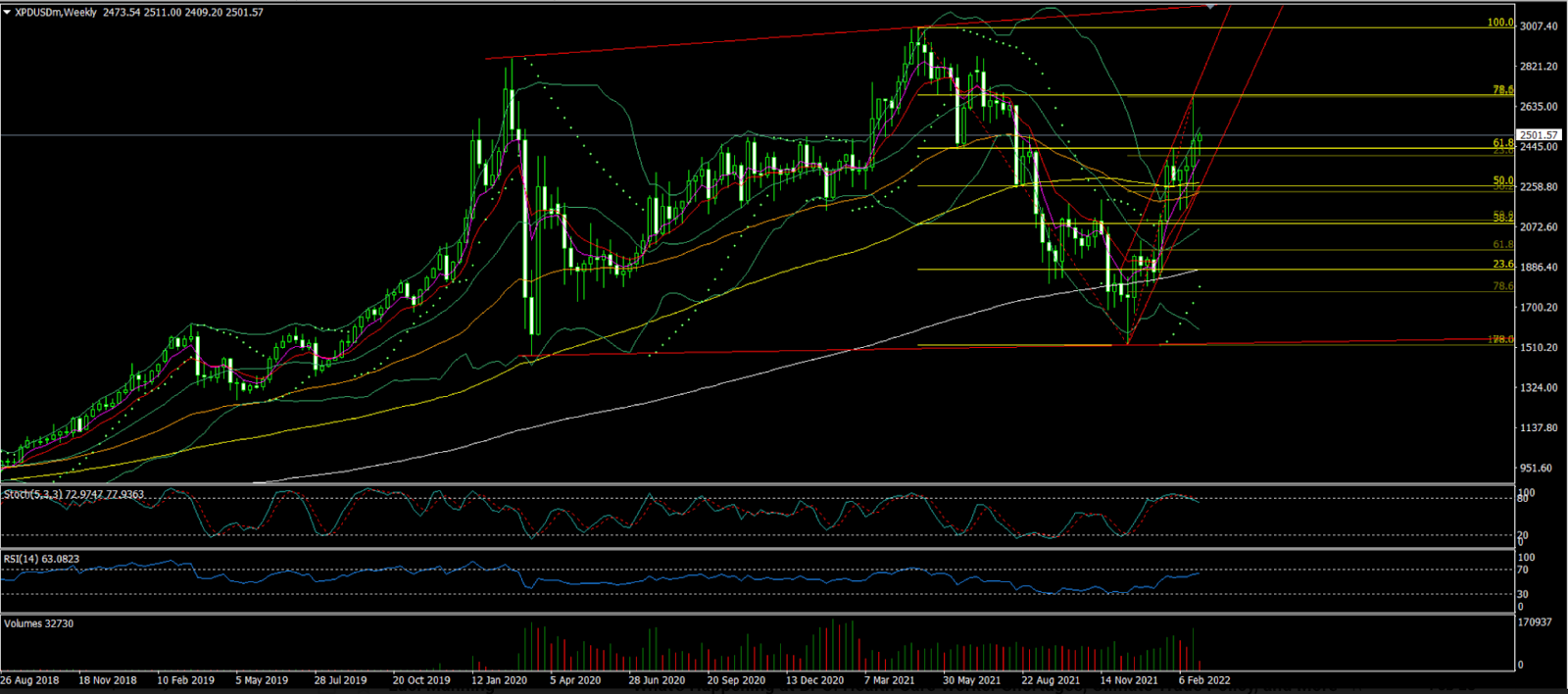

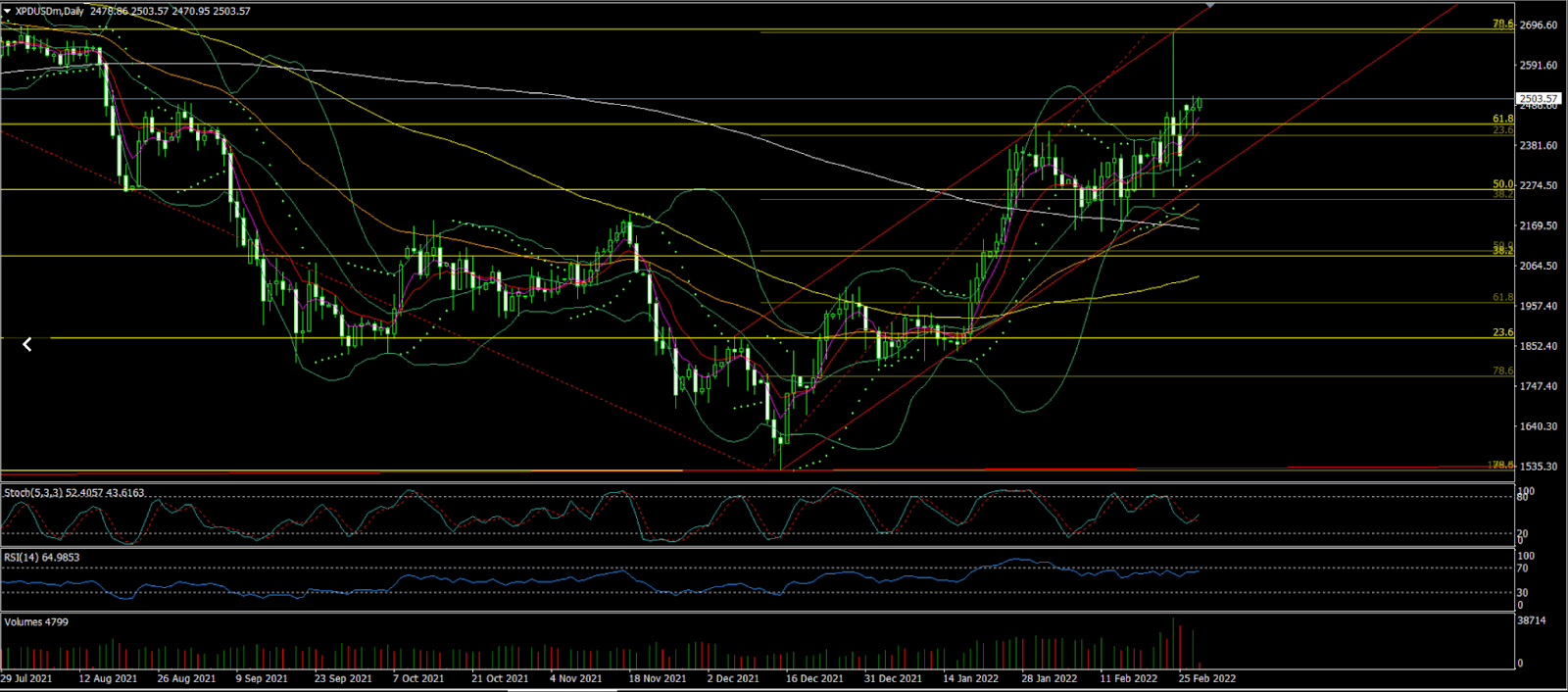

팔라듐 가격은 1월 급등에 이어 2월에도 상승했다. 월요일 뉴욕 선물거래소 팔라듐 가격은 사상 최고치보다 단 300달러 낮은 수준이었다. 차트에 따르면 곧 사상 최고치가 경신될 것이다. 그러나 자동차 펀더멘털은 다른 방향을 가리키고 있는 듯 보인다.

팔라듐 가격은 작년 11월 말 이후 매달 상승했다. 지난 3개월 동안 43% 상승했고, 올해 들어서만 30% 상승했다.

팔라듐 랠리는 팔라듐 생산국인 러시아의 정치 및 금융 상황에 대한 우려 때문에 나타났다. 러시아의 우크라이나 침공에 맞서 서방 국가들의 대러 제재가 강화되고 있다.

팔라듐 강세론자들은 러시아의 팔라듐 생산에 차질이 생기거나 적어도 다른 원자재와 함께 수출이 힘들어질 것이라고 예상한다.

그러나 2020년 코로나 팬데믹 이후 자동차 생산량의 지속적인 둔화로 인해 팔라듐 가격 상승은 제한될 가능성이 높다. 팔라듐은 자동차의 배기가스 감축 촉매제로 사용된다. 차트 제공: skcharting.com

차트 제공: skcharting.com

콕스 오토모티브(Cox Automotive)는 지난주 발표한 전망 보고서를 통해 2월 신차 판매는 108만 대로 예상되며, 이는 2021년 2월 대비 11% 낮은 수준이이라고 전했다.

2월의 계절조정 연환산 판매대수(SAAR)를 보면 신차 공급이 상당히 제한되어 있고 1,440만 대로 그칠 것으로 보인다. 이는 1월의 1,500만 대 그리고 작년 2월의 1,590만 대보다 적다.

2022년 2월은 작년과 동일하게 판매일이 24일이었으므로, 2월 하락은 계절조정 때문이 아니었다. 오히려 타이트한 공급 상황으로 시장이 지속 둔화되는 것으로 보인다.

신차 판매는 지난 8월 이후 월간 평균이 105만 대 정도이며, 이번 2월에도 추세가 유지될 것으로 예상된다. 재고 수준은 크게 개선되지 않았다. 신차 재고는 작년보다 62% 낮은 상태이고, 자동차 가용 재고(Auto Available Inventory) 데이터에 따르면 가용 공급은 수 주 동안 상승한 이후 지난주에는 하락했다.

콕스 오토모티브의 수석 이코노미스트 찰리 체스브로우(Charlie Chesbrough)는 “시장이 굉장히 흥미로운 기간을 향하고 있다”며 다음과 같이 덧붙였다.

“낮은 공급량과 낮은 판매량 그리고 눈에 띄는 시장 변화가 예상되지 않는 상황에서 판매 속도의 급락(SAAR의 큰 하락)은 다음 달에도 지속될 것으로 보인다. 겨울에는 낮은 판매량이 예상되지만 계절조정 수치는 상대적으로 강하게 나타날 수도 있다. 그러나 봄이 오면 판매량이 높아질 수 있고 SAAR은 특히 약세를 보일 것이다. 재고에 큰 상승이 없는 한 3월 SAAR은 상당히 하락할 것이다.”

중국공상은행의 브루스 이케미즈(Bruce Ikemizu)는 다른 이론을 내놓았다.

이케미즈는 싱가포르 금시장협회(SBMA)의 전망에서 “팔라듐 공급과 수요 상황이 가까운 미래에 바뀔 것이라고 기대할 수는 없다”며 “공급이 크게 증가하거나 수요가 가파르게 하락할 것”이라고 말했다.

이케미즈는 석유자동차가 아직도 자동차 업계를 지배하는 상황이 당장 바뀔 것으로 기대하지 않으며, 팔라듐 가격은 수급 환경이 변하지 않는 한 상승할 것이라고 했다.

2021년에 러시아는 전 세계 팔라듐 총 생산량의 40%(260만 온스)를 차지했다. 작년에는 코로나19 팬데믹으로 인한 자동차 섹터의 반도체 부족으로 팔라듐 가격은 하락했다.

결과적으로 이런 상황은 팔라듐 수요에 영향을 미치는 요인으로 볼 수 있다. 팔라듐 가격은 2021년 하반기 동안 하락했다.

지난주 힌두 비즈니스 라인(Hindu Business Line)에 따르면 중국의 과산화수소 관련 공장 수가 늘어나면서, 화학물 생산에서 촉매제로 사용되는 팔라듐에 대한 산업용 수요가 증가할 것으로 보인다.

금속 정제 전문업체인 존슨 매티(Johnson Matthey)의 2021년 연말 시장 보고서에 따르면, 팔라듐 수요는 공급보다 빠른 속도로 상승할 전망이다. 2021년에 시장 공급 부족분은 82만 9천 온스로 커졌다.

그렇다면 지금의 상방 모멘텀이 유지되는 경우 팔라듐 가격은 기술적으로 얼마나 높아질 수 있을까? 뉴욕 상품거래소(COMEX) 근월물 6월 팔라듐 선물 가격은 2,504.60달러였다. 이전에는 7개월래 최고치인 2,712.27달러를 기록했다.

뉴욕 상품거래소(COMEX) 근월물 6월 팔라듐 선물 가격은 2,504.60달러였다. 이전에는 7개월래 최고치인 2,712.27달러를 기록했다.

팔라듐의 사상 최고치는 2021년 5월 4일의 3,019달러였다.

skcharting.com의 수닐 쿠마르 딕싯(Sunil Kumar Dixit)은 “목표가 확대된 팔라듐 가격이 2,678달러를 돌파하고 유지하는 경우, 채널 저항선인 2,747달러를 리테스트할 수 있고 2021년 5월 최고치인 3,019달러까지도 리테스트할 수 있다”고 전했다.

팔라듐의 최근 움직임을 분석한 딕싯은 2,678달러로 상승한 이후 저항선으로 인해 2,473달러로 하락했고, 이는 고점보다 200달러 낮은 수준이라고 했다.

그는 “2,678달러선은 2021년 5월 고점 3,019달러와 2021년 12월 1,525점 저점 기준으로 측정된 78.6% 피보나치 되돌림 수준”이라고 덧붙였다.

팔라듐의 주간 차트가 중요한 지지선을 보이고 있으므로, 팔라듐 가격이 조정 움직임에 따라 횡보세를 보이며 다지기를 할 가능성이 높다고 전했다.

또한 팔라듐 가격이 5주 지수이동평균인 2,386달러를 하방 돌파한다면 단기적 조정을 받아 100주 단순이동평균인 2,278달러 및 50주 지수이동평균인 2,230달러까지 하락할 수도 있다고도 했다.

그리고 “주요 지지 영역은 돌파가 나타났던 2,100달러 수준”이라고 덧붙였다.

주: 바라니 크리슈난(Barani Krishnan)은 분석글의 다양성을 확보하기 위해 자신의 의견 외에도 다양한 견해를 반영합니다. 때로는 중립성 유지를 위해 역발상적 시각과 시장 변수를 제시하기도 합니다. 작성한 글에 언급하는 원자재 혹은 주식 포지션은 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지