배당+이자소득 연 2000만원 ’분리과세’ 시행…최대 45%→ 30%

By Geoff Considine

(2021년 12월 29일 작성된 영문 기사의 번역본)

- 코스트코는 놀라울 정도로 성공적이고, 제대로 운영되는 회사다.

- 코스트코의 온라인 진출 덕분에 주주들은 높은 수익률을 누렸다.

- 코스트코의 밸류에이션은 전통적인 소매업체보다는 기술 기업에 가깝다.

- 현재 주가는 월가 컨센서스 12개월 목표주가보다 높다.

- 옵션 시장의 컨센서스 견해를 반영하는 시장 내재 전망에 따르면 2022년 중반까지 소폭 강세지만, 2022년 전체적으로는 소폭 약세를 보인다.

전 세계에 매장을 보유한 멤버십 기반 창고형 체인업체 코스트코 홀세일 (NASDAQ:COST)은 지난 12개월 동안 엄청나게 상승해, 총 수익률 52.9%를 기록했다. 이트레이드(E-Trade)에 따르면, 지난 12월 9일에 발표한 2022 회계연도1분기 실적에서 주당순이익은 전망치보다 12.9% 높게 나타났다.

위스콘신주에 위치한 코스트코는 최근 몇 년 동안 성공적으로 전자상거래 부문을 정착시켰다. 오프라인을 기반으로 하는 소매업체에게는 중요한 전환이었다. 전자상거래 부문의 빠른 성장을 확인한 시장은 코스트코 주식을 재평가했다. 강력한 성장 잠재력과 웹 기반 매출이 제공하는 규모의 경제를 고려하여, 코스트코의 현재 수익 대비 높은 주가가 형성되었다. 버크셔 해서웨이의 찰리 멍거는 코스트코가 온라인 소매 업계의 선두 기업으로 성장할 것이라고 예측했다.

출처: 인베스팅닷컴

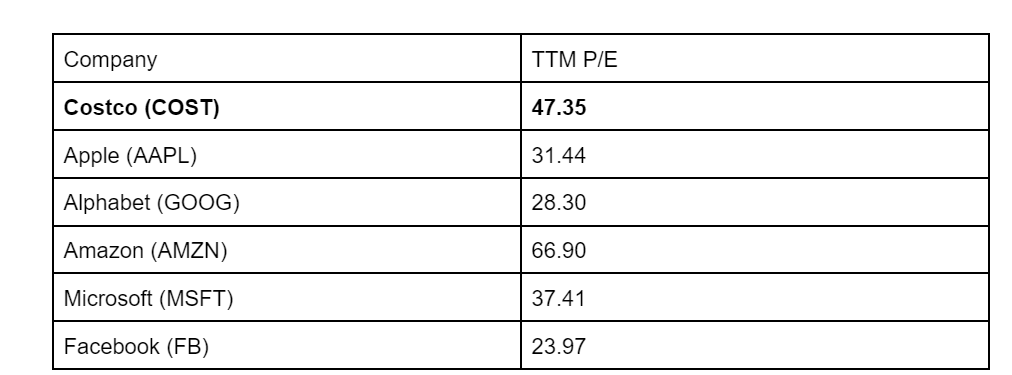

코스트코의 성공적인 온라인 부문 진출은 환영할 만하지만, 주가는 굉장히 극단적인 밸류에이션 수준까지 상승했다. 코스트코의 후행 12개월 P/E는 47.35로 애플(NASDAQ:AAPL), 메타플랫폼스(NASDAQ:FB), 알파벳(NASDAQ:GOOGL), 마이크로소프트(NASDAQ:MSFT)의 P/E보다도 상당히 높다.

아마존(NASDAQ:AMZN)의 P/E는 66.9로서 코스트코보다 높지만, 코스트코는 월마트(NYSE:WMT)(P/E = 48.8)보다는 다소 저렴한 수준이다.

출처: 인베스팅닷컴

하지만 투자자들은 코스트코가 아마존이 아니라는 점을 인지해야 한다. 아마존은 단순한 온라인 소매업체가 아니다. 아마존 성장의 주요 원천인 아마존웹서비스(AWS)는 클라우드 스토리지 및 애널리틱스 부문에서 선두적인 위치를 차지하고 있다. 또한 아마존은 전자책에 대한 기준을 제공하고 전자책 기기인 킨들(Kindle)을 생산한다.

코스트코가 훌륭한 기업이라는 점에는 이견이 없지만, 주가가 너무 높아져도 괜찮은 기업은 없다.

나는 2021년 3월 초에 코스트코에 대해서 분석했다. 당시 코스트코의 P/E는 31.9였고, 2020년 고점보다 20% 낮은 상태였다. 월가 애널리스트 컨센서스는 강세였으며, 12개월 예상 목표주가는 당시 주가보다 20% 높았다. 한편, 2021년 초까지 시장 내재 전망은 중립이었고, 변동성은 낮았다.

그때 나는 코스트코에 강세 등급을 부여했다. 그리고 6.5개월이 흐른 뒤 지난 9월 중순에 코스트코를 재검토했을 때 주가는 그간 41% 상승했다. 그 정도 수준에서 월가 애널리스트 컨센서스 12개월 목표주가는 당시 주가와 거의 일치했다. 즉, 등급은 강세를 유지했지만 주가는 이미 12개월 기대 성장을 반영하고 있었다.

코스트코에 대한 시장 내재 전망은 2022년 1월까지 강세였고, 2022년 6월까지는 중립으로 전환되었다. 나는 밸류에이션을 이유로 코스트코에 대한 등급을 중립으로 변경했다. 당시 주요 P/E는 41였다. 9월 분석 이후 코스트코 주가는 23.7% 추가 상승했다.

시장 내재 전망이 생소한 사람들을 위해서 간단한 설명을 덧붙이도록 하겠다. 한 주식에 대한 옵션 가격은 주가가 지금으로부터 만기일 사이에 특정 수준(행사가격)보다 상승할지(콜 옵션) 또는 하락할지(풋 옵션)에 대한 시장의 컨센서스 확률 예측을 반영한다. 행사가격 범위에서 만기일이 동일한 콜 옵션과 풋 옵션을 분석하면, 옵션 가격과 조화를 이루는 확률적 주가 전망을 계산할 수 있다. 이것이 시장 내재 전망이며, 옵션 매수자와 매도자의 컨센서스 견해를 반영한다.

2021년이 마무리되는 시점에서 나는 코스트코에 대한 2022년 중반까지 그리고 2023년 초반까지의 시장 내재 전망을 업데이트할 것이다. 또한 월가 애널리스트 컨센서스 등급 및 12개월 목표주가와 비교할 것이다.

코스트코에 대한 월가 컨센서스 전망

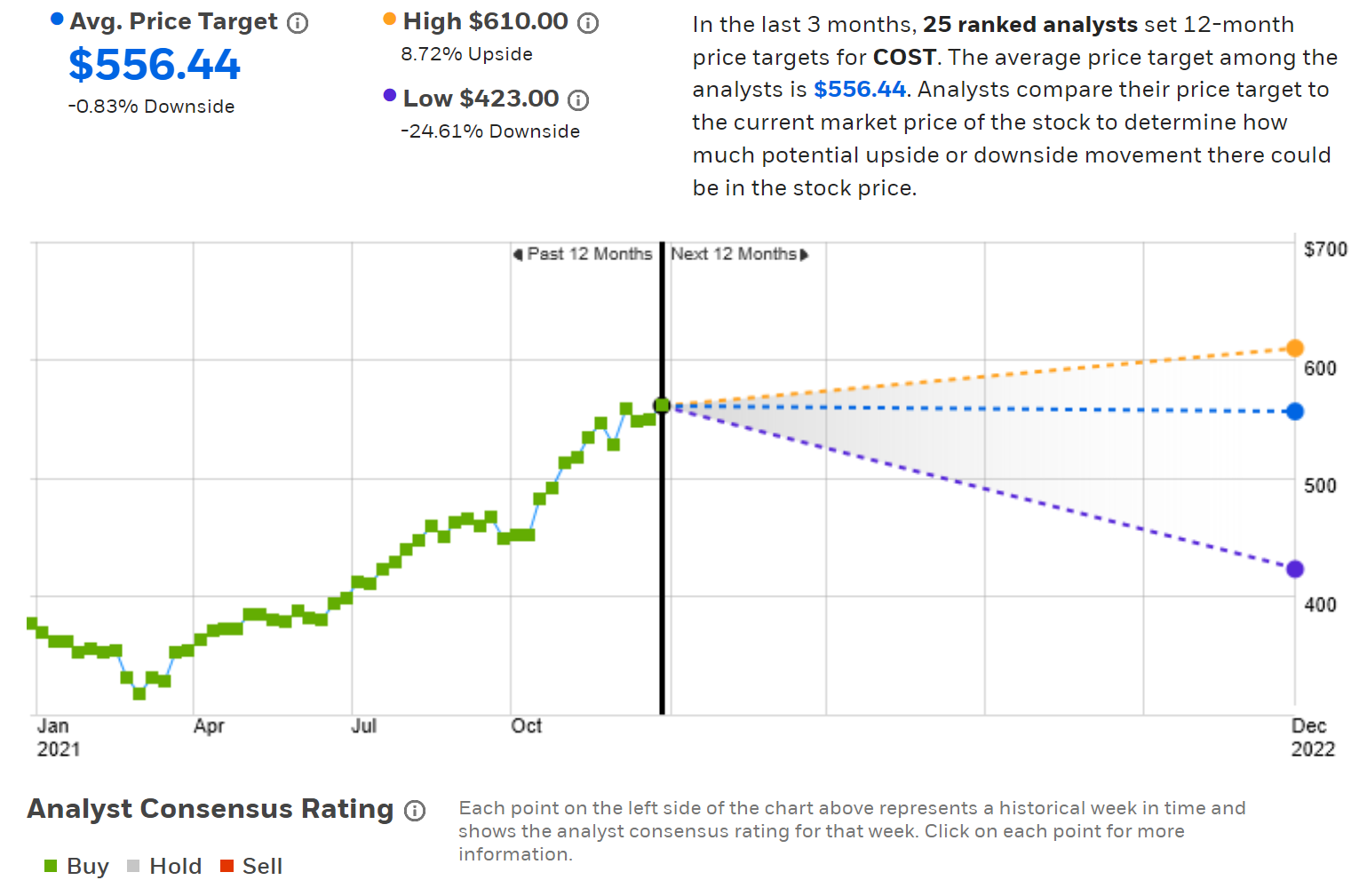

이트레이드(E-Trade)는 지난 90일 동안 주식 등급 및 목표가격을 책정한 상위 25명의 애널리스트 견해를 바탕으로 월가 컨센서스 전망을 계산했다. 컨센서스 등급은 강세지만, 12개월 목표주가는 현재 주가보다 0.82% 낮다. 25명 중 19명은 매수 등급을, 6명은 중립 등급을 부여했다.

출처: 이트레이드(E-Trade)

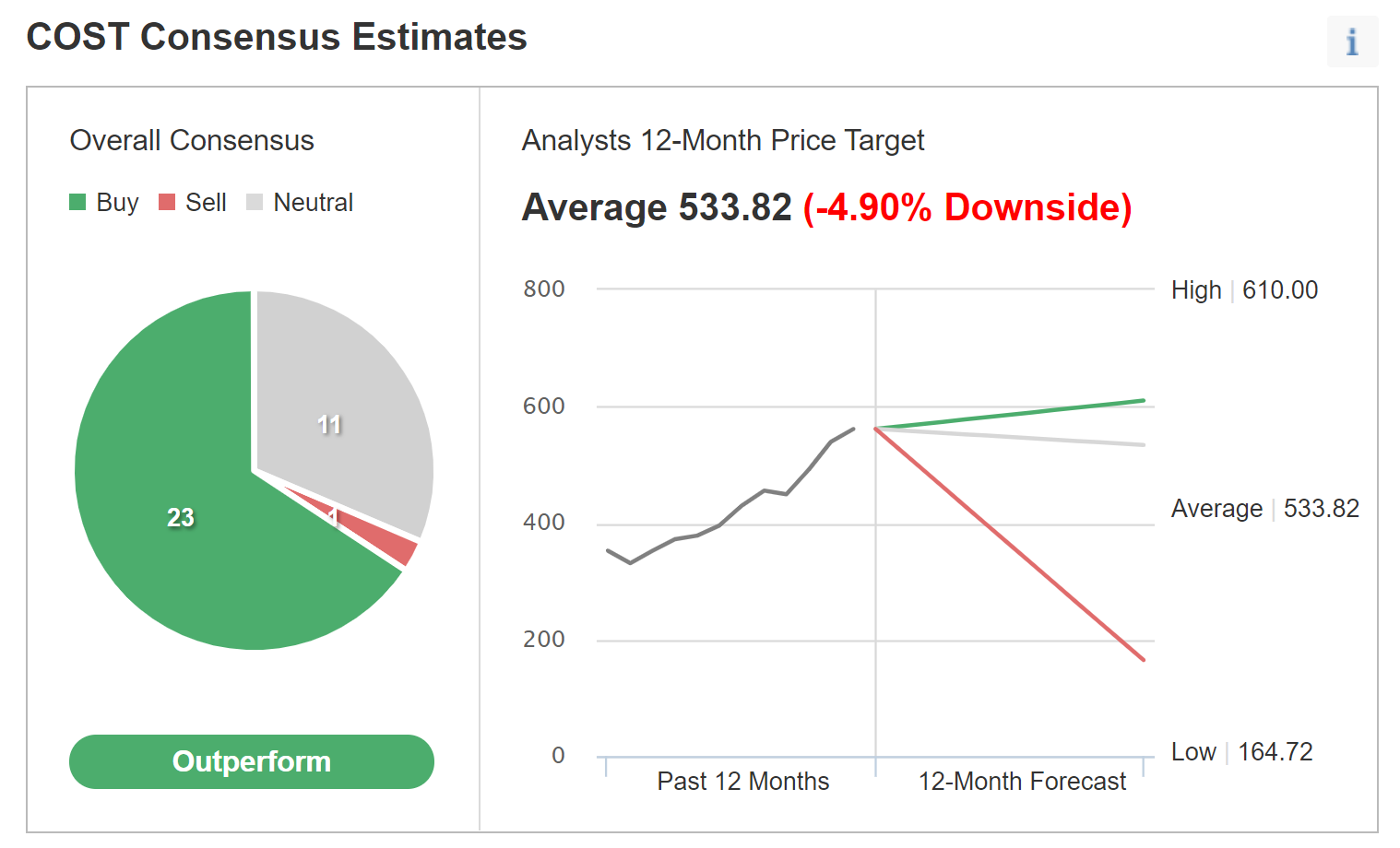

인베스팅닷컴은 애널리스트 35명의 의견을 계산하여 월가 컨센서스를 도출했다. 컨센서스 등급은 강세였고 컨센서스 목표가격은 현재 주가보다 4.9% 낮다.

출처: 인베스팅닷컴

이 두 가지 월가 애널리스트 컨센서스 모두 강세 등급을 부여했지만, 12개월 목표주가는 현재 주가보다 낮은 수준으로 제시했다. 이런 상황은 보통 애널리스트들이 장기 전망을 호의적으로 보지만 내년 전체의 기대 성장이 반영된 수준만큼 주가가 이미 올랐을 때 나타난다.

코스트코에 대한 시장 내재 전망

나는 향후 5.7개월 동안(2022년 6월 17일 만기 옵션 사용) 그리고 향후 12.8개월 동안(2023년 1월 20일 만기 옵션 사용)의 시장 내재 전망을 계산했다. 이 두 가지 만기일을 선택한 이유는 2022년 중반 및 2022년 전체를 대표할 수 있는 날짜이기 때문이다.

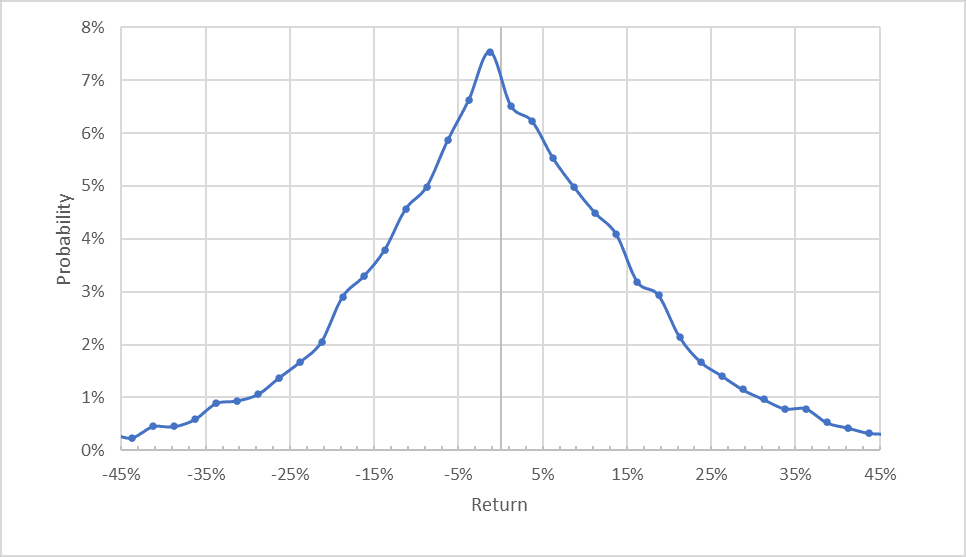

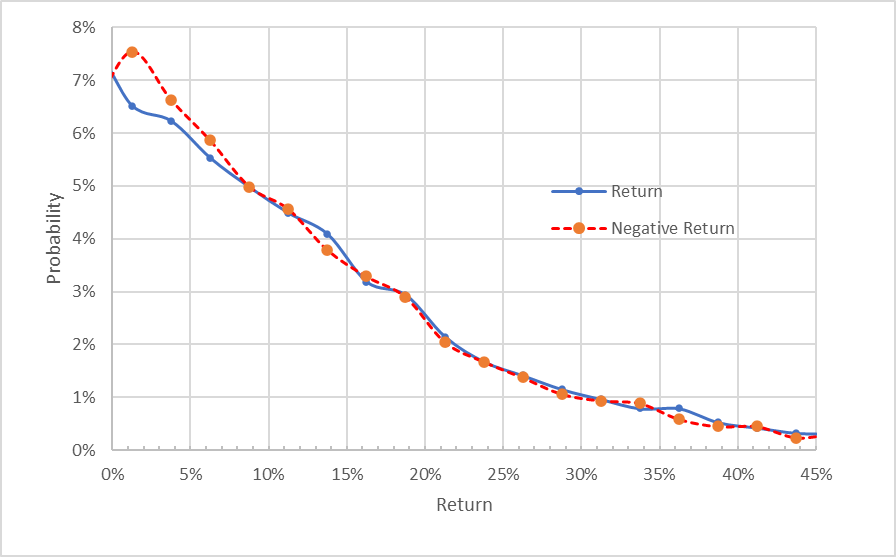

시장 내재 전망을 나타내는 기본 그래프는 가격 수익에 대한 확률 분포다. 확률은 수직축에, 수익은 수평축에 표시된다.

출처: 이트레이드(E-Trade) 옵션 값을 이용한 저자(Geoff Considine)의 계산

2022년 중반까지 시장 내재 확률은 아주 대칭적이다. 플러스 및 마이너스 수익 확률이 같은 크기를 나타낸다. 그러나 정점 확률은 아주 소폭 마이너스 수익 쪽으로 기울어져 있다. 이 분포에서 계산된 연간화 변동성은 26.5%다.

손쉽게 플러스 및 마이너스 수익 확률과 직접 비교하기 위해서 나는 시장 내재 전망의 마이너스 수익 분포를 수직축을 중심으로 회전시켰다(아래 차트 참고).

주: 분포의 마이너스 수익 부분이 수직축을 중심으로 회전된 모습. 출처: 이트레이드(E-Trade) 옵션 값을 이용한 저자(Geoff Considine)의 계산.

그래프를 보면 동일한 수익 규모에 대한 플러스 수익 확률과 마이너스 수익 확률이 거의 같다는 것을 알 수 있다. 즉, 파란색 실선과 빨간색 점선이 서로 겹쳐 있다. 그러나 수익이 적은 부문(왼쪽 끝)에서는 마이너스 수익 확률이 아주 살짝 높게 나타난다. 지난 9월 분석에서는 2022년 6월 17일 만기 옵션을 사용하여 전망을 계산했는데, 오늘의 전망과 아주 유사한 모습이다.

이론적으로, 시장 내재 전망에서는 마이너스 수익 확률이 높은 경향이 있다. 왜냐하면 집합적으로 위험 회피 성향을 가진 것으로 판단되는 투자자들로 인해 풋 옵션의 시장 가격이 기대 가치보다 높게 나타나기 때문이다. 따라서 대칭적인 시장 내재 전망은 소폭 강세라고 해석할 수 있다. 그러나 이번 전망은 9월에 계산되었던 3.9개월 전망보다 강세가 약하다.

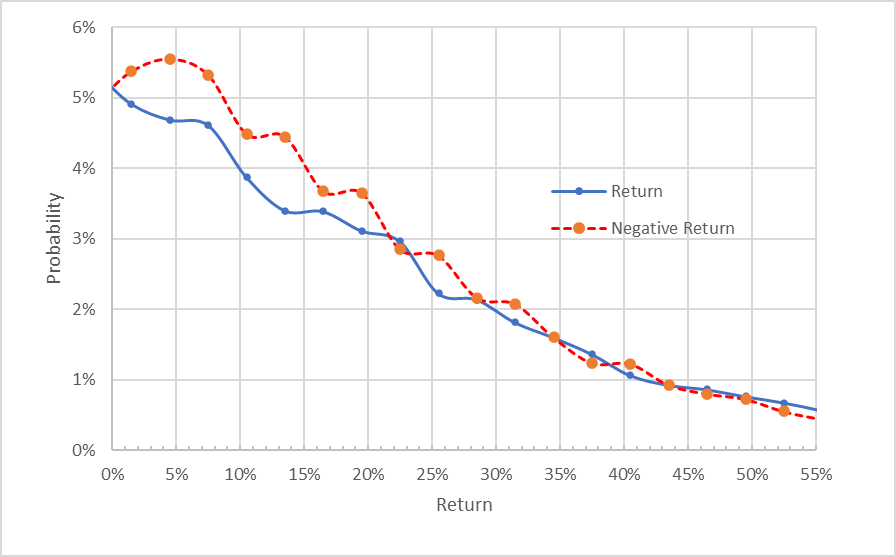

2023년 1월 20일에 만기되는 옵션을 사용하여 계산한 2022년 전체의 시장 내재 전망은 마이너스 수익 확률이 높게 나타난다. 광범위한 결과 확률에서 빨간색 점선이 지속적으로 파란색 실선보다 위에 있다. 이 분포에서 계산된 연간화 변동성은 27.3%로 2022년 중반의 전망과 부합된다. 마이너스 수익으로의 편향성을 고려할 때 나는 이러한 시장 내재 전망을 중립에서 소폭 약세로 해석한다.

주: 분포의 마이너스 수익 부분이 수직축을 중심으로 회전된 모습. 출처: 이트레이드(E-Trade) 옵션 값을 이용한 저자(Geoff Considine)의 계산.

따라서 2022년 중반까지 코스트코에 대한 시장 내재 전망은 소폭 강세이나, 2023년 초로 가면서 소폭 약세로 전환된다. 기대 변동성은 두 기간 모두 굉장히 낮게 나타난다.

요약

코스트코는 널리 존중받는 기업이며 주주들에 대한 대접도 좋다. 그러나 현재의 높은 밸류에이션을 고려할 때 주가 강세를 전망하기는 힘들다.

월가 애널리스트 컨센서스는 강세이지만 12개월 목표주가는 현재 주가보다 낮다. 2022년 중반까지의 시장 내재 전망은 소폭 강세이고, 2023년 초반으로 들어서면서는 소폭 약세로 전환된다. 기대 변동성은 완만한 수준이다.

밸류에이션, 애널리스트 목표주가 대비 높은 현재 주가, 장기적인 시장 내재 전망을 고려할 때 나는 코스트코에 대한 중립 등급을 유지한다. 그러나 긍정적 모멘텀과 내년 중반까지 소폭 강세인 시장 내재 전망에 비춰볼 때 단기적으로 코스트코 주가는 상승할 수 있다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지