‘빚투’ 32조 돌파…증권사들 신용거래 신규 중단 잇따라

By Pinchas Cohen

(2021년 10월 24일 작성된 영문 기사의 번역본)

- S&P 500의 절반 정도를 차지하는 기업들 이번 주 실적 발표 예정

- 투자자들 중요한 시장 전망에 주시

- 유가 2014년 수준 유지

3분기 실적 시즌에 이미 84% 가까운 기업들이 예상치를 상회하는 실적을 내놓았지만, 투자자들은 이번 주 예정된 대규모 실적 발표를 우려스럽게 바라보고 있다.

이번 주에는 이른바 FAAMG으로 일컬어지는 애플(NASDAQ:AAPL), 마이크로소프트(NASDAQ:MSFT), 아마존(NASDAQ:AMZN), 페이스북(NASDAQ:FB), 알파벳(NASDAQ:GOOGL) 등 미국의 대형 기술 기업들이 실적 발표가 예정되어 있다. 이들은 최근 수년간 증시 강세장을 이끌어왔다.

거대 기술주 상승은 지속될 수 있을까?

거대 기술 기업들은 공급망 문제, 정부 규제 증가, 미 국채금리 상승으로 인한 압박 속에서도 지속적으로 성장할까? 특히 미 국채금리의 상승은 성장주인 기술주에 역풍으로 작용하고 있다.

국채금리는 일반적으로 투자자들이 경기 확장 전망에 대해 확신이 있는 경우에 나타난다. 국채금리가 오르면 경기 주기에 민감한 가치주가 상승한다는 것은 일반 통념이다.

그러나 일반 통념이 언제나 들어맞는 것은 아니다. 워싱턴주 카마스에 위치한 독립적 자금 관리 회사인 피셔 인베스트먼트(Fisher Investments)는 다양한 금리 환경 속에서 상승할 수도 있고 하락할 수도 있다고 전했다. 이들의 계산에 근거하면 지난 20년 동안 국채금리와 기술 섹터의 성과 사이의 상관관계는 -0.10이었다. 즉, 대상 기간 중 기술 섹터가 미 국채금리와 연관성 있게 움직인 기간은 10%에 불과했다.

그러나, 이 계산이 정확하더라도 시장 내러티브는 기술주와 국채금리 사이에 분명 상관관계가 존재한다고 본다. 따라서 일반적인 컨센서스를 대규모로 접하게 되는 투자자들은 그러한 내러티브를 믿게 될 가능성이 높고, 역사적으로 정확하든 그렇지 않든, 국채금리가 상승하는 경우 투자자들은 기술주를 매도하여 자기충족적 예언을 창출해 낸다.

하지만 트레이더들은 빠르게 입장을 세워야 할 것이다. 이번 주에 애플, 마이크로소프트, 아마존, 페이스북 등 거대 기술 기업들이 분기 실적을 발표할 것이고 5대 거대 기술주가 S&P 500의 22% 이상을 차지하는 만큼 시장 전반에 막대한 영향을 끼친다.

골드만 삭스는 시가총액 기준으로는 5대 기술주가 S&P 500의 46%를 차지하고 있다고 보고했다. 투자자들은 S&P 500 지수가 11월에 들어서면서 사상 최고치 경신 랠리를 재개할 수 있을지를 가늠하고 있을 것이다.

10월 들어서 지금까지 S&P 500는 5.5% 상승했다. 그러나 지난 9월에는 전 세계적으로 100년래 최악의 글로벌 보건 위기가 벌어졌던 2020년 3월 이후 가장 큰 월간 낙폭을 보이면서 4.8%의 시가총액이 증발하기도 했다.

투자자들은 거대 기술주들이 내놓는 가이던스에 주목할 것이다. 이미 실적을 발표한 넷플릭스(NASDAQ:NFLX)는 예상치를 뛰어넘는 실적을 냈으나 인플레이션이 아닌 다른 이유로 경고를 내놓으며 전망치를 하향 조정했고, 이에 가차 없는 매도세가 나타났다. 또한 글로벌 반도체 부족도 지속되어 기술주와 투자자들의 깊은 우려를 지속시키고 있다. 각 기술 그룹의 가이던스를 통해 구체적인 소식이 나오기를 기대해 보자.

지속되는 인플레이션 우려

금요일 미국 뉴욕증시에서는 매도세가 나타났다. 파월 미 연준 의장은 인플레이션에 대한 추가적인 우려를 제시했고, 금리 인상은 아직 지지하지 않지만 테이퍼링은 시작해야 한다고 전했다. 또한 미 연준은 물가 상승을 예의 주시하고 있으며 인플레이션 상황에 따라 정책을 펼칠 것이라고 말했다.

기술주 중심의 나스닥 100 지수는 0.9% 하락하면서 다른 주요 증시 지수보다 더 크게 떨어졌다. 반대로 블루칩 가치주로 구성된 메가캡 다우 지수는 0.2% 상승 마감했다.

이는 인플레이션 상승 기간에는 가치주 수익률이 성장주보다 높다는 명확한 예시라고 할 수 있다. 미 국채금리 상승 역시 비슷한 아이디어를 제공한다.

10년물을 포함한 미 국채금리는 금요일에 8일간 처음으로 하락했다.

달러 역시 2주 연속 하락했으나 주 후반부로 가면서 지지를 얻었다.

기술적 관점에서 보면, 달러 회복 움직임이 있어 대규모 이중 바닥의 네크라인을 테스트하고 있다. 이는 공격적 투자자들에게 저가 매수 신호이다. 더욱 신중한 개인 투자자들은 지지선이 확인될 때까지 기다릴 것이다.

금 가격도 2주 연속 상승했다.

금 가격은 5월 최고점 이후 상승추세선에서 저항선을 찾았고 이는 머리어깨 지속형 패턴의 잠재적 네크라인이기도 하다.

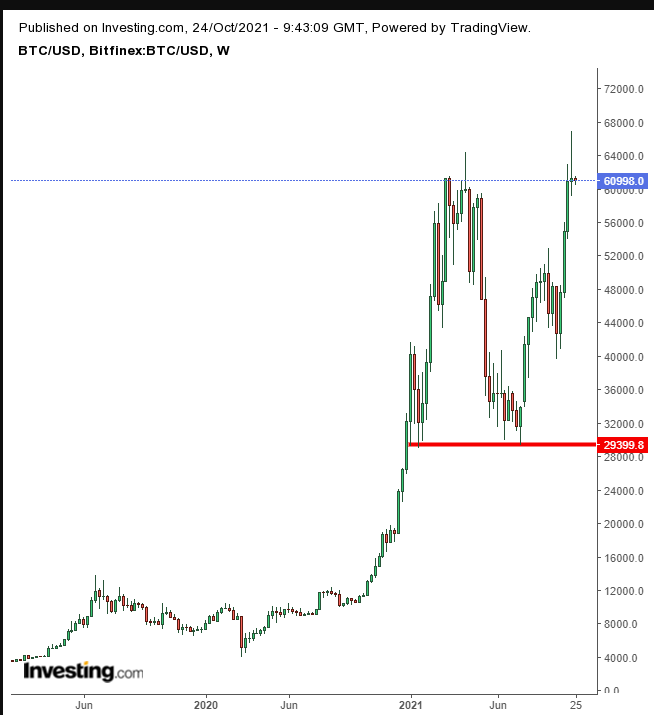

비트코인은 사상 최고치를 유지하지 못했으나 60,000달러선 이상을 이어가고 있다.

비트코인은 주간 하이웨이브 캔들을 만들었으며, 이는 향후 상당한 변동성에 대한 경고가 될 수 있다. 이 캔들 유형만으로도 문제가 될 수 있다. 지난주 정점과 동일한 수준에서 잠재적인 대규모 이중 상단(더블 탑) 패턴을 만들었기 때문이다.

유가는 금요일에 장중 고가로 마감했고 수요일 기록한 2014년 이후 최고치 근처에서 거래되고 있다.

WTI유 가격은 지난주 일간 및 주간 차트에서 횡보세를 보였지만 9주 연속 주간 상승하여 최장 랠리를 기록했다.

주간 일정

미 동부표준시 기준

월요일

4:00: 독일 – Ifo 기업체감지수: 이전의 98.8에서 97.9로 하락 예상

화요일

10:00: 미국 – 컨퍼런스보드 소비자 신뢰지수: 이전의 109.3에서 108.8로 하락 예상

10:00: 미국 – 신규 주택판매: 이전의 74만 건에서 75만 5천 건으로 증가 예상

20:30: 호주 – 소비자 물가지수: 전기 대비 0.8% 유지 예상

수요일

8:30: 미국 – 근원 내구재 주문 : 이전의 0.3%에서 0.4%로 상승 예상

10:00: 캐나다 – 캐나다중앙은행 금리 결정: 0.25%로 동결 예상

10:30: 미국 – 원유 재고: 이전 43만 1천만 배럴 감소에서 185만 7천 배럴 증가 예상

11:00: 캐나다 – 캐나다 중앙은행 기자회견

23:00: 일본 – 일본 중앙은행 금리 결정: -0.10%로 동결 예상

목요일

3:55: 독일 – 실업 변화: 이전의 3만 건 감소에서 2만 건 감소로 변화 예상

7:45: 유로존 – 예금금리: -0.50%로 유지 예상

7:45: 유로존 – 유럽중앙은행 금리 결정

8:30: 미국 – GDP: 이전 6.7% 상승에서 2.8%로 하락 예상

8:30: 미국 – 신규 실업수당 신청건수: 이전의 29만 건에서 29만 2천 건으로 증가 예상

10:00: 미국 – 잠정 주택매매: 이전의 8.1%에서 0.5% 하락 예상

20:30: 호주 – 소매판매: 전월 대비 0.2% 예상

금요일

4:00: 독일– GDP: (전기 대비) 이전의 1.6%에서 2.2%로 상승 예상

5:00: 유로존 – 소비자 물가지수: 이전의 3.4%에서 3.7%로 상승 예상

8:30: Canada – GDP: (전월 대비) -0.1%에서 0.7%로 상승 예상

토요일

21:00: 중국 – 제조업 구매관리자지수: 이전의 49.6에서 50.1로 상승 예상, 성장 영역 재진입 전망

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지