[뉴욕증시] 이란 유조선 공격에 WTI 9% 폭등…다우 1.61% 하락

By Haris Anwar

(2021년 10월 5일 작성된 영문 기사의 번역본)

요약

- 엑슨모빌 주가는 2020년 깊은 슬럼프 이후 반등하여 올해 50% 가까이 상승했다.

- 최근 랠리에도 불구하고 대다수 애널리스트들은 엑슨모빌 장기 보유에 부정적이다.

- 그러나 에너지 소비 전망 개선에 따라 배당금은 상승할 수 있다.

에너지 대기업 엑슨모빌(NYSE:XOM)의 주가는 글로벌 보건 위기로 인한 깊은 슬럼프 이후 반등했다. 올해 들어 엑슨모빌은 50% 가까이 급등하여 S&P 500 실적을 크게 상회했다.

팬데믹 기간 동안 원유 회사들이 엄청난 타격을 입은 후 주가는 급등했고, 이제 투자자들은 엑슨모빌이 장기 투자처로도 적합한지 궁금해 하고 있다.

미국 최대 원유 생산 회사인 엑슨모빌의 지난 10년간 실적은 주가에 대한 강세를 지지하지는 않는다. 10년 전 엑슨모빌은 지구상에서 가장 가치가 높은 회사였지만 지금은 전혀 그렇지 않다.

2008년 당시 가장 수익률이 높은 미국 회사였던 엑슨모빌은 시가총액이 460억 달러였으나, 작년에 그중 200억 달러를 상실했다. 작년 8월에는 거의 100년 동안 30개 대표 종목으로서 자리를 지켰던 다우 지수에서 퇴출되기도 했다.

엑슨모빌이 이렇게 극적으로 명예를 잃어버린 데는 엑슨모빌의 탄화수소 중심 경영이 핵심적인 이유였다. 다른 경쟁사들은 이미 재생 가능 에너지로 중심축을 옮겨가기 시작했고 결과적으로 엑슨모빌에서는 투자자 불만족, 낮은 밸류에이션, 대규모 부채가 나타났다.

2009년과 2019년 사이에 엑슨모빌은 설비 투자에 2,610억 달러를 지출했고, 원유 및 가스 생산은 그대로 유지했다. 또한 투자은행 에버코어 ISI에 따르면 450억 달러 부채가 추가되었다. 2009년 사용자본 수익률은 16%였는데 작년에는 4%로 줄어들었다.

엑슨모빌보다 더 나은 투자처

이러한 재정적 상황으로 인해 엑슨모빌 주식은 장기 보유 종목으로서 매력이 떨어진다. 월가 대부분 애널리스트들도 엑슨모빌 주가가 올해 상승했지만 결국 하락할 것으로 내다본다.

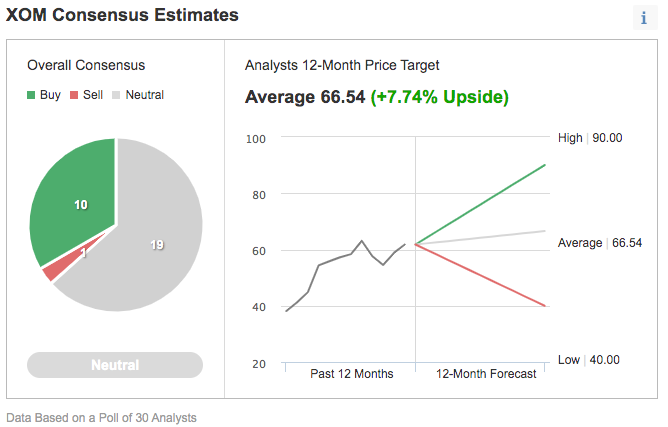

인베스팅닷컴이 30명의 애널리스트를 대상으로 설문조사를 시행한 결과, 19명은 중립 등급을 책정했다. 팬데믹 하락 이후 유가 수요가 급등했음에도 불구하고 엑슨모빌에는 별다른 기대가 없는 것이다.

차트: 인베스팅닷컴

캐나다왕립은행은 최근 투자 메모에서 '시장수익률 하회' 의견을 유지했다. 회사의 “구조적 문제” 및 “더 나은 투자처 존재” 등을 이유로 들면서 다음과 같이 밝혔다.

“지난 몇 달 동안 엑슨모빌에는 많은 변화가 있었다. 행동주의 투자자로부터의 압박 이후 3명의 새로운 이사회 구성원이 선출되었고, 외부에서 최고재무책임자를 선출했다…동일 섹터 내에 더 나은 투자처가 있기 때문에 우리는 엑슨모빌에 대한 시장수익률 하회 등급을 유지한다.”

지난 5월 행동주의 헤지펀드 엔진넘버원(Engine No. 1)은 엑슨모빌 주식 400만 달러 어치를 매수한 후 투표를 통해 3명의 이사를 지명하는 데 성공했다. 이는 ESG(기업 환경, 사회적 책임, 지배 구조) 투자를 위한 중요한 승리였고, 엑슨모빌은 이 전투에서 패배한 셈이다.

주요 긴축 정책

엑슨모빌 및 탄화수소 업계에 대한 장기적 불확실성에도 불구하고, 팬데믹 압박 이후 원유 및 가스 수요 턴어라운드를 통해 엑슨모빌이 수혜를 입을 수 있다는 일부 증거가 있다.

엑슨모빌 측은 정기 보고서를 통해 원유 및 천연가스 가격 상승에 힘입어 3분기 수익 실적이 7억 달러 상승하여 15억 달러를 기록할 것이라고 전망했다. 미 증권거래위원회 보고서에 따르면 엑슨모빌의 원유 수익은 2억 달러에서 6억 달러로, 천연가스 수익은 5억 달러에서 9억 달러로 증가가 예상된다.

WTI유 가격은 올해 들어 54% 상승했고 최근 배럴당 74.54달러에서 거래되고 있다. 천연가스 가격도 올해 두 배 이상 상승했다. 엑슨모빌 측은 3분기 정제마진이 5억 달러 상승한 7억 달러로 예상된다고 전했다.

엑슨모빌의 배당수익률은 6%이므로 이러한 재무 전망 개선은 엑슨모빌 주식을 보유하고 있는 소득 투자자들에게는 좋은 소식이다. 올해 엑슨모빌은 시장으로부터의 차입보다 자체 현금 창출을 통해서 배당금을 지급할 수 있는 더 나은 위치에 있다.

그러나 단기적 턴어라운드가 앞으로 다가오는 분기 동안 충분한 배당금 지급을 의미하지는 않는 것으로 보인다. 엑슨모빌은 여전히 주요 긴축 단계에 있고, 지출을 줄이며 주요 확대 계획을 축소하고 있다.

향후 성장에 있어서 애널리스트들은 코노코필립스(NYSE:COP), 탐사 및 생산 업체 다이아몬드백 에너지(NASDAQ:FANG) 등 더 작은 규모의 신뢰할 만한 에너지 회사를 선호한다. 이 두 회사에 대해서 담당 애널리스트의 80%가 매수 등급을 부여했다.

지난달 다이아몬드백 에너지는 잉여현금흐름을 50%를 기존에 발표했던 2022년이 아닌 2021년 4분기가 시작되는 시점에 주주들에게 돌려줄 것이라고 전했다. 또한 20억 달러 규모의 자사주매입을 추진하려고 한다.

CNBC.com에 따르면 스티펠은 투자 메모에서 “우리는 자사주매입 프로그램으로 완료되는 가속화된 수익 프로그램이 다이아몬드백의 강력한 운영 및 재무 성과 그리고 자본 효율성 및 주주 수익을 위한 약속을 강조한다고 믿는다”고 전했다.

결론

엑슨모빌은 에너지 수요가 무너졌던 팬데믹 정점 시기보다 지금 더 나은 재무적 위치에 있다. 그렇지만 엑슨모빌의 턴어라운드는 주식을 장기적으로 보유할 만큼 충분히 매력적이지 않다.

지난 십 년 동안 엑슨모빌은 셰일 호황을 놓쳤고, 프로젝트에 대한 지출이 과도했고, 부채는 500억 달러로 늘었다. 이러한 실수로 인해 안정적으로 소득을 창출하는 주식으로서 엑슨모빌의 매력은 약화되었다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지