전략가들, 단기 충격 예상하지만 시장 구조 변화는 제한적

By Jesse Cohen

(2024년 8월 9일 작성된 영문 기사의 번역본)

- 시장 변동성이 커지면 투자자들은 종종 안전한 피난처로 배당주를 찾는다.

- 펀더멘털이 탄탄하고 배당금을 꾸준히 지급하며 경기침체기에도 회복력이 있는 기업은 수익과 자본 가치 상승 가능성을 모두 제공할 수 있다.

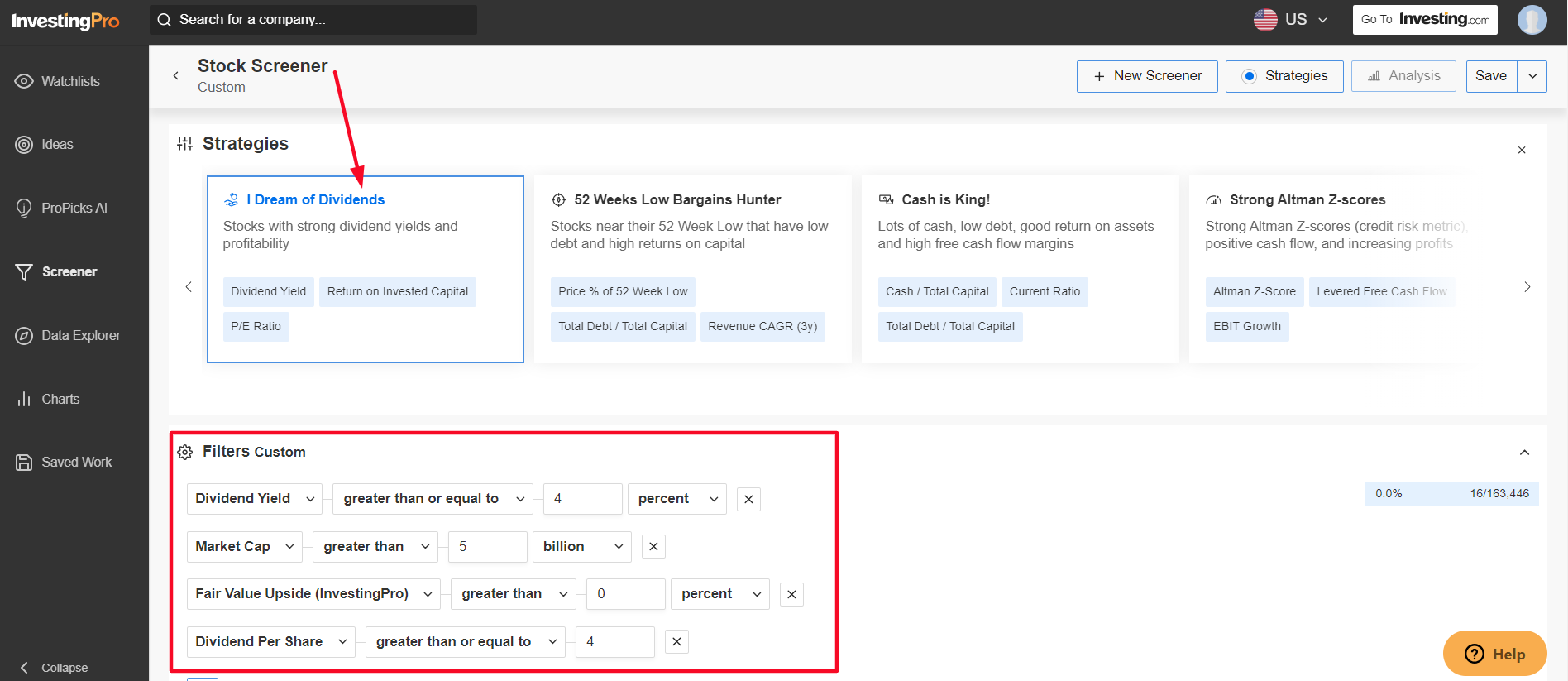

- 오늘은 인베스팅프로 주식 종목 검색기를 활용해 향후 상승 여력이 높은 우량 배당주를 검색해 보았다.

- 실행 가능한 투자 아이디어를 찾고 있다면 인베스팅프로를 저렴하게 구독해 보자.

시장 변동성이 크고 경제가 불확실한 시기에 배당주는 성장주가 제공하지 못하는 안정감과 인컴 수익을 제공할 수 있다.

펀더멘털이 탄탄하고 배당금을 꾸준히 지급하는 기업은 시장 폭풍을 견디면서 주주에게 계속 보상할 수 있기 때문에 특히 매력적이다.

인베스팅프로의 '내가 꿈꾸는 배당주' 종목 검색기를 사용해 현재 시장 상황에서 보유할 만한 가치가 있는 강력한 상승 여력의 견고한 배당주 3종목을 찾아보았다. 출처: 인베스팅프로

출처: 인베스팅프로

해당 기업들은 배당 수익, 성장 잠재력, 안정성의 매력적인 조합을 제공하면서 지속적인 시장 변동성을 극복할 수 있는 좋은 위치에 있다.

이들 기업의 펀더멘털을 자세히 살펴보고 현재 수준에서 매력적인 매수 종목인 이유를 알아보자.

1. 푸르덴셜 파이낸셜

- 연간 주가 변동: +4.8%

- 시가총액: 389억 달러

푸르덴셜 파이낸셜(NYSE:PRU)은 다양한 보험, 투자 관리 및 기타 금융 상품과 서비스를 제공하는 글로벌 금융 서비스 대기업이다. 40여 개국에서 사업을 운영하고 있는 푸르덴셜은 전 세계 수백만 명의 고객에게 은퇴 계획, 연금, 생명보험, 뮤추얼 펀드 상품을 제공한다.

여러 지역에 걸쳐 광범위한 금융 상품과 서비스를 제공하는 덕분에 경기 변동에 영향을 덜 받는 견고한 수익원을 확보할 수 있다. 이러한 다각화 덕분에 푸르덴셜은 단일 시장 부문과 관련된 위험을 완화해 안정적 성장을 보장한다.

전 세계 인구 고령화로 인해 은퇴 및 보험 상품에 대한 수요가 증가할 것으로 예상된다. 특히 재무 계획 및 은퇴 솔루션을 찾는 개인이 증가함에 따라 푸르덴셜은 이러한 인구통계학적 추세의 혜택을 누릴 수 있는 유리한 위치에 있다.

출처: Investing.com

출처: Investing.com

푸르덴셜 주가는 지난 목요일 108.72달러로 마감했고 시가총액은 389억 달러 규모다.

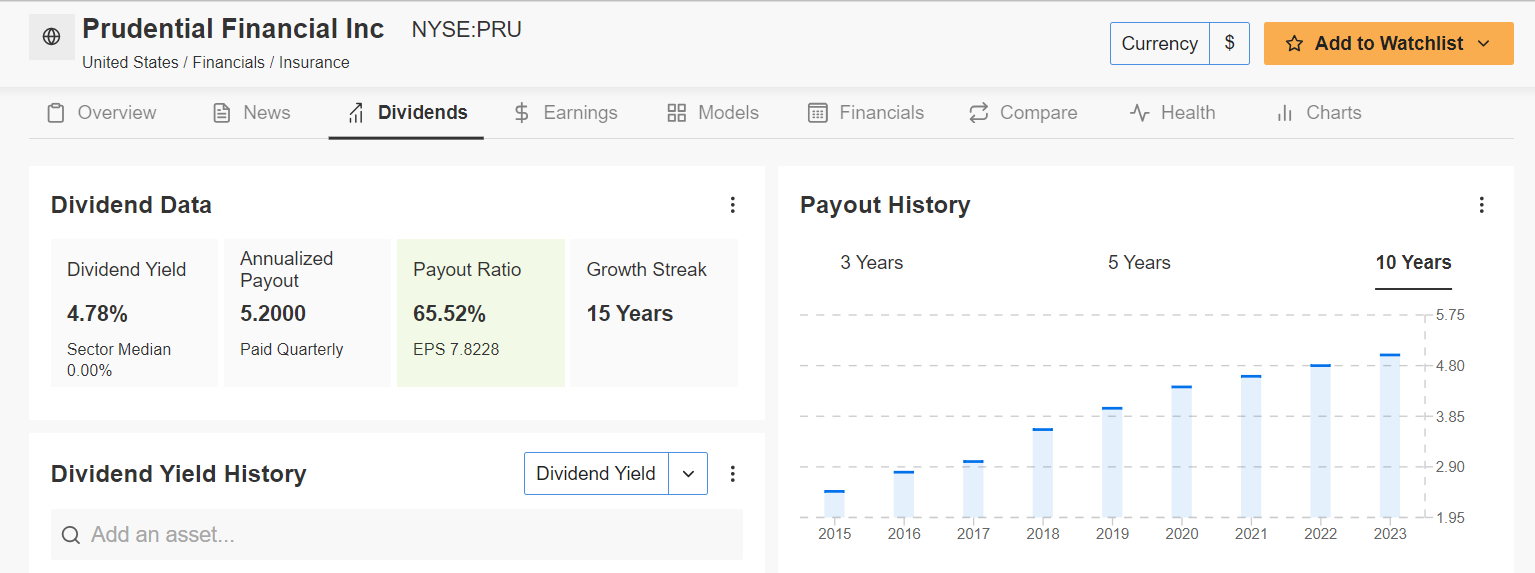

배당 및 밸류에이션

푸르덴셜 파이낸셜은 주당 5.20달러의 높은 연간 배당금으로 4.78%의 수익률을 제공한다. 탄탄한 재무 상태를 바탕으로 15년 연속 배당금을 늘릴 수 있었으며, 주주 가치 제공에 대한 노력을 강조하고 있다.

출처: 인베스팅프로

출처: 인베스팅프로

인베스팅프로의 AI 기반 모델에 따르면, 푸르덴셜의 적정가치는 130.91달러 현재 저평가되어 있고 +22.6% 상승 여력이 있다.

탄탄한 재무 건전성과 안정적인 전망을 고려할 때, 푸르덴셜 파이낸셜은 변동성이 큰 시장에서 수익과 성장 잠재력을 함께 추구하는 투자자에게 탁월한 선택이 될 것이다.

2. 다이아몬드백 에너지

- 연간 주가 변동: +27.3%

- 시가총액: 352억 달러

다이아몬드백 에너지(NASDAQ:FANG)는 서부 텍사스 퍼미안 분지의 육상 석유 및 천연가스 매장량의 인수, 개발, 탐사 및 개발에 주력하는 선도적인 독립 석유 및 천연가스 회사다.

운영 효율성과 고품질 자산 기반으로 잘 알려진 다이아몬드백 에너지는 미국 에너지 부문의 핵심 기업으로, 지속적으로 강력한 성과를 내고 있다.

텍사스주 미들랜드에 본사를 둔 다이아몬드백은 운영 효율성을 극대화하고 견실한 대차대조표를 유지하는 데 주력해 변동성이 큰 시장 상황에서도 상당한 현금 흐름을 창출할 수 있다. 이러한 재무 건전성은 배당금과 자사주매입을 통해 주주에게 지속적으로 보답할 수 있는 능력을 뒷받침한다.

출처: 인베스팅닷컴

출처: 인베스팅닷컴

지난 목요일은 197.49달러로 마감했으며 현재 주가 기준 다이아몬드백 에너지의 시가총액은 352억 달러 규모다.

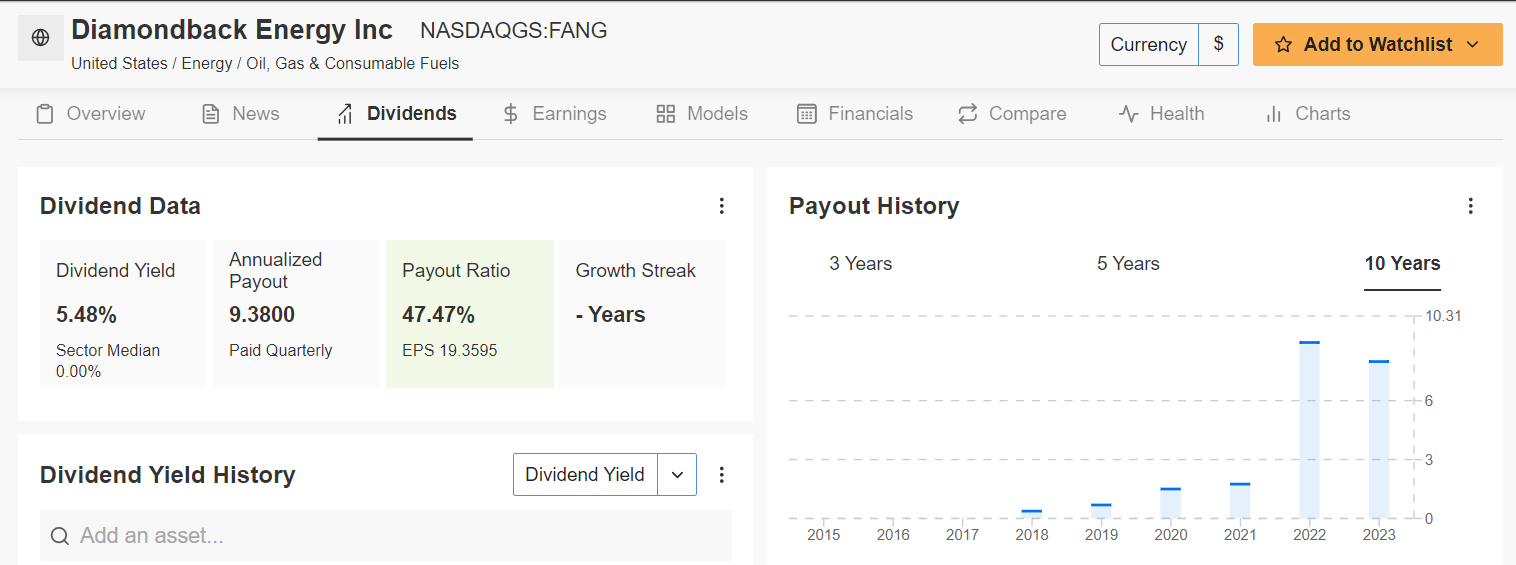

배당 및 밸류에이션

다이아몬드백 에너지는 주당 9.38달러의 매력적인 연간 배당금으로 5.48%의 배당수익률을 제공한다. 강력한 현금흐름을 창출하는 다이아몬드백의 능력은 배당금을 뒷받침하여 투자자에게 안정적인 수입원이 된다. 출처: 인베스팅프로

출처: 인베스팅프로

인베스팅프로의 AI 기반 모델에 따르면 다이아몬드백 에너지의 적정가치 245.54달러이고, +24.3%의 잠재적 상승 여력이 있다.

강력한 재무 건전성 및 성장 전망과 결합되어 있는 기업이므로 인컴과 자본 가치 상승 모두에서 이익을 얻으려는 투자자에게 매력적인 선택지가 된다.

3. 딜라즈

- 연간 주가 변동: -5.6%

- 시가총액: 62억 달러

딜라즈(NYSE:DDS)는 미국 전역에 약 280개의 매장을 운영하는 미국의 유명 백화점 체인점이다. 고급 의류, 화장품, 가정용 가구 등 다양한 제품을 판매한다.

고급 상품과 우수한 고객 서비스로 잘 알려진 딜라즈는 충성도 높은 고객층을 확보하며 소매 업계에서 틈새 시장을 개척해 왔다.

소매업 운영 외에도 딜라즈는 매장이 위치한 부동산의 상당 부분을 소유하고 있다. 이러한 소유권은 어려운 시기에 완충 역할을 할 뿐만 아니라 전반적인 가치를 더한다. 주요 지역에 매장을 전략적으로 배치함으로써 경쟁력을 더욱 강화할 수 있다.

출처: 인베스팅닷컴

출처: 인베스팅닷컴

지난 목요일 딜라즈 주가는 380.91달러로 마감했고 시가총액은 62억 달러 수준이다.

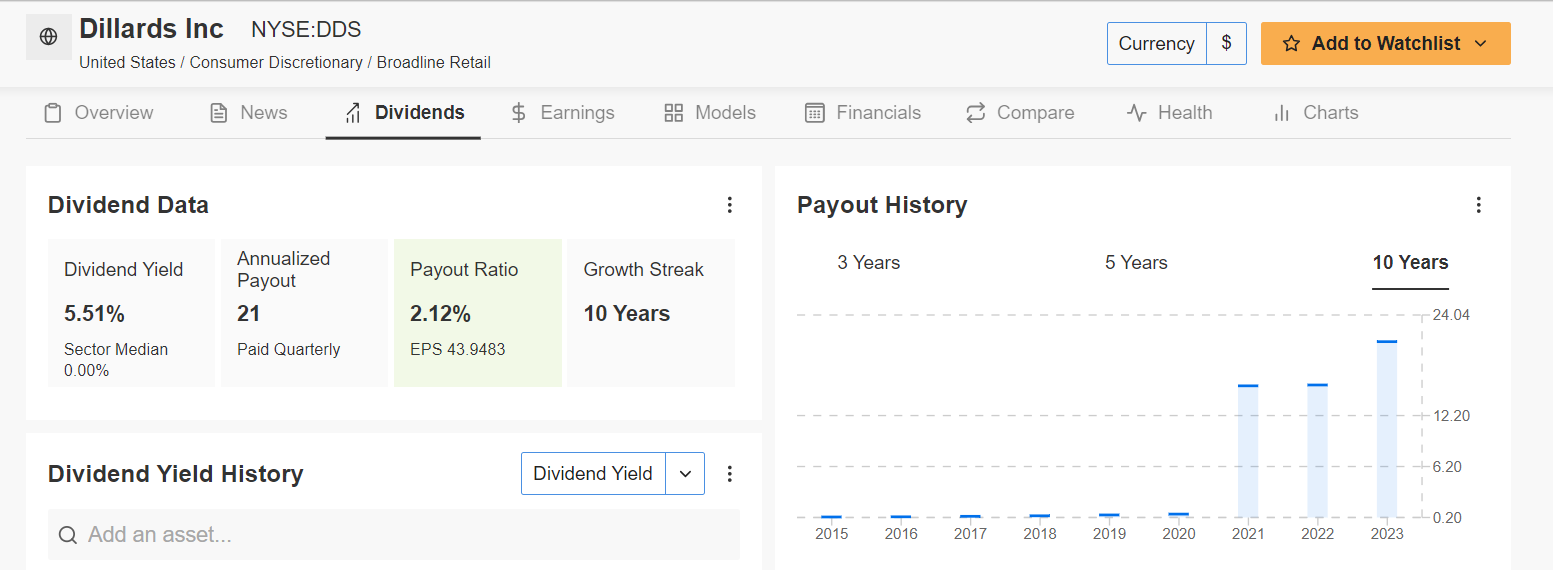

배당 및 밸류에이션

딜라즈는 주당 21달러의 상당한 연간 배당금을 지급하여 5.51%의 인상적인 배당수익률을 제공한다. 주주에게 가치를 돌려주겠다는 약속을 반영해 10년 연속으로 배당금을 꾸준히 인상해 왔다. 출처: 인베스팅프로

출처: 인베스팅프로

인베스팅프로의 AI 기반 모델에 따르면 현재 딜라즈의 적정가치는 410.61달러이고 +7.8%의 상승 여력이 있는 저평가 종목이다.

높은 수익률, 배당 성장, 잠재적 자본 가치 상승이 결합된 딜라즈는 특히 경제가 불확실한 시기에 매력적인 투자처라고 할 수 있다.

결론

전례 없는 시장 변동성 환경에서 푸르덴셜 파이낸셜, 다이아몬드백 에너지, 딜라즈와 같이 배당성향이 높은 주식에 투자하면 인컴과 잠재적 자본 가치 상승을 모두 누릴 수 있다.

이들 종목은 인베스팅프로의 AI 기반 정량적 모델에 따르면 저평가되어 있어 상당한 상승 잠재력을 제공한다. 또한 탄탄한 재무 건전성과 꾸준한 배당금 지급으로 시장 불확실성 속에서 안정성을 추구하는 투자자에게 매력적인 옵션이 된다.

***

시장 추세와 트레이딩에 미치는 영향을 파악하려면 인베스팅프로를 구독해 보세요!

주: 이 글을 작성하는 시점에 필자(Jesse Cohen)는 SPDR S&P 500 ETF, Invesco QQQ Trust ETF를 통해 S&P 500 및 나스닥 100 지수에 대한 롱 포지션을 보유합니다. 또한 Technology Select Sector SPDR ETF에서도 롱 포지션을 보유합니다. 필자는 거시경제 환경 및 기업 재무 상황 관련 리스크 평가에 기반해 개별 주식 종목 및 ETF로 구성된 포트폴리오를 정기적으로 재조정합니다. 글에 피력된 견해는 필자 개인의 생각일 뿐이며, 투자 조언으로 간주될 수 없습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지