이창용 한은 총재 “성장률, 내수 회복·반도체 호조에 상당폭 높아질 것”

By James Picerno

(2024년 6월 19일 작성된 영문 기사의 번역본)

미국의 경기침체 이야기가 다시 불거지고 있다. 단기적인 경기 사이클 전망에 대해서는 여전히 논쟁의 여지가 있지만, 일부 지표는 올해 하반기부터 2025년 초까지 문제가 시작될 수 있는 성장 둔화를 강조한다.

공정하게 말하자면, 많은 데이터가 경기침체 가능성을 일축하면서 경기 확장이 계속될 것임을 시사하는 측면도 있다. 그러나 미국 비즈니스 사이클 리스크 보고서(US Business Cycle Risk Report)의 주간 업데이트에 포함된 일련의 멀티팩터(multi-factor) 지수는 거시적 추세의 현저한 악화를 보여 주고 있다.

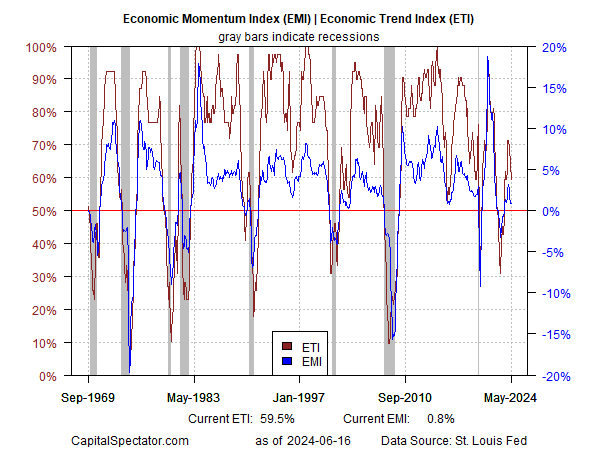

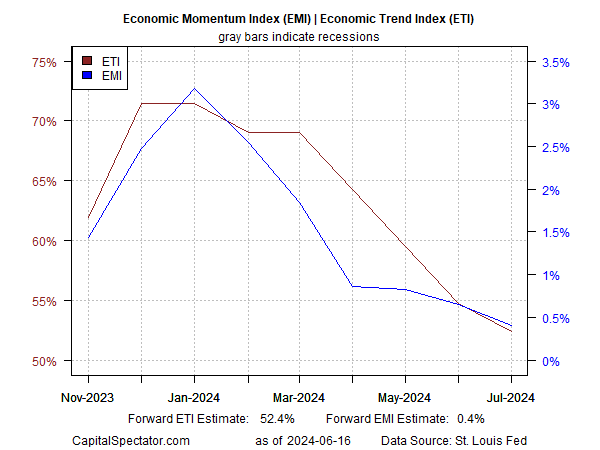

경기동향 지수(Economic Trend Index: ETI)와 경제모멘텀 지수(Economic Momentum Index: EMI)는 1년 이상 회복세를 보인 후에도 계속 하락하고 있다.

5월까지의 데이터를 기준으로 두 지표 모두 경기침체 상황을 나타내는 각각의 티핑 포인트를 상회하고 있지만, 정점을 찍은 것은 분명하다. 한편, 미래 추정치에 따르면 경기 악화는 계속될 것으로 보인다.

계량경제학 기법을 사용해 ETI와 EMI의 14가지 기본 구성 요소 각각에 대한 데이터를 추정하면, 두 지수가 7월에 티핑 포인트 바로 위까지 떨어질 것으로 예상된다.

이는 경기침체가 빠르면 8월부터 시작될 수 있다는 것을 의미하지만, 그렇게 멀리 내다보는 것은 아직 추측에 불과하다.

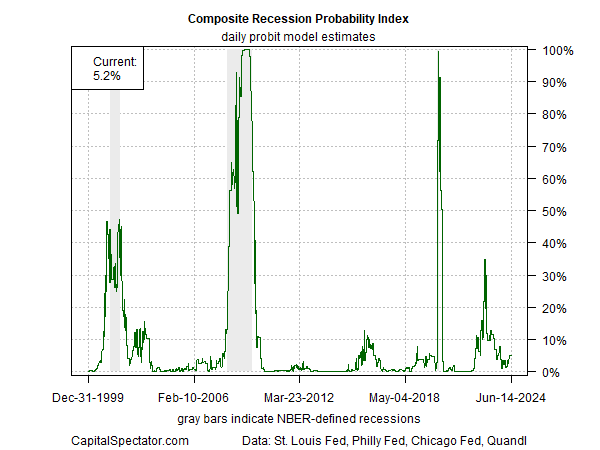

하지만 다른 방법론을 사용해 미국의 경기침체 위험을 예측하면, 미국 경제의 앞날이 아직 정해진 것이 아니라는 사실을 상기시켜주는 긍정적인 모습이 펼쳐진다. 종합 경기침체 확률 지수(CRPI)는 현재 미국이 NBER의 정의에 따른 경기침체에 빠져 있거나 곧 경기침체에 빠질 확률을 5%로 낮게 추정하고 있다.

그러나 최근 CRPI 상승은 앞으로 다가올 불황의 초기 신호일 수 있다. 최근의 ETI 및 EMI의 약세와 함께 향후 수일 및 수주 내에 10% 이상 상승한다면 2024년 하반기에 우려스러운 신호가 될 수 있다. (CRPI는 두 개의 지역 연은을 포함한 다른 출처에서 발표하는 벤치마크와 함께 ETI 및 EMI를 포함하는 여러 경기 사이클 지수를 집계한다.)

현재로서 이코노미스트들은 경기침체 위험을 피할 수 있을지에 대해 논의하고 있다. 뉴 센추리 어드바이저스(New Century Advisors)의 수석 이코노미스트인 클라우디아 삼(Claudia Sahm)은 금리를 인하하면 경기침체 위험이 줄어들 수 있지만, 시간이 촉박하다고 조언했다.

“내 기준치는 경기침체가 아니다. 하지만 이는 실제 리스크이며, 연준이 왜 그러한 리스크를 밀어붙이는지 이해할 수 없다. 연준이 무엇을 기다리고 있는지 잘 모르겠다. 현 시점에서 가능한 최악의 결과는 연준이 불필요한 경기침체를 일으키는 것이다.”

S&P500, 나스닥, 다우 등 시장을 이기고 싶으세요? 쿠폰코드 "ilovepro12" 입력하고 인베스팅프로+를 구독해 보세요!

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지