현란한 개별 종목들의 강세와 답답한 주가지수 흐름으로 시장의 특징을 가늠하기 어려울 수 있습니다만, 올해 주식시장은 은근슬쩍 저평가된 업종들이 제법 강한 상승률을 기록하고 있습니다. 특히 지난 4월 총선 이후 수면 아래로 내려간 밸류업 관련한 업종들의 흐름은 괄목상대라는 말을 떠올리며 눈을 다시 한번 비비게 만들고 있습니다.

올해 코스피 업종등락률과 밸류에이션 지표들의 상관관계를 분석 해 보니

주가지수 등락률만 보면 조금은 답답할 수 있는 증시 흐름입니다. 5월 현재까지 코스피 지수는 2% 전후의 등락률을 기록하고 있고 때에 따라서는 하락세를 기록하기도 하였지요. 그래서일까요? 올해 저평가되었던 업종들의 준동을 투자자들은 간과하는 듯합니다.

필자는 오늘 아침 작년 2023년 연말 코스피 업종들의 PER, PBR, 배당수익률과 해당 업종들의 2024년 5월 22일까지의 등락률을 토대로 몇 가지 분석을 해 보았습니다.

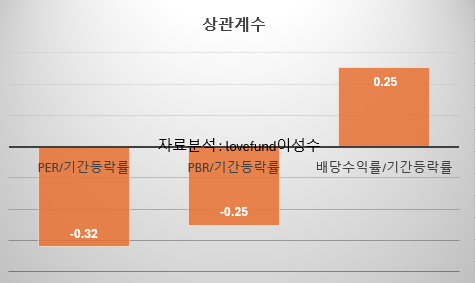

첫 번째로, PER/PBR/배당수익률과 업종등락률의 상관관계를 분석 해 보았습니다.

자료를 정리하면서 눈에 띄는 몇 가지 특징이 있었습니다. 대표적으로 증권, 보험, 금융 등 올해 밸류업 이슈에 강한 상승세를 보여주었던 업종들이 작년 연말 업종지수 자체가 저평가된 수준의 멀티플을 공통으로 보여주고 있었단 점입니다.

예를 들어 보험업종은 작년 연말(KRX 발표) 기준, PER 5배, PBR 0.4배, 배당수익률 3.8%였습니다. 이익가치, 자산가치, 배당가치 모든 측면에서 저평가되었다고 볼 수 있는 수준이었으며 5월 22일까지 올해 업종지수 등락률은 23%의 상승률을 기록하였습니다. 이와는 반대로 의약품 업종의 경우 PER 71배, PBR 4배, 배당수익률 0.23%로 상대적으로 밸류 부담이 있었고 5월 22일까지 업종지수는 –4.4% 하락을 기록하였습니다.

다만, 몇 해 전만 하더라도 업종지수가 상대적으로 저평가되었다고 해서 무조건 상승하지는 않았습니다. 오히려 답답한 행보가 나타나기도 하였지요. 밸류트랩이라는 불명예를 얻기도 하였습니다. 앞에서 언급 드린 보험업종의 경우 밸류에이션 부담이 없었지만, 2017년부터 2020년 연말까지 –40%의 업종지수 하락률을 기록하기도 하였습니다.

그런데 올해는 업종 밸류에이션 지표들의 상대적 저평가 여부가 업종지수 등락률에 영향을 미치는 것으로 나타났습니다.

위의 자료는 작년 연말 코스피 주요 업종지수들의 가치지표들과 5월 22일까지의 업종지수 등락률의 상관계수를 계산한 자료입니다.

PER와 PBR은 –0.32와 –0.25의 음수를 보여주고 있는데 이는 강하지는 않지만, PER와 PBR이 낮을수록 업종지수들이 상승세를 만들었음을 보여줍니다. 그리고 배당수익률은 0.25를 기록하고 있습니다. 배당수익률이 높은 업종일수록 올해 업종지수 등락률이 높았음을 보여주고 있는 것입니다.

즉, 올해 증시에서는 작년 연말 밸류에이션 지표가 저평가된 업종일수록 상대적으로 좋은 성과를 보여주고 있는 것입니다.

PER/PBR/배당수익률 저평가 상위와 하위 10개 업종 평균 등락률을 살펴보니

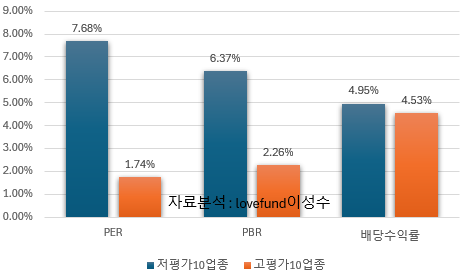

두 번째로 작년 연말 업종 PER, PBR 그리고 배당수익률 기준 저평가 상위 10업종과 고평가 10개 업종의 평균 등락률을 살펴보았습니다.

위의 도표에서 보시는 바와 같이 밸류에이션 기준 저평가된 업종들은 전반적으로 고평가된 업종들에 비해서 상대적으로 높은 상승률을 기록하였습니다.

PER의 경우 저평가 상위 10업종 평균 등락률이 고평가 상위 10업종 평균 등락률에 5.94%p나 높았고, PBR의 경우 저평가 상위 10업종이 고평가 상위 10업종에 비해 4.11%p 높은 등락률을 기록하였습니다. 그리고 배당수익률의 경우 그 수준은 낮지만 0.42%p 우위를 저평가 상위 10업종이 기록하였습니다.

즉, 상관계수에서뿐만 아니라 절대적인 수치로서도 올해 저평가된 업종들은 유의미한 성과를 만들고 있는 것이지요.

물론 미래가 반복된다고는 볼 수는 없지만. 경향성은 이어질 듯

물론, 앞서 언급 드린 저평가 업종들의 상대적 우위가 나타나는 경향성은 계속 반복되기는 어려울 수 있습니다. 때에 따라서는 밸류트랩에 빠지는 시기도 찾아올 수 있습니다. 다만, 너무 오랜 기간 투자자들이 기업가치나 밸류에이션보다는 스토리를 찾아 투자하는 경향이 강한 상황은 오히려 역발상적인 투자 관점을 가지게 합니다.

지금은 긴가민가하는 수준이지만, 어느 순간 뒤돌아보면 저평가된 업종이나 종목들이 상대적으로 높은 성과를 다시 만들어 가고 있을 것입니다.

마치 20여 년 전 2000년대 초반 어느 날 투자자들이 한국 증시를 포기하면서 그저 스토리와 모멘텀으로만 투자하던 그즈음 사람들이 잊었던 가치투자가 빛을 내기 시작했던 것처럼 말입니다.

2024년 5월 23일 목요일

lovefund이성수 [ CIIA / 가치투자 처음공부 저자 ]

[ 증시토크 애독 감사드리며 글이 좋으셨다면, 좋아요/추천/공유 부탁합니다. ]

[ “lovefund이성수”에 대한 관심 감사합니다. ]

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 주식투자는 손실이 발생할 수 있으며 투자의 책임은 투자자 본인에게 있습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.

※ lovefund이성수를 사칭하는 사이트와 채널을 주의하여 주십시오.

절대로 본인은 대여계좌알선/유사수신/일임매매/대출알선/수익보장/해외선물 등을 하지 않습니다.