[오늘증시] 2.4조 들고 코스피 방어한 개미…삼전·하이닉스 약세

By Davit Kirakosyan

(2024년 3월 6일 작성된 영문 기사의 번역본)

- 중형주는 성장 잠재력과 안정성 사이에서 균형이 잘 잡혀 있는 경우가 많다.

- 오늘은 성장 가능성이 높은 중형주 3종목을 통해 유망한 투자 기회를 살펴본다.

- 이 3종목은 일반 중형주 대비 예상보다 높은 성장 잠재력과 더불어 안정성을 제시할 수 있다.

중형주는 성장 잠재력과 상대적 안정성을 결합하고 있으므로 독특한 투자 기회를 제공할 수 있다.

위험하지만 성장 잠재력이 큰 소형주 또는 안정적이지만 성장 전망은 느린 대형주와 달리 중형주는 두 가지 사이에서 균형을 이룬다.

오늘은 잠재적 수익이 큰 중형주 3종목에 대해 자세히 살펴본다.

1. 헬메리히 앤 페인

헬메리히 앤 페인(NYSE:HP)은 1월에 예상보다 견조한 1분기 실적을 발표했고, 이후 애널리스트들은 목표주가 및 실적 전망치를 긍정적으로 상향 조정했다.

파이퍼 샌들러는 헬메리히에 대한 보유 의견을 유지하면서 목표주가를 41.00달러에서 44.00달러로 상향 조정했다.

또한 모건스탠리는 비중축소 의견을 유지하면서 44.00달러에서 46.00달러로 목표주가를 상향 조정했으며, 바클리에즈는 동일비중 의견을 유지하면서 40.00달러에서 42.00달러로 목표주가를 상향 조정했다.

애널리스트들은 다음 분기 실적에 대해 주당순이익 예상치를 상향 조정했다. 1월의 0.73달러에서 0.87달러로 높아졌다. 출처: 인베스팅프로

출처: 인베스팅프로

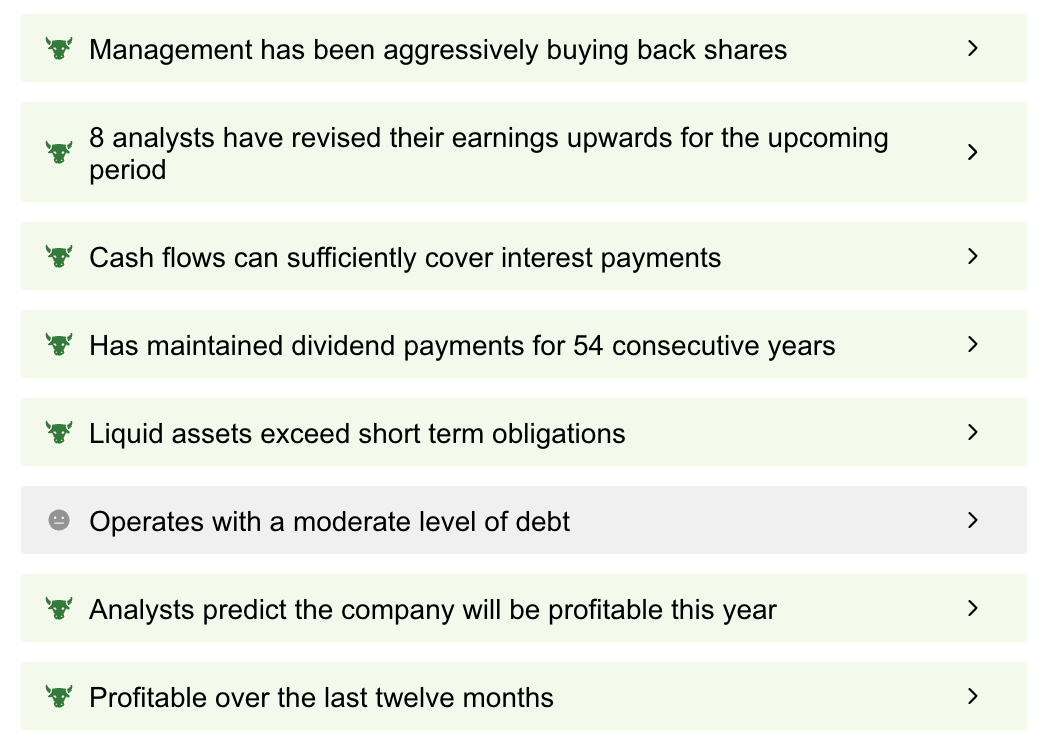

회사에 대한 간결한 개요를 제공하는 인베스팅프로의 프로팁(ProTips)은 경영진의 공격적인 자사주 매입 활동, 애널리스트 8명의 주당순이익 전망치 상향 조정, 54년 연속 배당금 지급 등 주요 강점을 강조한다. 출처: 인베스팅프로

출처: 인베스팅프로

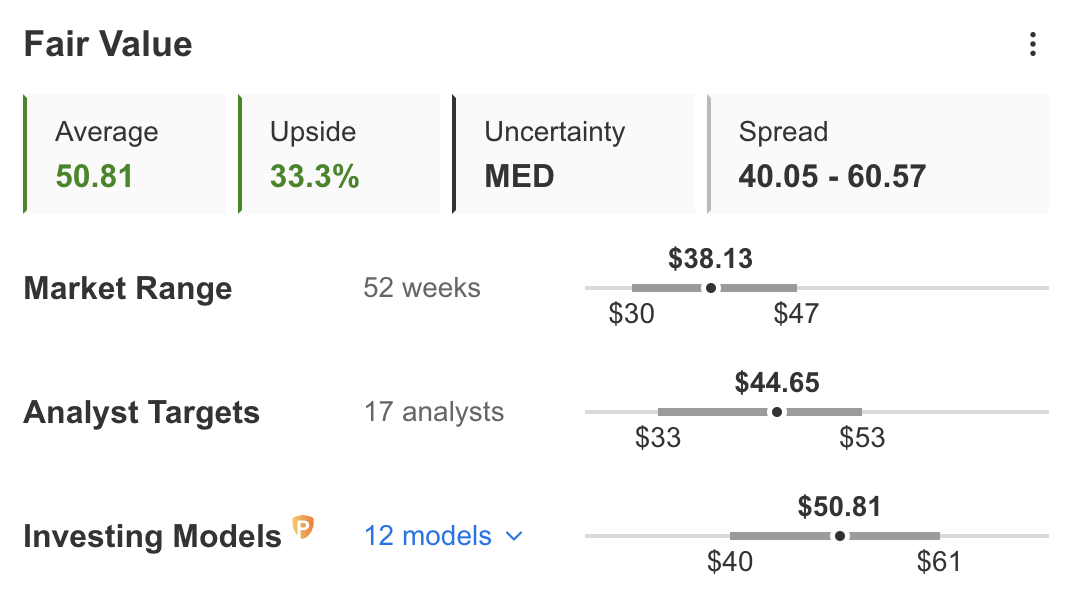

인베스팅프로 적정가치 분석에 따르면 헬메리히 주가는 33.3% 상승할 가능성이 있지만, 월가 애널리스트들은 17% 정도 상승 여력을 전망하고 있다. 출처: 인베스팅프로

출처: 인베스팅프로

2. 달링 인그리디언츠

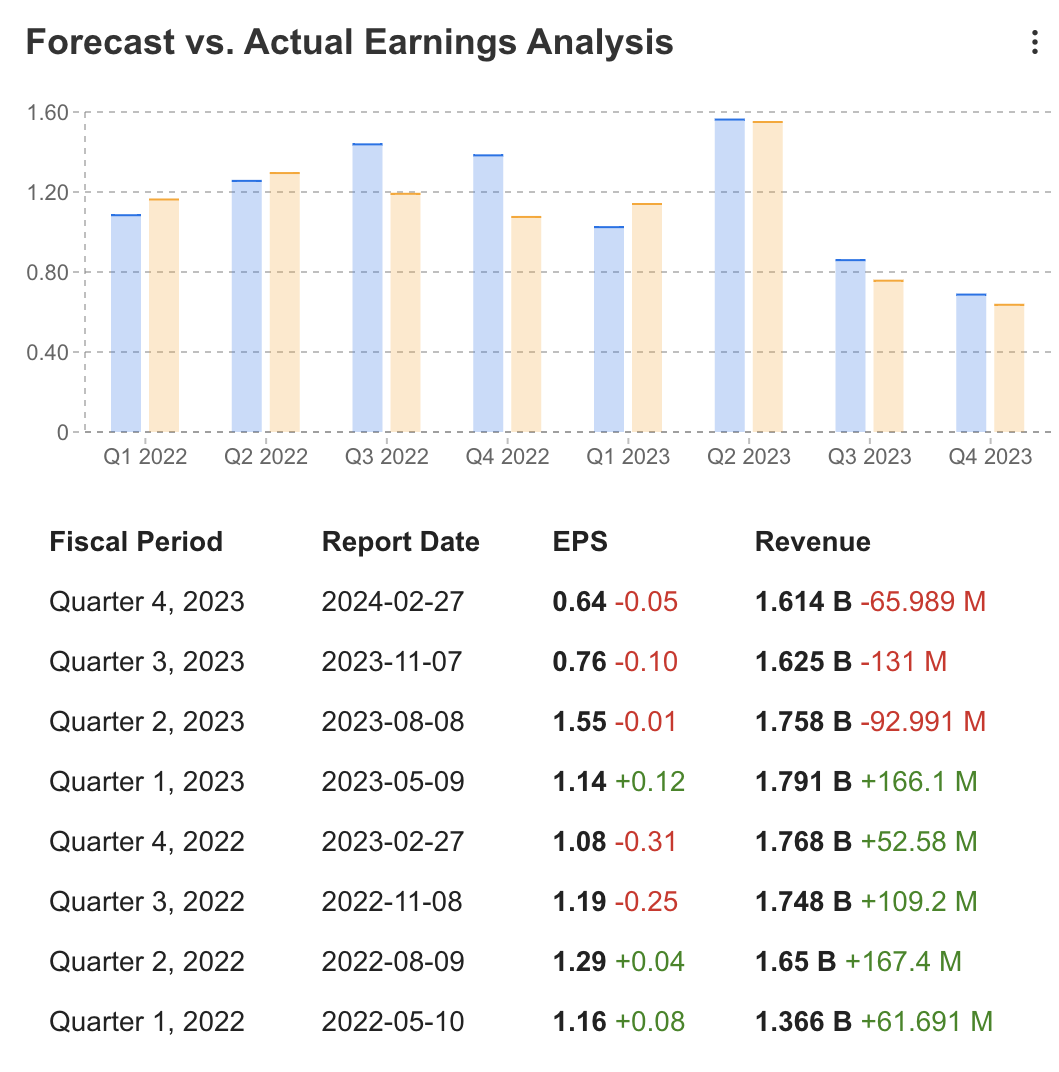

지난주 달링 인그리디언츠(NYSE:DAR) 4분기 주당순이익과 매출 실적은 예상치에 미치지 못했다.

또한 달린 인그리디언츠는 2024년 EBITDA 가이던스를 철회하면서 가시성이 개선되면 1분기/24분기 실적과 함께 업데이트를 제공하겠다고 밝혔는데, 이는 처음에 주가에 부정적인 영향을 미쳤던 결정이었다. 그러나 이후 주가는 반등하여 초기 하락분을 상홰하고 소폭 상승세를 기록하기도 했다.

이번 분기 실적 발표 이후 월가 여러 회사들은 달린 인그리디언츠의 목표주가를 하향 조정했다. 스티펠은 120달러에서 95달러로 목표주가를 낮췄지만 매수 의견은 유지했다. UBS는 목표죽를 Stifel 75달러에서 72달러로 낮추면서 역시 매수 등급을 유지했다.

한편 BMO 캐피털은 목표주가를 60달러에서 57달러로 낮추면서 시장수익률 상회 의견은 유지했다.

“우리는 달링 인그리디언츠의 추정치를 낮추고 목표주가를 57달러로 낮추며 단기적으로 주가 상승이 제한될 것으로 예상한다. 그러나 2024년 EBITDA가 15억 달러를 상회하고 2025년부터는 수익 전망이 개선될 것으로 예상되는 등 위험 대비 보상이 매력적이기 때문에 투자의견은 ‘시장수익률 상회’를 유지한다.”

달링 인그리디언츠의 주가는 세 차례 연속 어닝쇼크 이후 2023년 7월 고점 대비 38% 하락했다.

출처: 인베스팅닷컴

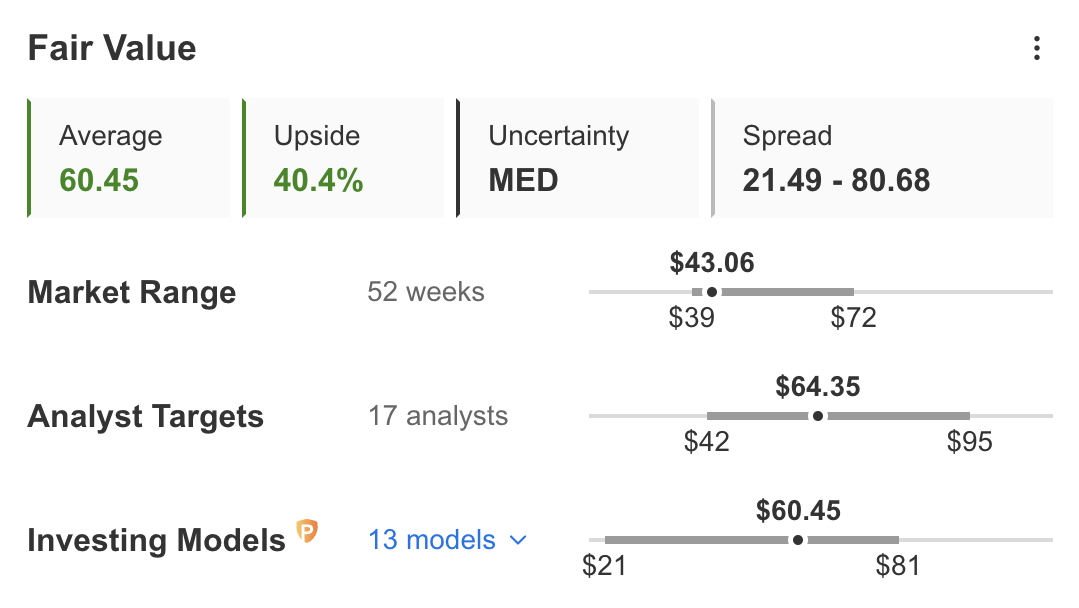

현재 적정가치 분석에 따르면 달링 인그리디언츠 주식은 저평가되어 있다. 인베스팅프로 모델은 향후 40.4% 상승 여력을 전망하며, 월가 애널리스트들은 더 큰 폭의 49% 상승을 전망한다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

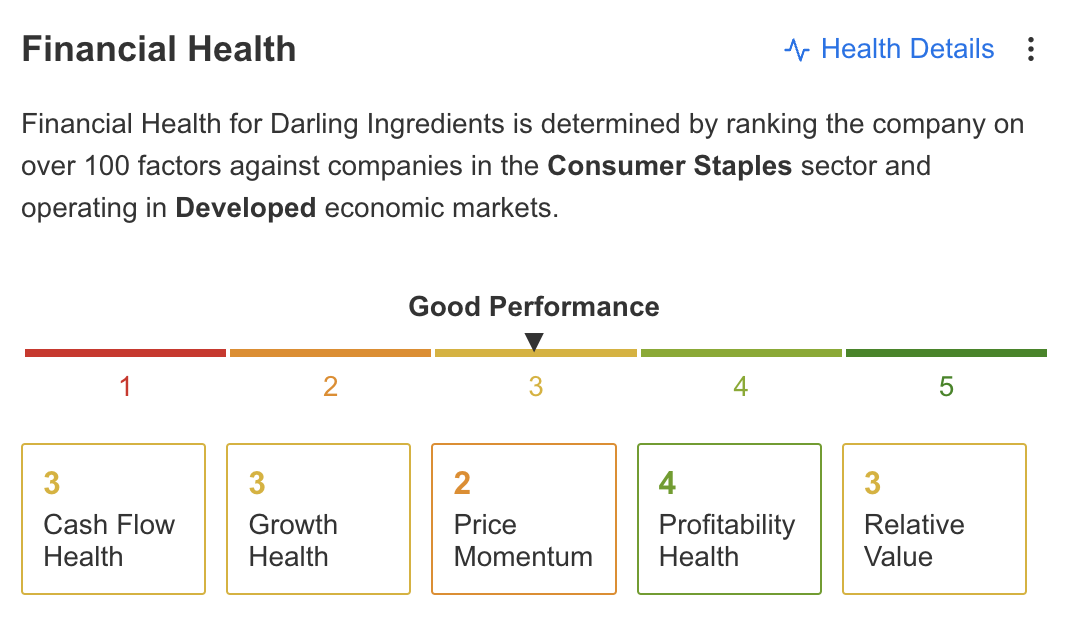

또한 인베스팅프로에 따르면 100개 이상의 요소를 소비재 부문 및 선진국 경제 시장의 동종 기업과 비교한 결과 달링 인그리디언츠의 재무건전성은 ‘우수’한 수준이다.

출처: 인베스팅닷컴

출처: 인베스팅닷컴

3. 게스

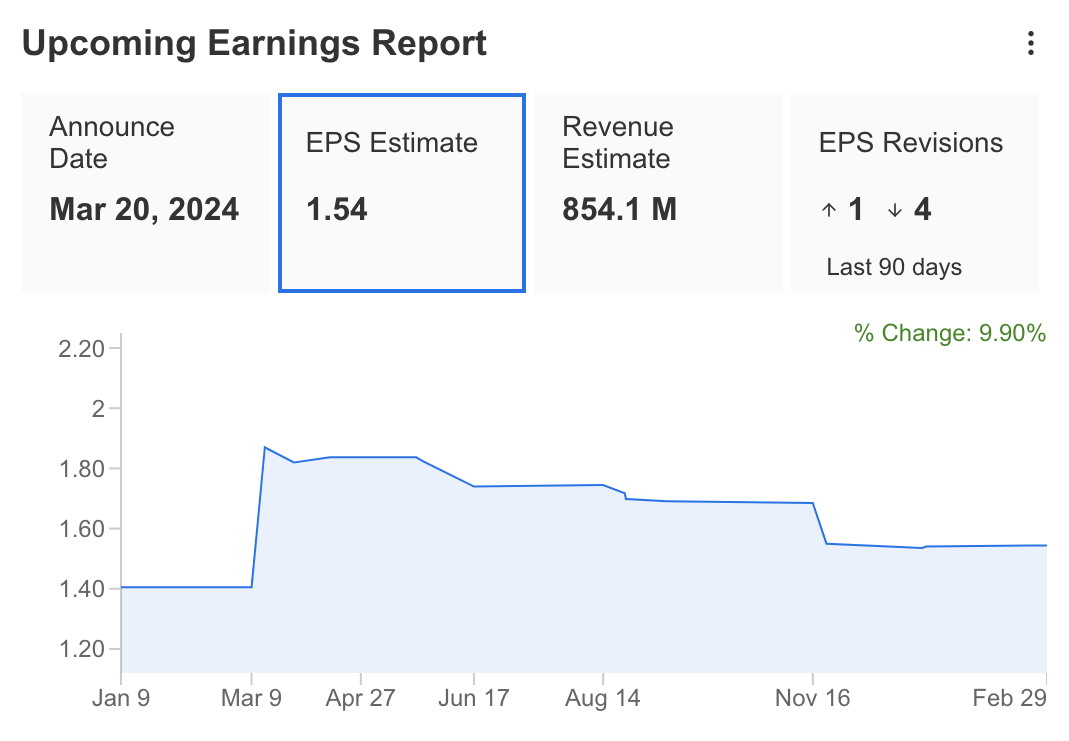

게스(NYSE:GES)는 3월 20일에 4분기 실적을 발표할 예정이다. 2023년 11월의 마지막 분기 실적 발표에서 게스의 분기 주당순이익은 1.53달러에서 1.60달러 사이가 될 것으로 예상했다. 현재 컨센서스 추정치는 1.54달러다.

출처: 인베스팅닷컴

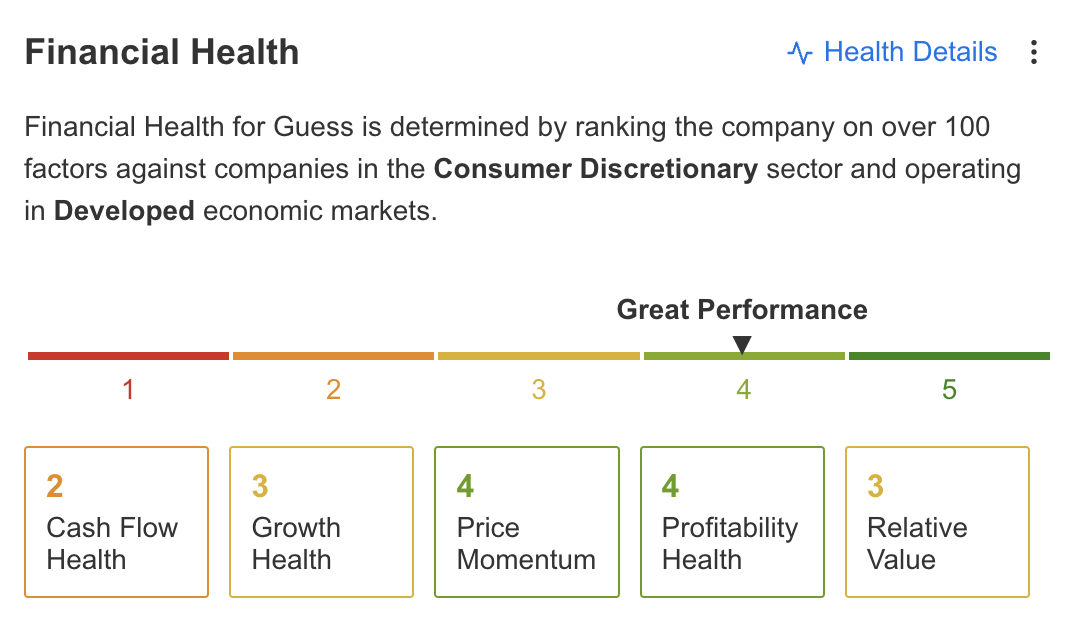

InvestingPro는 선진국 경제 시장에서 운영되는 소비자 재량 부문의 기업들과 100개 이상의 요소를 비교했을 때 게스의 재무건전성을 “매우 우수”한 수준으로 평가했다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

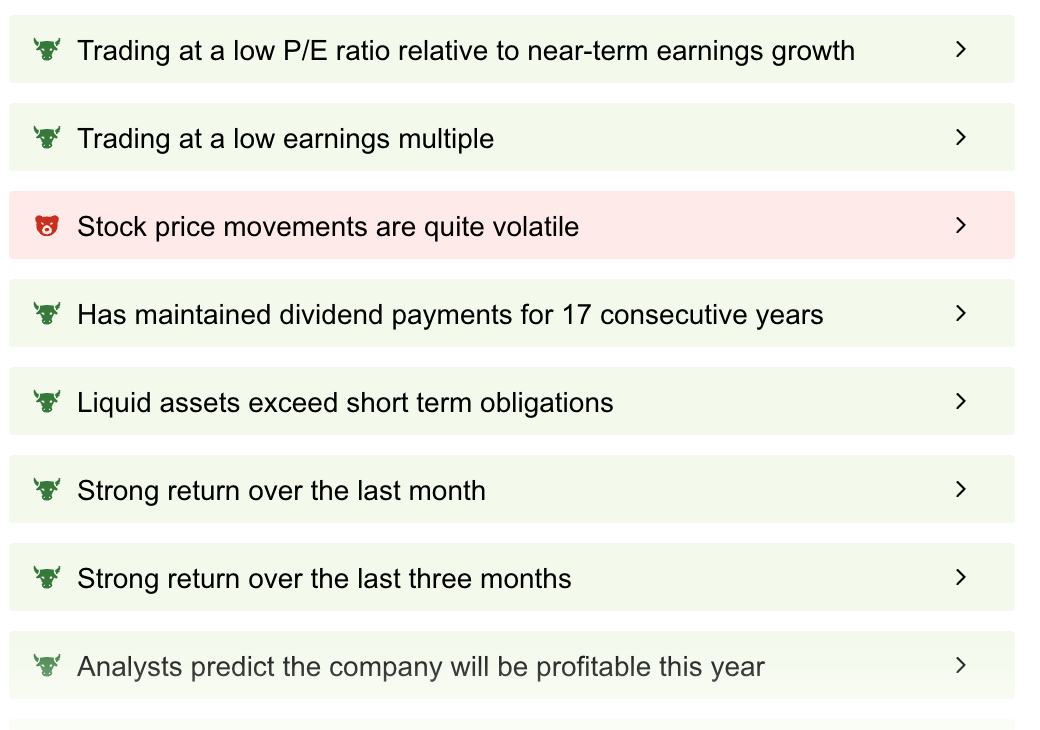

회사에 대한 간략한 개요를 제공하는 인베스팅프로의 프로팁에서는 단기 수익 성장 대비 낮은 주가수익비율, 17년간 배당금 지급, 지난 3년 연속 배당금 증가, 지난 3개월간 높은 수익률 달성 등을 꼽아 주요 강점을 강조한다.

출처: 인베스팅프로

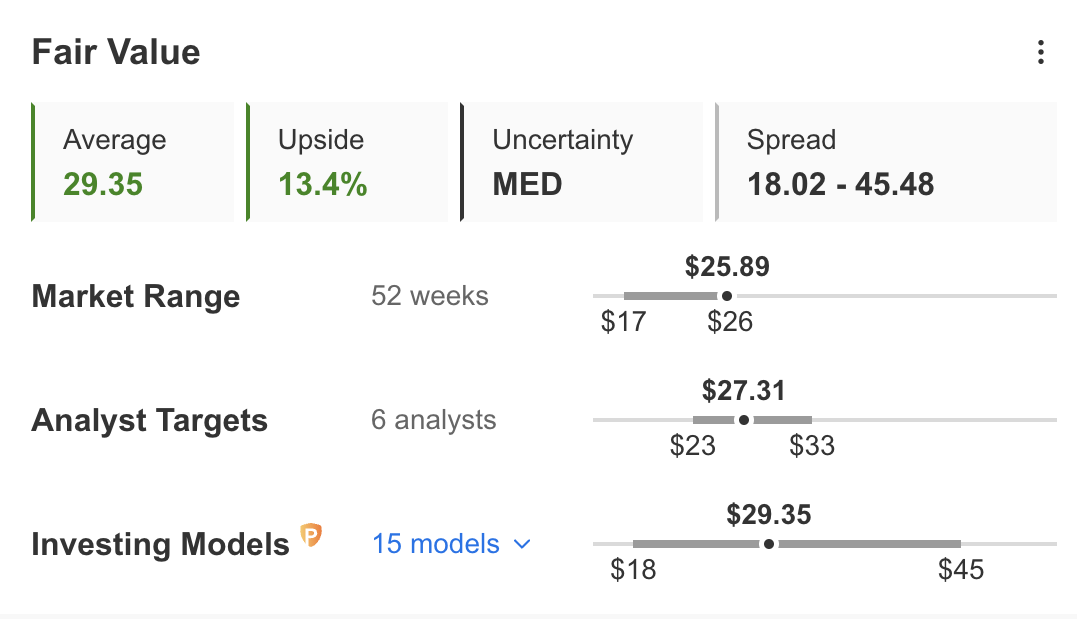

또한, 인베스팅프로의 적정가치 모델에 따르면 게스 주식은 현재 저평가되어 있다. 인베스팅프로 모델은 게스 주가가 13.4% 상승할 것으로 예상하는 반면, 월가 애널리스트들은 약 5.4% 상승할 것으로 예상한다.

***

시장 추세와 트레이딩에 갖는 의미를 인베스팅프로에서 확인해 보세요. 투자 결정 이전에 광범위한 조사가 중요합니다.

인베스팅프로는 시장에서 상당한 상승 가능성이 있는 저평가된 주식에 대한 종합적인 분석을 제공합니다. 투자자들은 정보에 입각한 결정을 내릴 수 있습니다.

인베스팅프로를 구독하고 다시는 강세장을 놓치지 마세요!

이 글의 독자는 인베스팅프로 구독 시 쿠폰 코드 ‘OAPRO1’(1년 구독제) 또는 ‘OAPRO2’(2년 구독제)를 사용해 10% 할인을 받을 수 있습니다.

주: 이 글은 정보 제공 목적으로만 작성되었습니다. 어떤 방식으로든 자산 매수를 장려하거나 투자를 요청, 제안, 추천, 조언, 상담 또는 권유하는 것으로 간주되지 않습니다. 모든 자산은 다양한 관점에서 평가되며 매우 위험하므로 투자 결정 및 관련 위험은 각 투자자의 책임이라는 점을 알려 드립니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지