골드만삭스 "26만 전자·135만 닉스 간다" 삼성전자 ·SK하이닉스 목표가 올려

By Alessandro Bergonzi

(2024년 3월 6일 작성된 영문 기사의 번역본)

- 타이완 반도체 매뉴팩처링(이하 TSMC)는 2023년 글로벌 반도체 업계에서 강자로 부상했다.

- 기술 대기업 엔비디아와 애플의 주요 공급업체인 TSMC는 칩 수요가 급증하는 가운데 고객사 수익이 급증하면서 이득을 얻고 있다.

- 2023년의 뛰어난 실적에 힘입어 TSMC 주가는 상승했지만, 과연 앞으로도 견조한 상승세를 이어갈 수 있을까?

- 2024년에는 AI 기반 주식 선별 도구 프로픽(ProPicks)을 활용해 집에서 편안하게 대혀 펀드처럼 투자해 보자.

2023년 TSMC(NYSE:TSM)는 반도체 수익 측면에서 삼성(KS:005930), 인텔(NASDAQ:INTC)과 같은 경쟁사를 제치고 글로벌 반도체 산업에서 선두를 차지했다.

대만 기업인 TSMC의 주요 고객은 거대 기술 기업 엔비디아(NASDAQ:NVDA), 애플(NASDAQ:AAPL)이다. 이런 거대 기술 기업들의 반도체(칩) 수요 증가로 수익을 창출하면서 TSMC도 그 혜택을 누리는 위치에 있다.

하지만 TSMC는 여기서 멈추지 않는다. 2월에 첫 번째 일본 공장을 설립했다. 한때 최고의 기술 국가였던 일본은 반도체 생산에 50억 달러를 투자하고 TSMC에서 두 번째 반도체 공장을 설립하도록 촉구하고 있다.

TSMC에 따르면 제2공장을 포함한 총 투자액은 200억 달러를 넘어설 것으로 예상된다.

미중 반도체 전쟁의 중심에 선 TSMC

TSMC는 미국과 중국 간 사이 반도체 전쟁의 최전선에 서 있다. TSMC의 성공은 뛰어난 성능뿐만 아니라 두 국가 간 글로벌 경제 경쟁에서 대만이 수행하는 중추적인 지정학적 역할에 있어서 영향도 크다.

기술의 중심인 대만은 중요한 위치를 차지하고 있다. 대만 타이베이 소재 리서치 회사 트렌드포스(TrendForce)에 따르면, 대만은 전 세계 마이크로칩 생산량의 60%를 차지하며, 약 20%의 시장 점유율을 차지하고 있는 삼성이 있는 한국을 능가한다.

2023년에는 이례적으로 TSMC가 경쟁사를 압도했다. 한 해 동안 693억 달러의 놀라운 매출을 달성하여 542억 3천만 달러의 매출을 기록한 인텔과 509억 9천만 달러의 반도체 매출을 기록한 삼성을 크게 뛰어넘었다.

이러한 호실적은 주식시장에서 큰 성공으로 이어져 지난 한 해 동안 TSMC 주가가 50% 이상 상승했다. 3월 6일 기준 시가총액은 6,000억 달러에 육박하고 있다. 출처: 인베스팅프로

출처: 인베스팅프로

TSMC 주가는 계속 오를 수 있을까?

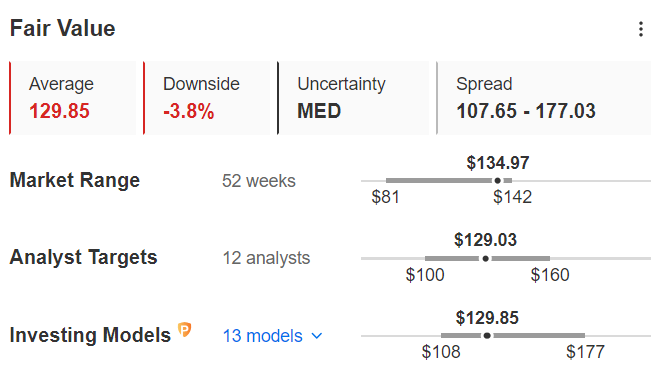

애널리스트 및 밸류에이션 모델에 따르면 TSMC 주식은 현재 수준에서 적정한 것으로 나타났다. 출처: 인베스팅프로

출처: 인베스팅프로

TSMC의 특성에 맞게 13개의 공인 재무 모델을 요약한 인베스팅프로의 적정가치는 129.85달러로 3월 5일 종가 134.97달러보다 3.8% 낮은 수준이다.

또한 인베스팅프로에서 취합한 12명 애널리스트 설문조사 결과에 따르면, 애널리스트들은 약세를 전망하고 있고 목표주가는 129.03달러로 제시했다. 그러나 목표주가 최고치는 160달러로 목표주가 범위가 상당히 넓은 편이라는 데 유의해야 한다.

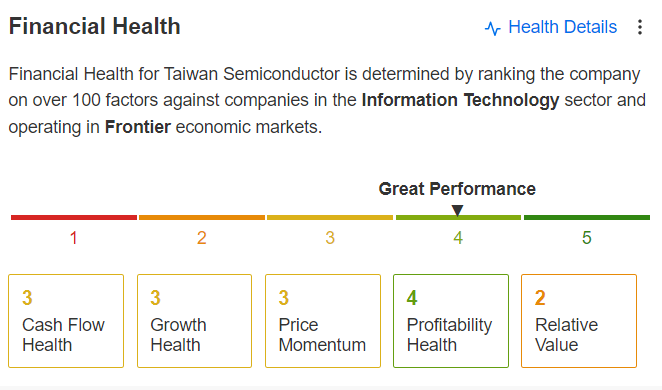

또한 TSMC의 재무건전성 점수는 5점 만점에 4점으로 매우 우수한 수준이라는 점도 고려할 필요가 있다. 출처: 인베스팅프로

출처: 인베스팅프로

TSMC에 대한 프로팁

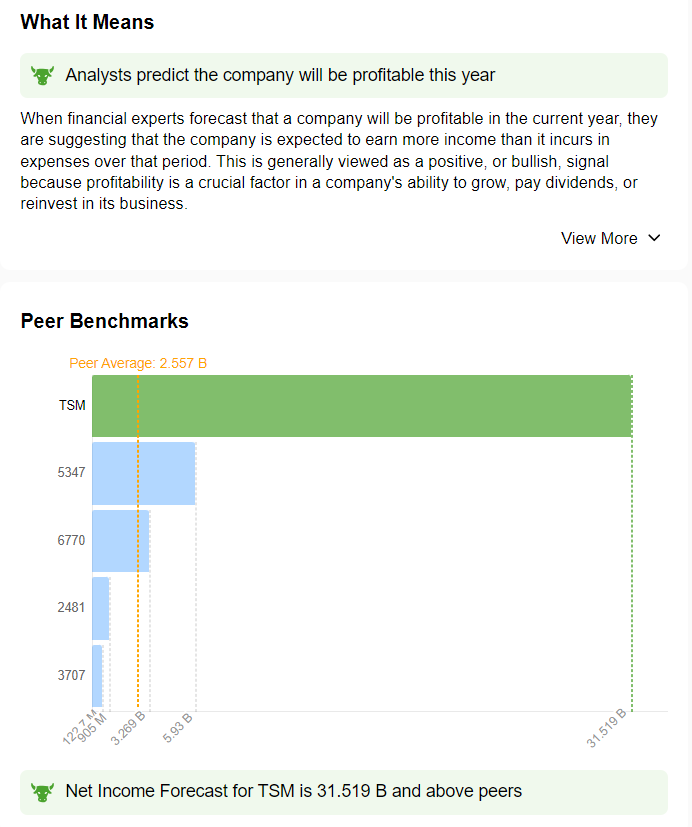

인베스팅프로 프로팁(ProTips)에서 제시하는 TSMC의 강점으로 보자면 올해도 TSMC가 경쟁에서 크게 앞서나갈 것으로 보인다.

성장할 준비된 TSMC

TSMC는 미래 성장에 대해 확신하고 있다. TSMC에서 제시한 2024년 전망은 최소 20%의 매출 증가를 목표로 하고 있다. 1분기 매출 전망치를 기존 예상치인 182억 달러에서 188억 달러로 상향 조정했다.

이러한 성장은 지난 1년간의 전반적인 하락세 이후 매우 중요한 의미를 갖는다. 업계 어려움에도 불구하고 TSMC는 시장 지배력을 유지했다. 또한 TSMC는 연말까지 독일의 첫 번째 시설을 착공할 예정이며, 미국 수요를 충족하기 위한 400억 달러 규모의 애리조나주 프로젝트가 2025년으로 예정되어 있다.

결론

요약하자면, TSMC는 야심 찬 계획과 강력한 성장 기반을 보유하고 있다. 하지만 그렇다고 해서 주요 고객사인 엔비디아의 전철을 밟아 주가가 계속 상승하기에 충분할까?

현재 적정가치 분석에 따르면 주가가 크게 급등할 것으로 보이지는 않는다. 그러나 역학 관계는 빠르게 변할 수 있다.

4월 18일로 예정된 TSMC 2024년 1분기 실적을 주목하면 더 많은 인사이트를 얻을 수 있을 것이다.

***

이 글의 독자들은 주식 전략 및 펀더멘털 분석 플랫폼, 인베스팅프로 연간 구독을 할인된 가격에 이용할 수 있습니다.

쿠폰코드 ‘PRO124’으로 특별 할인을 받고 인베스팅프로를 구독해 보세요!

주: 이 글은 정보 제공 목적으로만 작성되었습니다. 어떤 방식으로든 자산 매수를 장려하거나 투자를 요청, 제안, 추천, 조언, 상담 또는 권유하는 것으로 간주되지 않습니다. 모든 자산은 다양한 관점에서 평가되며 매우 위험하므로 투자 결정 및 관련 위험은 각 투자자의 책임이라는 점을 알려 드립니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지