엔비디아의 듀얼 빈 승부수, HBM4 판 흔들린다

1.지난주 리뷰

주간단위 코스피 1.74%상승. 코스닥 0.93%상승.

국내 공매도 전면금지로 단기 변동성 확대

11월 5일(일) '공매도 전면금지' 발표로 6일(월) 급등(코스피+5.66%/코스닥+7.34%) 후 주 후반 상승폭 되돌림

미국 국채금리 재반등: 파월 매파적코멘트(추가긴축 단행할수 있다는 기존 입장 재확인)

미국 30년 국채 입찰 결과 예상보다 부진한 수요확인(응찰율 2.24배. 2년래 최저수준)

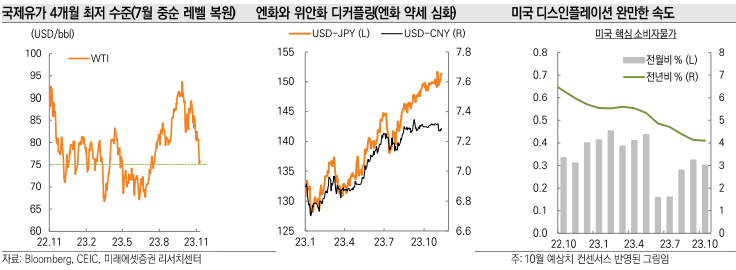

유가는 이스라엘 사태 이전으로 회귀: 전쟁격화에도 중국 경제 지표 부진,미국의 성장 둔화 우려로 시선이동

국내증시는 반도체,전기차 업종간 차별화 심화/게임업종 강세가 특징적(미국채 금리 하락으로 인한 할인률 부담완화)

*주간단위 주요 지표 및 특징종목

미국채 10년물 4.64%(+7bp)/원달러 환율 1,317원(+8원)/WTI 77.17불 -4.15%(3주연속 하락. -13%)

나스닥 +2.37%(9월 중순 이후 최고치)/필반도체 +3.97%(2주간 +11%)/엔비디아 +7.4%/AMD +5.65%/테슬라 -2.41%

SK하이닉스 (KS:000660) +3.74%(주중 올해 신고가)/에코프로비엠 (KQ:247540) +1.3%(주중 고점대비 -37%)/위메이드 (KQ:112040) +40.4%/컴투스홀딩스 (KQ:063080)+44.1%

2.금주 예상 및 투자아이디어

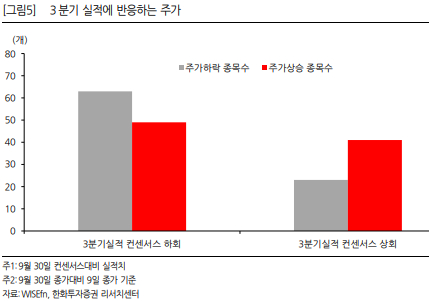

수급(공매도)에서 실적으로 다시 시선 이동

*밸류 상승이 제한되는 국면에서 실적에 집중 필요

연준과 한은발 금리인하 보류가 '상수조건' 이라면 한국증시 PER상승은 제한적

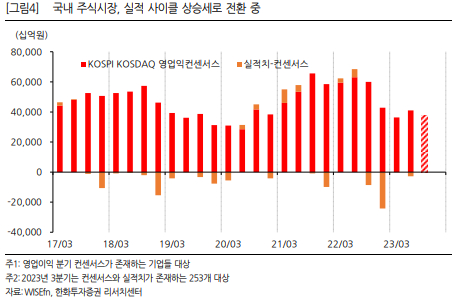

국내 기업실적은 18년 3분기/22년 2분기가 고점. 18년 사이클의 경우 1년 6개월 후 20년 1분기 실적 저점 도달

경기와 기업실적 사이클 상 이번 사이클 저점은 23년 4분기 전후일 가능성

*금주 주요 이벤트

1)무디스, 미국 신용등급전망 하향(안정적->부정적). 미국국채금리 시장에 월요일부터 반영예정

2)17일(금) 미국 셧다운 협상 타결 여부에 따른 변동성 유의:최근 5차례 미국 셧다운 시기에 미국증시는 견조(+0.04%)

3)한미반도체 시간외 급락 이후 회복여부(HBM 주요종목 동일한 흐름), 미국 반도체지수 견조(금요일 +4%)

11월 13일(월): 한국 11월 1일~10일 수출입

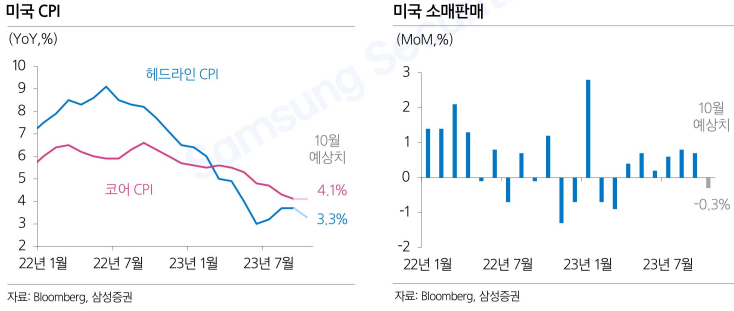

11월 14일(화): 미국 10월 소비자물가지수(CPI) (YOY 4.1%, 헤드라인 3.3%)

11월 15일(수): 미중 정상회담 예정, 10월 미국 소매판매

11월 17일(금): 미국 연방정부 임시예산안 종료

3.신규활용 가능 종목군

3분기 어닝서프라이즈 또는 실적바닥 가능성이 높은 종목군

코스피 기준 공매도비중은 0.6%에 불가/수출회복과 반도체 펀더멘탈 개선이 지수 버팀목

블룸버그, 24년 코스피 전년대비 50% 이익 증가 전망

결국 PER상향보다는 EPS개선이 가능한 종목군에 대한 선택지 마련이 중요

의류(한세실업/영원무역): 4분기부터 미국중심 의류시장 재고비축 사이클 도래로 매출 반등 예상

대만 경쟁사 10월 매출 20%대 증가/에끌라 올해 신고가 경신/마카롯 역사적 신고가 경신

미용의료기기(클래시스/비올): 비수기에도 3분기 어닝서프라이즈 시현(두 기업 모두 분기 최대실적 경신)

24년에도 제품저변 확대(신제품) 및 소모품 매출 주기 도래로 고성장 예상

화장품(코스메카코리아/클리오): 코스메카는 ODM4사 중 유일하게 판가상승 지속(주가신고가 수준에도 PER 11배 수준)

클리오는 컨센 50%상회. 다수 브랜드가 국내/미국/일본에서 성장 이끄는 중

낙폭과대(이마트/코웨이):

코웨이: 3분기 판가인상효과로 호실적 시현(일회성 비용 110억 제외시 어닝서플),

소비 경기둔화에도 실적안정성 유지 예상. 12MF PER 6배

이마트: 3분기 실적 눈높이 하향(부진 예상). 9월 수장 교체 후 구조개선 예상(오프라인 효율화,온라인 수익성 개선)

정치권 주도 의무휴일 제도 개선 가능성(2012년 도입 이후 월2회 일요일 오픈 제한. 개선시 매출증대 기대)

-엑스원은 개인투자자들 편에 서겠습니다. ('MC게보린' 검색)