테슬라, IPO 앞두고 ’xAI 투자금→스페이스X 지분’ 전환

By Calogero Selvaggio

(2023년 11월 6일 작성된 영문 기사의 번역본)

- 워런 버핏의 버크셔 해서웨이는 3분기에 견조한 실적 및 유동성 증가를 발표했다.

- 탄탄한 실적에도 불구하고 워런 버핏은 시장 밸류에이션이 과대평가되어 있다며 신중한 전망을 유지하고 있다.

- 버크셔 해서웨이의 재무건전성은 인상적이지만, 평균 밸류에이션과 공정가치 분석에 따른 35% 상승 여력을 자세히 들여다볼 필요가 있다.

시장 밸류에이션과 기회에 대한 논의를 이어가는 가운데 워런 버핏의 관점에서 볼 때 시장은 여전히 고평가된 것으로 보인다.

시가총액 기준 미국 7위 기업인 버크셔 해서웨이(NYSE:BRKb)(NYSE:BRKa)는 견조한 3분기 실적을 발표했다.

특히 버크셔 해서웨이는 3분기에 유동성이 100억 달러 증가해 총 유동성이 1,570억 달러로 사상 최대치를 기록했다. 이는 애플(NASDAQ:AAPL)의 유동성(1,620억 달러)에 근접한 수치다.

버크셔 해서웨이의 영업이익은 41% 증가한 107억 6천만 달러를 기록했고, 이는 클래스A 주식당 7.4달러 가치가 증가한 것을 의미한다. 이러한 실적은 높은 금리가 유동성에 미치는 영향과 보험 사업에서 얻은 이익 덕분이다.

그러나 투자 및 파생상품에서 손실로 인해 버크셔 해서웨이는 미실현손실이 거의 128억 달러에 달했으며, 클래스A 주식당 8.8달러에 해당하는 손실이었다. 이는 보유하고 있던 애플 주식의 12% 하락으로 인해 발생했던 이전 연도의 28억 달러 손실을 크게 상회한 수치다.

이와는 별도로 버크셔 해서웨이 클래스B의 3분기 주당순이익은 10.22달러로 애널리스트 예상치 4.34달러를 하회했다.

버크셔 해서웨이 분기 매출은 예상치를 상회하는 932억 1천만 달러에 달했다. 또한 3분기에 11억 달러 규모의 자사주매입을 실행했고, 올해 자사주매입 누적 총액은 약 70억 달러에 달했다.

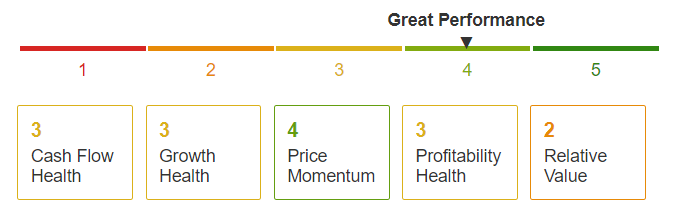

인베스팅프로를 통해 버크셔 해서웨이 클래스A의 재무건전성을 평가할 수 있다. 100개 이상의 요소를 동종 업계 내 다른 기업과 비교해 점수를 매기는 방식이다. 출처: 인베스팅프로

출처: 인베스팅프로

버크셔 해서웨이는 높은 매출총이익률, 높은 수익 품질, 대차대조표보다 높은 유동성, 순이익을 초과하는 잉여현금흐름에서 모든 경쟁사보다 더 나은 성과를 거두면서 재무건전성 5점 만점에 4점을 부여받았다.

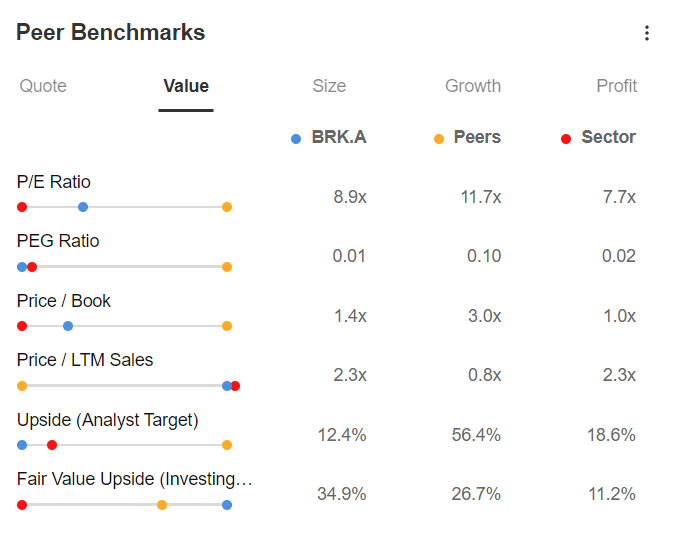

더욱 자세히 살펴보면 시장 및 경쟁사와 비교를 통해 주식의 평균 밸류에이션을 어떻게 파악할 수 있는지 알 수 있을 것이다.

출처: 인베스팅프로

실제로 많이 사용되는 지표를 살펴보면, 버크셔 해서웨이는 현재 매출의 2배 이상 그리고 수익의 8배 이상 가치를 지니고 있음을 알 수 있다.

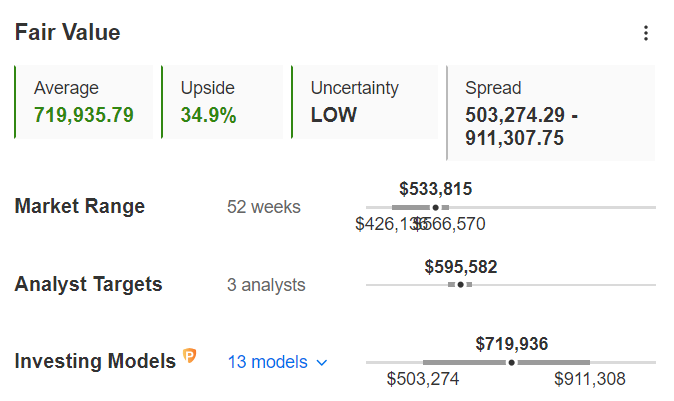

13개 모델을 통해 결정된 목표주가를 의미하는 공정가치는 현재 719.935달러이며 낮은 불확실성 수준에서 35%의 잠재적 상승 여력을 의미한다.

또 다른 중요한 측면은 주기적 변동을 안내하는 스프레드 가격으로서 버크셔 해서웨이는 503,000달러에서 911,000달러 범위 내에 있다.

이러한 범위는 지난 52주 동안 주가 변동, 애널리스트 목표주가, 인베스팅프로 도구에서 도출한 인사이트를 고려해 평균적으로 계산된다.  출처: 인베스팅프로

출처: 인베스팅프로

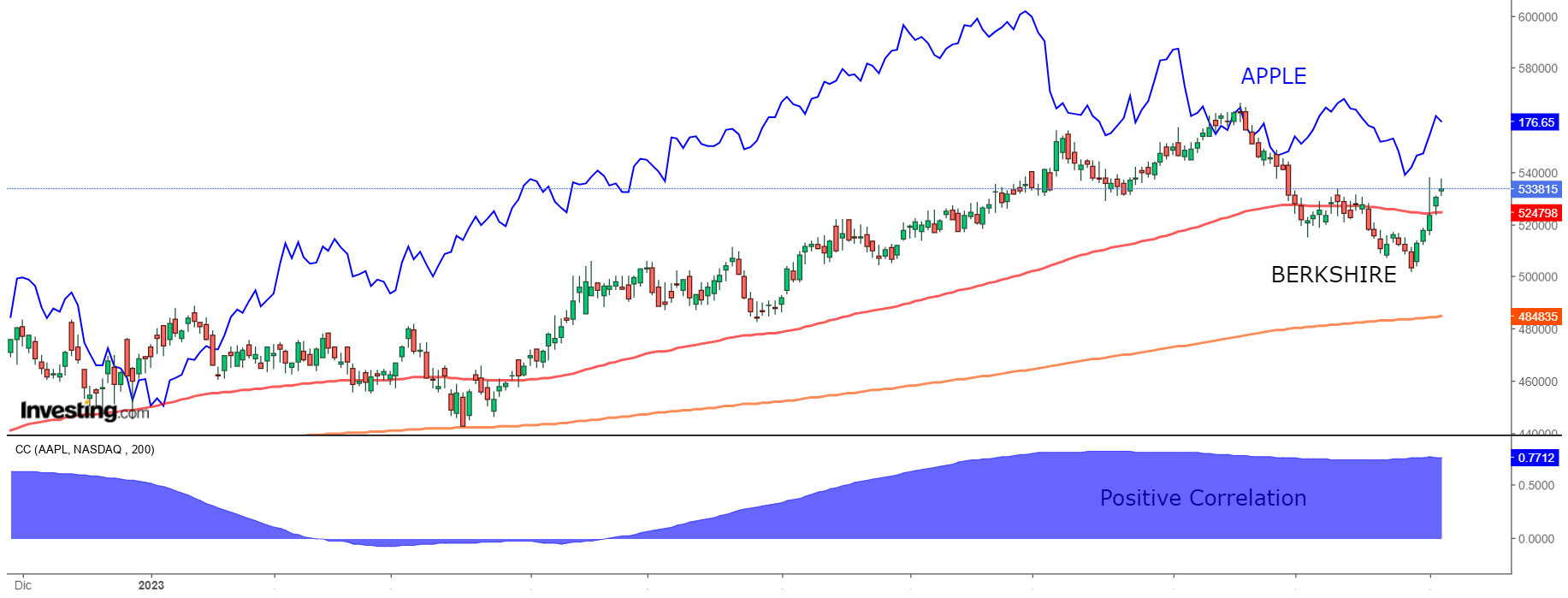

버크셔 해서웨이 주가는 2022년 10월 저점부터 현재까지 30% 이상 상승했으며, 2023년 9월에는 사상 최고치를 경신했다. 또한 버크셔 해서웨이와 애플을 비교해 보면 두 주식은 종종 함께 움직인다는 것을 알 수 있다.

또한 버크셔 해서웨이와 애플을 비교해 보면 두 주식은 종종 함께 움직인다는 것을 알 수 있다.

통계적으로 자산 간 관계를 1에서 -1까지 척도로 측정하는 데 사용되는 상관계수(correlation coefficient)는 1에 가까울 때 강한 양의 상관관계를 나타내는데, 위 차트는 버크셔 해서웨이와 애플이 함께 상승하고 하락하는 경향이 있음을 보여 준다.

***

주: 이 글은 정보 제공 목적으로만 작성되었습니다. 어떤 방식으로든 자산 매수를 장려하거나 투자를 요청, 제안, 추천, 조언, 상담 또는 권유하는 것으로 간주되지 않습니다. 모든 자산은 다양한 관점에서 평가되며 매우 위험하므로 투자 결정 및 관련 위험은 각 투자자의 책임이라는 점을 알려 드립니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지