뉴욕증시, 상승 유지…AI 공포감 진정에 관련 밸류체인 일제히 상승, 25일 엔비디아 실적 발표에 투심 강화 [이완수의 출근길 글로벌마켓 핫이슈]

By Michael Kramer

(2023년 9월 18일 작성된 영문 기사의 번역본)

지난주 미국증시는 하락세를 보였고 금요일에는 지수가 급락했다. 이는 대부분 지난주 초 관찰되었던 지지 흐름이 쿼드러플 위칭(quadruple witching)이 끝난 이후 사라졌기 때문이었다. 또한 지난주 경제지표는 미국경제의 확장이 가속화되고 인플레이션이 여전히 우려된다는 인식을 지속적으로 강화시켜 국채금리, 실질수익률, 달러 지수 강세를 이끌었다.

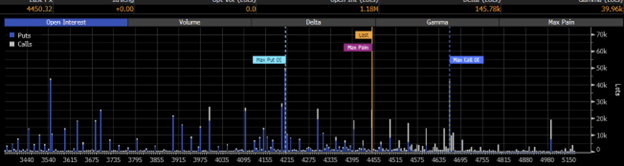

마지막으로, 유가가 계속 급등하면서 인플레이션 압력이 커지고 있어 증시에 부담이 되고 있다. 9월 20일 JPM 칼라(collar) 포지션 만기는 시장에 영향을 줄 수 있는 중요한 옵션 이벤트다. 가장 높은 수준의 미결제약정(open interest) 수준은 4,665포인트, 4,210포인트 그리고 3,550포인트로 영향력이 크지 않을 수 있지만 4,665포인트와 4,210포인트 수준은 특히 시장이 어느 한 방향으로만 움직일 경우 주목할 수 있다.

연준

이번 주에는 연준, 영란은행, 일본은행의 정책결정회의가 열린다. 각각 나름대로의 중요성이 있다. 연준은 이번 주에 금리를 동결하되 경제전망요약(SEP)에서 한 차례 더 금리를 인상할 것이라는 신호를 보낼 것으로 예상된다. 또한 전망치에서는 금리인하를 고려하지 않을 가능성도 있다.

S&P 500 지수

기술적 패턴과 잘 알려진 거시적 요인에 따르면, S&P 500 지수가 4,210포인트까지 하락하는 것이 시장이 선호하는 경로로 보인다.

S&P 500 지수는 한동안 50일 이동평균에서 등락을 거듭하다가 지난 금요일 아래로 움직였다. 10일 지수이동평균도 마찬가지다. 하지만 단기 모멘텀 요인을 넘어서 살펴보고 싶다면 S&P 500 지수는 지난주에 2주 연속 저점을 기록했다.

또한 이번 주에 S&P 500 지수가 단기 상승 추세를 깨뜨리고 4,465포인트 아래로 떨어지면서, 다음 대규모 지지선은 4,430포인트 및 4,420포인트 근처에 위치한다.

문제는 4,430포인트가 하방 돌파되면 더 큰 다이아몬드 반전 패턴이 깨져 6월 이후 복귀를 노렸던 4,200포인트 이하로 떨어질 수 있다는 것이다.

나스닥100 지수

나스닥 100 지수는 다이아몬드 패턴(빨간색 직선)이 비슷하지만 약세 깃발(파란색 직선)과 머리 어깨(검은색 곡선) 패턴이 여전히 형성되고 있다. 나스닥100 지수가 주목해야 할 수준은 바로 15,150포인트로 이 수준이 깨지는 경우, 약세 깃발과 다이아몬드 패턴이 깨지면서 14,670포인트에서 머리 어깨 패턴의 네크라인을 테스트하게 되기 때문이다.

머리 어깨 패턴이 깨진다면 13,330포인트까지 하락할 수도 있다. 다이아몬드 패턴을 시간이 지남에 따라 12,750포인트 부근 원점으로 돌아갈 것을 시사한다.

미 10년물 국채금리

또한 미 10년물 국채금리가 4.33%까지 상승하면서 금리가 거래 범위의 상단 끝으로 다시 상승한 것을 목격했다. 10년물 국채금리는 최근 고점을 훨씬 넘어설 것으로 보인다. 지난 몇 차례 10년물 금리가 이 수준에 도달했을 때 상대강도지수는 약 70이었다. 이번에는 63에 불과하므로 과매수 포지션에 있지 않으며, 저항선인 4.35%를 넘어서면 2007년 이후 보지 못했던 4.7%까지 상승할 수 있음을 시사한다.

미 10년물 국채금리가 마지막으로 4.7%를 기록했던 시기는 2007년 10월로, 당시에는 저항 수준이었다. 만약 10년물이 강세 깃발을 벗어났다면 (이미 벗어난 것으로 보이지만) 곧 상승할 수 있다.

미 30년물 국채금리

미 30년물 국채금리도 마찬가지다. 4.42%에서 저항을 받고 있고 상대강도지수는 64에 불과하다. 따라서 10년물과 마찬가지로 다음 대규모 상승을 할 수 있는 위치에 있으며, 잠재적으로 약 4.8%까지 도달할 수 있다.

미 30년물이 마지막으로 4.8%를 기록한 것은 2011년 2월이었다. 당시에도 4.8%는 저항선으로 작용했다.

미 20년물 국채 ETF (TLT)

미 30년물 국채금리가 상승한다는 것은 iShares 20 Plus Year Treasury Bond ETF(TLT)가 지금 수준에서 하락해 10월 24일 장중 저점 91.85달러로 떨어진다는 의미이기도 하다. TLT가 80달러 후반대로 돌아간다는 의미일 수도 있다.

달러 지수

금리가 상승하면 지난 며칠 동안의 횡보세에서 벗어난 달러 지수가 더욱 강세를 보일 것이다. 달러 지수는 현재 수준에서 상승해 저항선 106을 넘어 계속 상승할 가능성이 있다.

AMD 주가

한편, AMD 주가는 타격을 입었고 하락 삼각형 패턴 내에서 계속 거래되고 있다. AMD는 몇 달 동안 저고점을 형성하고 있으며, 상대강도지수는 모멘텀이 매우 부정적임을 시사한다. AMD는 이제 두 번째로 약 100달러선에서 지지선을 다시 테스트하고 있다.

100달러 지지선이 깨지면 93달러 그리고 82달러까지도 하락할 가능성이 있다.

세일즈포스 주가

세일즈포스(NYSE:CRM) 또한 잠재적인 머리 어깨 패턴에 형성되고 있다. 세일즈포스에 대한 중요한 지지선은 약 206.50달러다.

KB홈 주가

KB홈(NYSE:KBH) 역시 머리 어깨 패턴을 형성하고 있으며, 네크라인은 47.75달러다. 지지선이 무너지면 현재 주가에서 추가 하락이 가능하다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지