[뉴욕증시] 호르무즈 상선 공격에 유가 뛰며 혼조세…다우 0.61%↓

By Gary Tanashian

(2023년 9월 10일 작성된 영문 기사의 번역본)

인플레이션이 사라져가는 가운데 연준은 인플레이션과의 싸움을 계속 하고 있다.

도대체 왜 제롬 파월 의장과 연준은 인플레이션이라는 사라지는 적에 맞서서 계속 싸우고 있을까?

질문에 대한 분명한 대답은 연준이 무(無)에서 얼마나 많은 돈을 창출하고 경제에 투입했는지를 알고 있기 때문이라는 것이다. 통화 팽창을 시행하는 연준과 부양책을 펼치는 정부의 주도에 따라 팬데믹으로 봉쇄되었던 당시에는 경제가 다시 회생하기를 바랐을 뿐이다.

하지만 우리는 아무것도 없는 상황에서 새로운 돈이 만들어지고 일시적으로 성장한 경우 나중에는 원래보다도 남는 것이 없게 된다는 점을 잘 알고 있다.

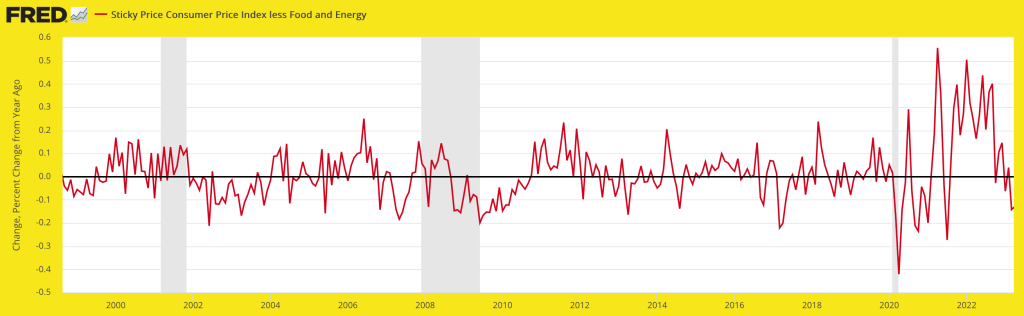

‘경직적’(sticky) 인플레이션마저도 1년 전 대비 하락하고 있지만, 연준은 계속 실체가 없는 인플레이션과 싸우고 있다. 숫자 그대로 보면 극단적인 수준에서 넘어오기 시작한 것이지만, 1년 전과 비교하면 크게 눈에 띄는 변화가 있다. 이러한 물가 둔화는 보통 경기침체(아래 음영 처리)와 큰 차이가 없는 시점과 일치한다.

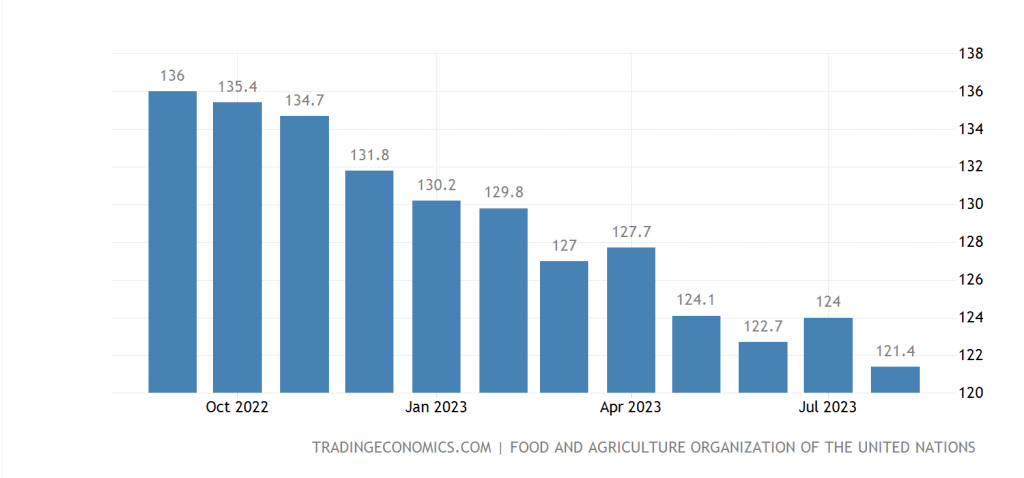

인플레이션에 대한 주요 언론의 과대광고로 인해 현지 식료품점 및/또는 공급망에서 최대한 가격을 인상하지만, 식료품 가격은 전 세계적으로 문제가 되지 않는 것이 확실하다.

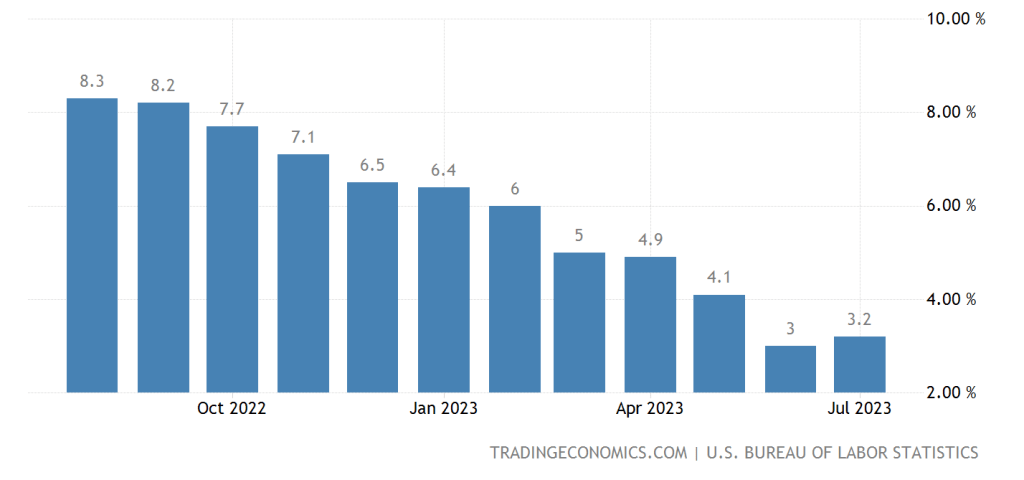

인플레이션율은 2022년 4분기부터 하락 추세 내에서 하락폭이 둔화되었는데, 당시에는 이 부분이 다가오는 주식시장 랠리의 근거 중 하나로 손꼽혔다.

그런데 7월에는 왜 인플레이션이 상승했을까? ‘CRB 원자재 지수’를 주도하는 유가가 7월에 큰 폭으로 올랐기 때문이다. 그렇다면 이것은 인플레이션일까, 아니면 절박한 OPEC+의 가격담합 결과일까? 필자는 후자라고 생각한다.

그렇다면 연준의 정책을 이끄는 동인은 무엇일까? 실제로 연준은 시장을 조작하는 OPEC과 같은 예외적인 이슈를 쫓고 있을 수도 있을까? 그럴 가능성은 낮다. OPEC의 조작으로 인해 미국인들은 더 부유하다고 느끼기보다는 재정적으로 더 큰 스트레스를 받을 수 있다.

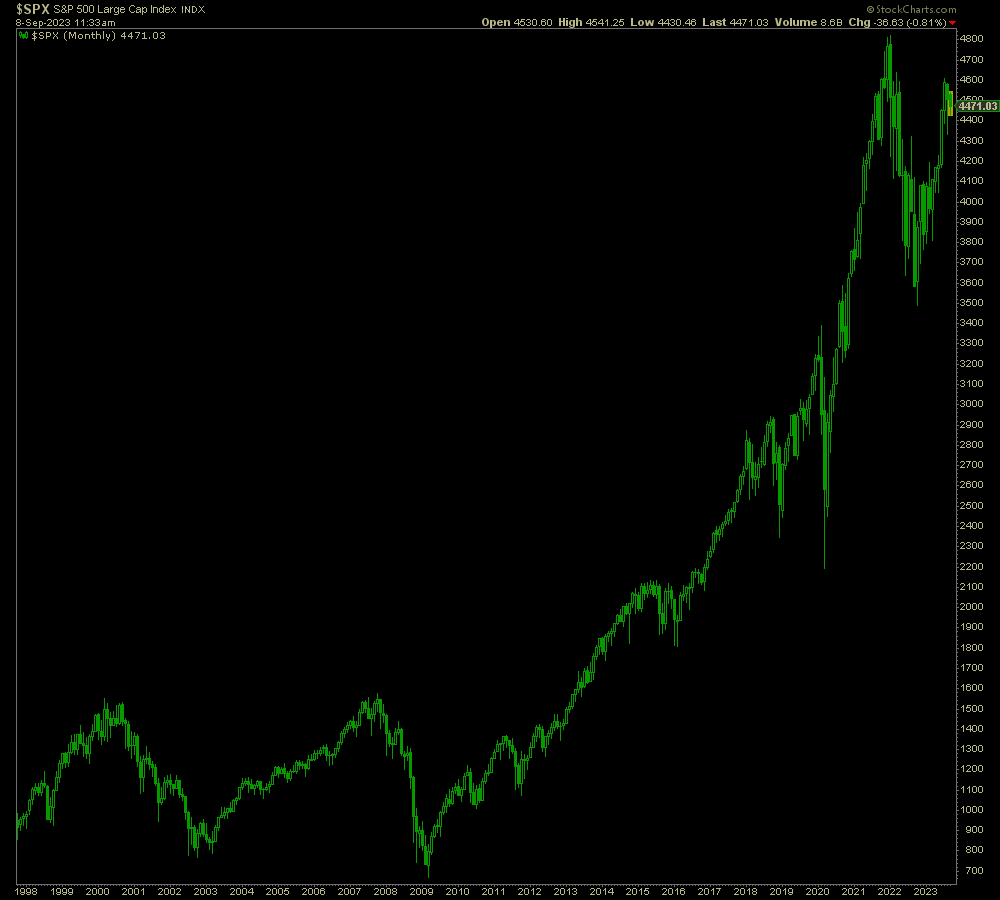

지난 수년 동안 연준이 스스로 만들어내고 유지한 바로 그 주식시장은 거품일까? 지금까지는 주식시장 덕분에 미국인들은 상대적으로 부유하다고 느끼거나 많은 사람들이 빈곤하다고 느끼지 않았지만, 연준은 이 부풀려진 상황 속에서 극단적인 절제를 보고 싶을 수도 있다.

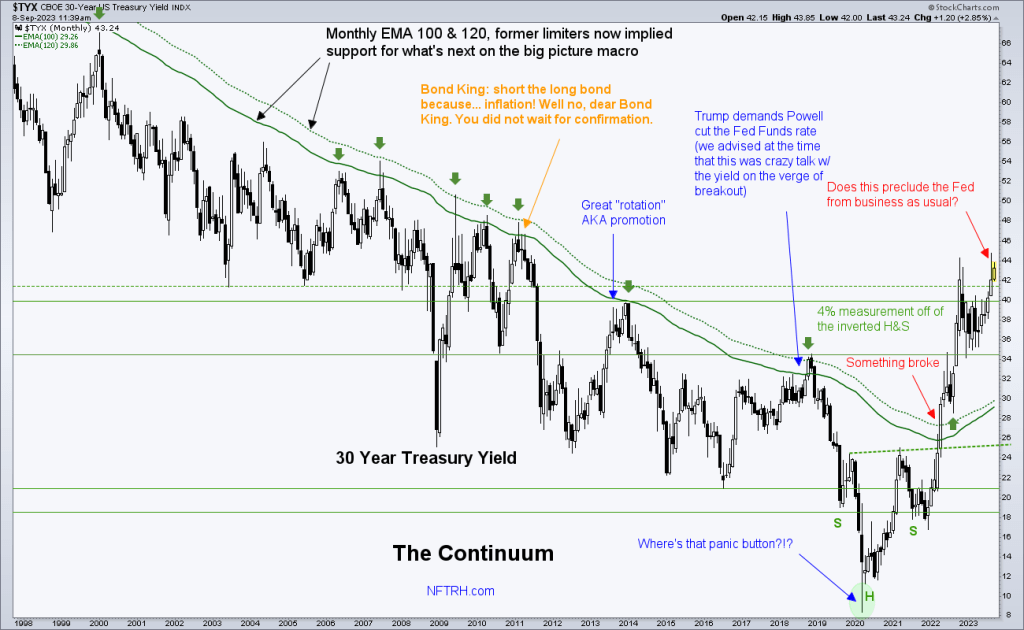

주식시장은 이전 인플레이션 정책의 주요 수혜자였다. 연준은 2002년, 2008년, 2020년에 총시장조작(Total Market Manipulation)으로도 알려진 현대통화이론(Modern Monetary Theory)의 다양한 수단을 통해 말 그대로 강세장을 찍어냈다고 말할 수 있다. 그렇다면 채권시장은 어떨까? 아마 채권시장이 향후 연준을 심각하게 제한하는 포화점이 될 수도 있다.

그렇다면 채권시장은 어떨까? 아마 채권시장이 향후 연준을 심각하게 제한하는 포화점이 될 수도 있다.

아마도 연준은 채권시장에 주로 반응하는 것일 수도 있다. 금융 관리자로서 명성을 되찾으려고 하는 것이다. 물론 지난 수십년 동안 연준의 행보에 주의를 기울여온 사람들은 연준의 명성이 그닥 좋지 않다는 점도 알고 있다.

연준은 채권시장의 디플레이션 신호에 따라 통화를 공급함으로써 자산 강세장을 찍어내면서 금융 시스템과 경제에서 피를 빨아들였다. 하지만 이제 채권시장은 연준의 필요와는 다르게 움직이고 있다.

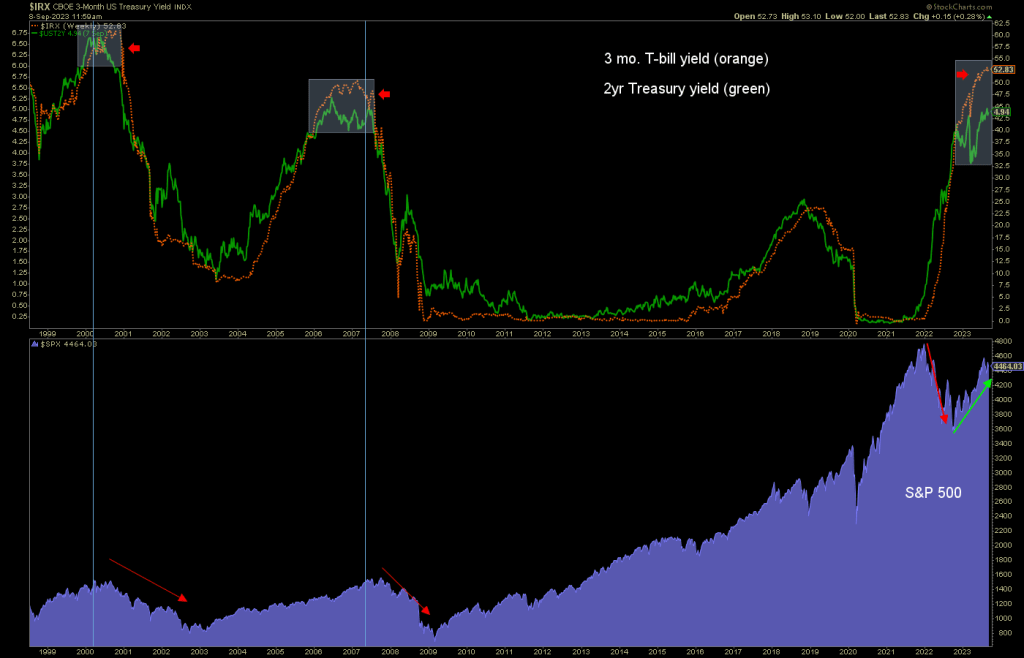

한편 미 2년물 국채금리는 연준을 계속 매파적으로 이끌고 있다. 지금의 장단기 국채금리 역전이 역사적으로 그랬던 것처럼 약세장으로 곧 이어질 수 있음에도 불구하고 그렇다.

미국 정부는 다음 대선을 위해 도로, 교량 및 기타 모든 종류의 이해관계에 대한 부채를 지출하고 있다. 이것은 재정정책이며 새로운 부채를 창출해 추진되는 경우 연준의 통화정책을 통한 인플레이션과 전혀 다르지 않다. 그렇다면 연준은 이러한 정부 조치에 맞서 싸우고 있을까? 어느 정도는 그럴 것이라고 생각한다.

하지만 결론은 금융시장이 어떤 이유에서든 어느 정도는 연준에 매파적인 태도를 강요했다는 것이다. 연준이 초기에 인플레이션 문제를 얼마나 완강하게 부정했는지를 기억해 보자. 당시에 연준은 인플레이션이 그저 “일시적”이라고 외치고 또 외쳤다. 연준의 매파적 태도는 무언가가 망가질 때까지 바뀌지 않을 수도 있다.

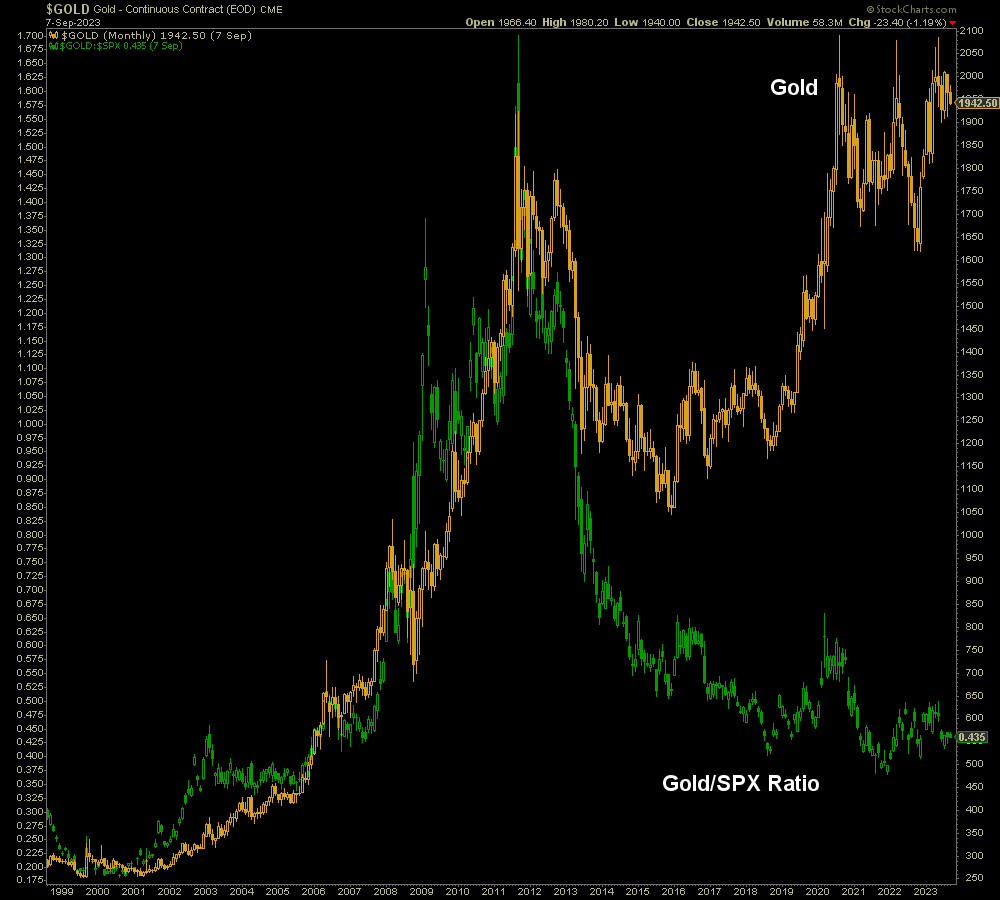

한편, 인플레이션 후원자인 연준의 역할이 제한적인 상황에서 약세장이 도래하면 폭락한 금/S&P 500 비율은 어떻게 될까? 금이 사상 최고치에 가까우니 취약할까? 아마도 변동성이 큰 2020년 이후에는 어느 정도 그럴 수 있지만, 미 10년물-2년물 국채금리 곡선은 이미 바닥을 찌고 상승세로 돌아서고 있다. 국채금리 곡선이 가파르게 상승하는 것은 일반적으로 호황/불황(boom/bust) 사이클 중 “불황” 쪽에 해당한다.

지난 20여 년간 가장 치열하게 겪었던 파괴적이고 인플레이션이 오르며 거품이 형성되는 환경으로부터 상대적으로 자유로워질 수 있는 앞으로 상황에서는 금을 소중히 여길 이유가 많을 것이다.

결국, 금은 안티 버블(anti-bubble) 자산이다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지