1.지난주 리뷰

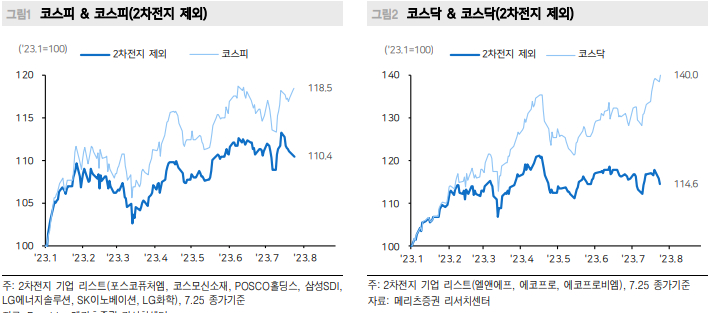

주간단위 코스피 0.06%하락. 코스닥 2.23%하락.

대외변수보다 국내 수급영향력 지속

주요국 통화정책회의 소화와며 긴축사이클 종료 기대감 유지

미국 FOMC회의: 25bp금리인상 및 데이터 디펜던트 강조

ECB 통화정책회의: 25bp 금리인상 및 완화적인 성명서 발표(9월 동결 가능성)

BOJ 통화정책회의 :수익률곡선관리(YCC) 정책범위 완화 예고에 일본 국채금리 상승

미국 GDP 호조 (확정 +2.4%,예상 +1.8%)/6월 PCE물가 +3%(4월 +4.4%/5월 +3.8%. 21년 10월이래 최저상승률)

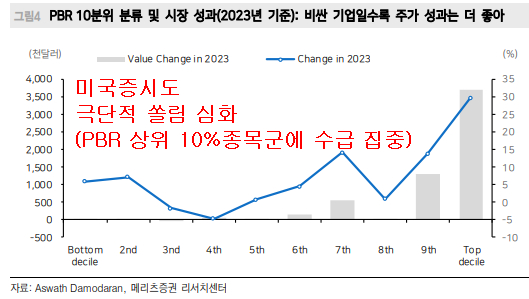

국내증시는 대외변수와 무관하게 2차전지 밸류체인과 대표주들 중심으로 극단적인 변동성 확대 및 거래대금 분출

(7월 26일(수):코스피 거래대금 36조원(2년반래 최대)/코스닥 거래대금 26.2조(역대 최대)

*주간단위 특징 업종 및 종목(차별화 및 급격한 변동성 장세)

상해 +3.4%/나스닥 +2.0%/홍콩 +4.4%/WTI 주간단위 +4.55%(5주 연속 상승. +16.51%)

SK하이닉스 (KS:000660) +11.21%/마이크론 테크놀로지 (NASDAQ:MU) +8.5%/주성엔지니어링 (KQ:036930) +32.34%/에코프로 (KQ:086520) -3.41%/에코프로비엠 (KQ:247540) +8.23%/포홀 +12.3%

애플 (NASDAQ:AAPL) +2.0%/마이크론 +8.5%/메타 +10.61%

2.금주 예상 및 투자아이디어

변동성 확대에도 상승추세 유지 기대

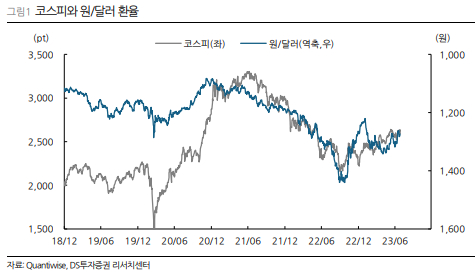

지나친 수급 쏠림으로 인한 변동성 확대에도 환율시장은 안정적(원화 가치 강세 유지)

연준의 추가 금리인상 이후에도 해외시장 변동성 제한적(매크로 이벤트 민감도 경감)

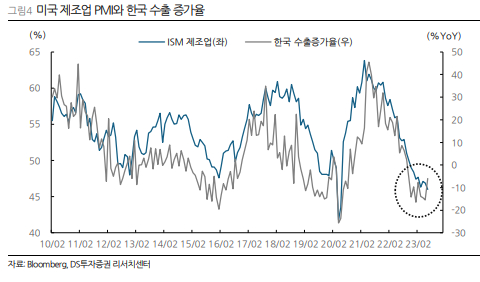

제조업 지표 개선시 쏠림 완화 기대(제조업 주진 국면에서 성장주 쏠림 강화)

주간단위 외국인 2.3조 매도(작년말 이후 최대 매도)했으나 포스코홀딩스 2.9조 매도(포스코 (KS:005490) 제외시 순매수)

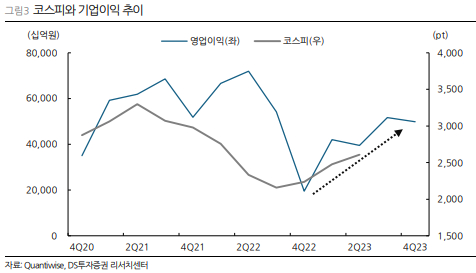

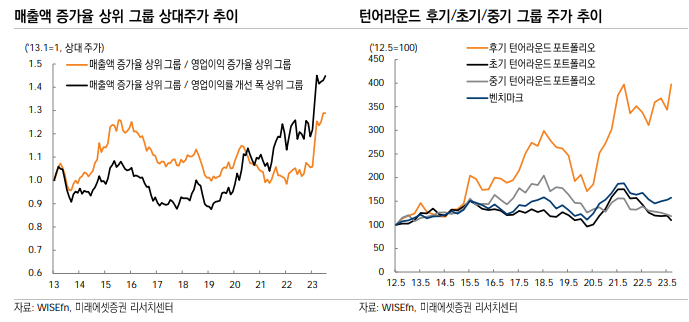

국내 기업이익 개선은 현재진행형

(자동차,은행,기계,엔터테인먼트는 실적고공행진 지속/반도체,조선 등은 턴어라운드 시그널(분기 개선))

*반도체 섹터내 온기 확산(HBM관련주 중심)/자동차(부품주 중심으로 차별적 실적과 밸류 상향 기대)

의료AI 메가트렌드 가능성(비만,당뇨/AI진단 및 신약개발)/조선주(슈퍼사이클 초입)/2차전지(장비,리튬,대형주 숏스퀴즈)

기계(수출데이터 고공행진 중인 변압기,굴삭기)/화장품(ODM 중심 호실적 기대)

8월 1일(화): 미국 ISM제조업지수

8월 2일(수): 엘앤에프 (KQ:066970),에스엠 (KQ:041510) 실적발표, 폴란드 대통령 방한(방산 수주 기대감)

8월 3일(목): 미국 애플,아마존 (NASDAQ:AMZN) 실적발표

3.신규활용 가능 종목군

하반기가 더 기대되는 2분기 어닝서프라이즈 종목군

해성디에스 (KS:195870): 2분기 영업이익 357억(예상치:302억) 24년 기준 PER 9.27배(최근 상승에도 기판주중 가장 저렴한 밸류)

이익률 22년 3분기 25.6%(분기 최대)->23년 1분기 16.2%->23년 2분기 19.9%(분기실적 저점통과 확실시)

패키지기판내 DDR5매출 비중 확대와 원재료가격 안정세로 상반기보다 개선된 하반기 기대

LX하우시스 (KS:108670): 2분기 영업이익 494억원(예상치:181억)

원재료,물류비 안정화로 수익성 개선(건축자재부문 OPM +3.6%),자동차/필름사업부 2개 분기 연속 흑자

국내 주택매매 거래 감소를 고가단열재 판매증대 및 북미중심 수출로 수익성 개선으로 실적성장 지속기대

효성중공업 (KS:298040): 2분기 영업이익 857억(예상치:438억), 24년 추정치 PER 6.8배

기존 저평가 요인이었던 건설부문이 원가부담을 도급금액 증액으로 극복(마진율 7.1% 달성)

중공업부문(전력기기 중심) 고마진 수주잔고가 본격적 매출 인식.

북미,유럽,중동 수주 견조 및 중국,인도 법인 생산성 제고 등 수출시장 다변화.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

[7월 31일 주간전략] 변동성 확대에도 상승추세 유지 기대(하반기가 더 기대되는 2분기 어닝서프라이즈 종목군)

최신 의견

다음 기사가 로딩 중입니다...

앱 다운로드하기

리스크 고지: 금융 상품 및/또는 가상화폐 거래는 투자액의 일부 또는 전체를 상실할 수 있는 높은 리스크를 동반하며, 모든 투자자에게 적합하지 않을 수 있습니다. 가상화폐 가격은 변동성이 극단적으로 높고 금융, 규제 또는 정치적 이벤트 등 외부 요인의 영향을 받을 수 있습니다. 특히 마진 거래로 인해 금융 리스크가 높아질 수 있습니다.

금융 상품 또는 가상화폐 거래를 시작하기에 앞서 금융시장 거래와 관련된 리스크 및 비용에 대해 완전히 숙지하고, 자신의 투자 목표, 경험 수준, 위험성향을 신중하게 고려하며, 필요한 경우 전문가의 조언을 구해야 합니다.

Fusion Media는 본 웹사이트에서 제공되는 데이터가 반드시 정확하거나 실시간이 아닐 수 있다는 점을 다시 한 번 알려 드립니다. 본 웹사이트의 데이터 및 가격은 시장이나 거래소가 아닌 투자전문기관으로부터 제공받을 수도 있으므로, 가격이 정확하지 않고 시장의 실제 가격과 다를 수 있습니다. 즉, 가격은 지표일 뿐이며 거래 목적에 적합하지 않을 수도 있습니다. Fusion Media 및 본 웹사이트 데이터 제공자는 웹사이트상 정보에 의존한 거래에서 발생한 손실 또는 피해에 대해 어떠한 법적 책임도 지지 않습니다.

Fusion Media 및/또는 데이터 제공자의 명시적 사전 서면 허가 없이 본 웹사이트에 기재된 데이터를 사용, 저장, 복제, 표시, 수정, 송신 또는 배포하는 것은 금지되어 있습니다. 모든 지적재산권은 본 웹사이트에 기재된 데이터의 제공자 및/또는 거래소에 있습니다.

Fusion Media는 본 웹사이트에 표시되는 광고 또는 광고주와 사용자 간의 상호작용에 기반해 광고주로부터 보상을 받을 수 있습니다. 본 리스크 고지의 원문은 영어로 작성되었으므로 영어 원문과 한국어 번역문에 차이가 있는 경우 영어 원문을 우선으로 합니다.

금융 상품 또는 가상화폐 거래를 시작하기에 앞서 금융시장 거래와 관련된 리스크 및 비용에 대해 완전히 숙지하고, 자신의 투자 목표, 경험 수준, 위험성향을 신중하게 고려하며, 필요한 경우 전문가의 조언을 구해야 합니다.

Fusion Media는 본 웹사이트에서 제공되는 데이터가 반드시 정확하거나 실시간이 아닐 수 있다는 점을 다시 한 번 알려 드립니다. 본 웹사이트의 데이터 및 가격은 시장이나 거래소가 아닌 투자전문기관으로부터 제공받을 수도 있으므로, 가격이 정확하지 않고 시장의 실제 가격과 다를 수 있습니다. 즉, 가격은 지표일 뿐이며 거래 목적에 적합하지 않을 수도 있습니다. Fusion Media 및 본 웹사이트 데이터 제공자는 웹사이트상 정보에 의존한 거래에서 발생한 손실 또는 피해에 대해 어떠한 법적 책임도 지지 않습니다.

Fusion Media 및/또는 데이터 제공자의 명시적 사전 서면 허가 없이 본 웹사이트에 기재된 데이터를 사용, 저장, 복제, 표시, 수정, 송신 또는 배포하는 것은 금지되어 있습니다. 모든 지적재산권은 본 웹사이트에 기재된 데이터의 제공자 및/또는 거래소에 있습니다.

Fusion Media는 본 웹사이트에 표시되는 광고 또는 광고주와 사용자 간의 상호작용에 기반해 광고주로부터 보상을 받을 수 있습니다. 본 리스크 고지의 원문은 영어로 작성되었으므로 영어 원문과 한국어 번역문에 차이가 있는 경우 영어 원문을 우선으로 합니다.

© 2007-2025 - Fusion Media Limited. 판권소유