뉴욕증시, 상승 유지…AI 공포감 진정에 관련 밸류체인 일제히 상승, 25일 엔비디아 실적 발표에 투심 강화 [이완수의 출근길 글로벌마켓 핫이슈]

- 금일 달러/원(Spot) 예상: 1,310.00~1,321.00

- NDF 종호가: 1,315.80/1,316.20(-6.60)

전일 국내 동향 : CPI 경계 속 좁은 박스권 내에서 횡보하며 강보합 마감

1,324.6원 출발한 환율은 양방향 움직임을 모두 소화 후 강보합. 오전 중 네고물량 등에 상단 저항을 느낀 환율은 하락세를 보이며 1,320원 초반 구간까지 내려왔으나 점심무렵 위안화 약세에 힘입어 재반등. 오후 역시 CPI 경계와 외인 국내증시 이탈에 상승추이를 연장했지만 속도는 제한. 장 막판 역시 여전히 횡보세를 연출하며 전일대비 0.9원 오른 1,324.8원 장 마감.

전일 해외 동향 : 4월 CPI가 시사한 인플레이션 안정화와 달러 하락

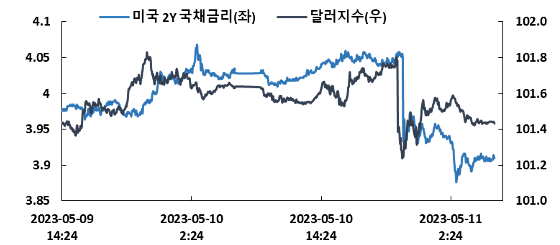

달러화는 4월 물가지표 기반 긴축 경계가 완화되고 국채금리 급락세를 반영해 하락 마감.

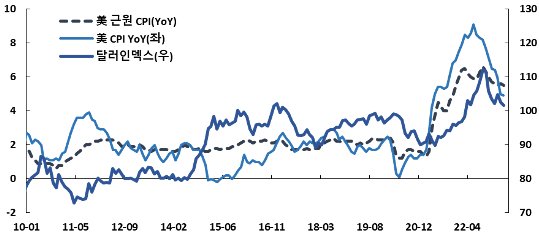

미국 4월 헤드라인, 근원 CPI는 전년대비 각 4.9%, 5.5%를 기록해 예상(5.0%, 5.5%)과 부합하거나 소폭 하락했고 전월대비 헤드라인, 근원 CPI는 0.4% 기록. 에너지 부문은 천연가스 등 여타 구성요소는 모두 하락했음에도 가솔린(+3.0%)이 상승을 이끌었고 주거비 역시 +0.4% 상승세(임대 +0.6%, OER +0.5%)를 연장. 중고차 가격 또한 +4.4%의 강세를 보여 상승세에 기여.

CPI 발표 후 긴축 경계감이 완화되어 미 2년물 국채금리는 11.2bp 급락했고 FedWatch 상의 6월 금리인상 가능성은 기존 21%대에서 1%대로 하향. 예상치 수준에 부합한 것 뿐 아니라 소수 상승재료를 제외한 나머지 부문의 둔화세가 확인되었기 때문. 최근 연준이 주목하는 슈퍼코어CPI(근원 서비스 CPI에서 주거비 제외) 역시 전일대비 1.26% 기록해 전월(1.4%)대비 하락.

한편 유로화는 독일 4월 CPI가 전년, 전월비 각 7.2%, 0.4% 기록해 예상치와 부합했으나 ECB의 긴축기조가 FED보다 강할 것이란 전망 속 강세를 보임. 엔화는 미-일 금리차가 크게 축소되자 134엔 수준까지 강세를 보였으며 위안화는 파키스탄이 러시아와의 원유공급 거래에서 위안화로 결제하는 장기계약을 추진한다는 소식에도 중국 경기 회복 기대 후퇴 기반 약세흐름 연장.

금일 전망 : CPI를 통한 인플레이션 우려 안정과 위험선호 기반 하락

금일 달러/원은 4월 미국 CPI가 촉발한 물가 안정 기대와 위험선호 기반 1,310원 복귀 흐름 연출 전망. 이번 CPI에 상승압력을 제공한 주거비와 중고차는 각 항목의 선행지수(Zillow rent Index, 맨하임 지수)들의 하락을 쫓아 향후 안정화 될 것이라 기대 중. 이에 시장은 오히려 주거비, 렌트 등을 제외한 나머지 항목들이 안정화 되었다는 것에 더욱 의미를 두고 있는 상황. 파월 의장이 강조하고 있는 슈퍼코어 CPI 역시도 전월대비 하락했다는 점은 시장 내 물가안정 기대를 가열. 이에 6월 금리동결에 대한 베팅이 전일 진행되었으며 2년물 국채금리 급락이라는 결과가 나타남. 해당 분위기는 금일에도 연장되어 장 초 롱스탑 물량이 유입되고, 기술주 벨류에이션 부담 완화에 따른 국내증시 상승세가 연출될 개연성 존재. 또한 수출업체가 고점매도 형식으로 네고물량을 출회할 경우 환율 낙폭을 심화될 예정. 이에 1,310원 중반 구간 복귀 가능하다 전망.

다만, 금주 초 확인되었듯 1,310원 구간에서는 결제수요가 상대적 우위를 보이는 구간. 이에 수입업체의 결제수요가 하단을 지지하며 낙폭을 일부 제한할 수 있음. 또한 미중 갈등을 넘어 EU와도 갈등을 보이는 중국 영향에 위안화가 부진하다는 점 역시 원화 강세 모멘텀을 일부 둔화 가능.