배당+이자소득 연 2000만원 ’분리과세’ 시행…최대 45%→ 30%

By Christine Short

(2023년 4월 26일 작성된 영문 기사의 번역본)

- 2023년에는 다시 한 번 가치주가 시장수익률을 상회할 것이라는 초기 예측에도 불구하고 성장주가 계속 시장을 주도하고 있다.

- 1분기 실적 발표 시즌이 순조로운 출발을 보이고 있으며 모든 시선은 메가캡 기술기업에 쏠리고 있다.

- 시장의 다음 움직임에 대한 단서를 제공할 에너지 및 금융 섹터 기업 3곳의 이례적인 실적 발표일을 확인해 보자.

올해 들어 월가는 은행주와 경기순환주를 매수하는 데 집중했다. 2000년 이후 “성장주” 대비 “가치주”가 최고의 성과를 보인 이후 “가치주” 선호가 본격화되었다. 시장이 늘 그렇듯 예상은 뒤집혔다. 장기 성장주들이 인상적인 상승으로 한 해를 시작했다. 하지만 많은 사람들은 2022년에 크게 하락한 종목에 의해 랠리가 지지되고 있기 때문에 과연 랠리가 지속될 수 있을지 의문을 제기했다.

그러자 메가캡 기술 기업들이 구조에 나섰다. 애플(NASDAQ:AAPL), 마이크로소프트(NASDAQ:MSFT), 알파벳(NASDAQ:GOOGL), 아마존(NASDAQ:AMZN), 테슬라(NASDAQ:TSLA), 엔비디아(NASDAQ:NVDA) 등 지수에서 큰 비중을 차지하는 종목들이 급등하면서 S&P 500 시가총액에 수조 달러가 더해졌다.

이른바 “FANG” 종목들이 1분기 실적을 발표하는 시기에 접어들었는데 성장주는 계속 가치주를 앞설 수 있을까? 아니면 금융과 에너지 섹터 종목들이 반등할까? 이것은 아마 강세론자들이 바라는 일이다. 섹터 로테이션은 강세 교차흐름으로 간주되기 때문에 작년 대부분 기간 동안 S&P 500 지수 수익률을 앞섰던 종목으로 바톤이 넘어가게 되면 환영할 것이다.

변동성 앞서가기

월스트리트 호라이즌(Wall Street Horizon)은 전 세계 약 1만개 기업에서 40개 이상의 기업 이벤트 유형을 추적한다. 트레이더와 포트폴리오 매니저들은 섹터 전반 그리고 개별 기업에서 일어나는 핵심적인 이벤트를 놓치기가 쉬우므로, 시장 참여자들이 바쁜 일정 속에서 리스크를 미리 파악하고 더 잘 관리할 수 있도록 지원한다.

원유업계 M&A 진행 중?

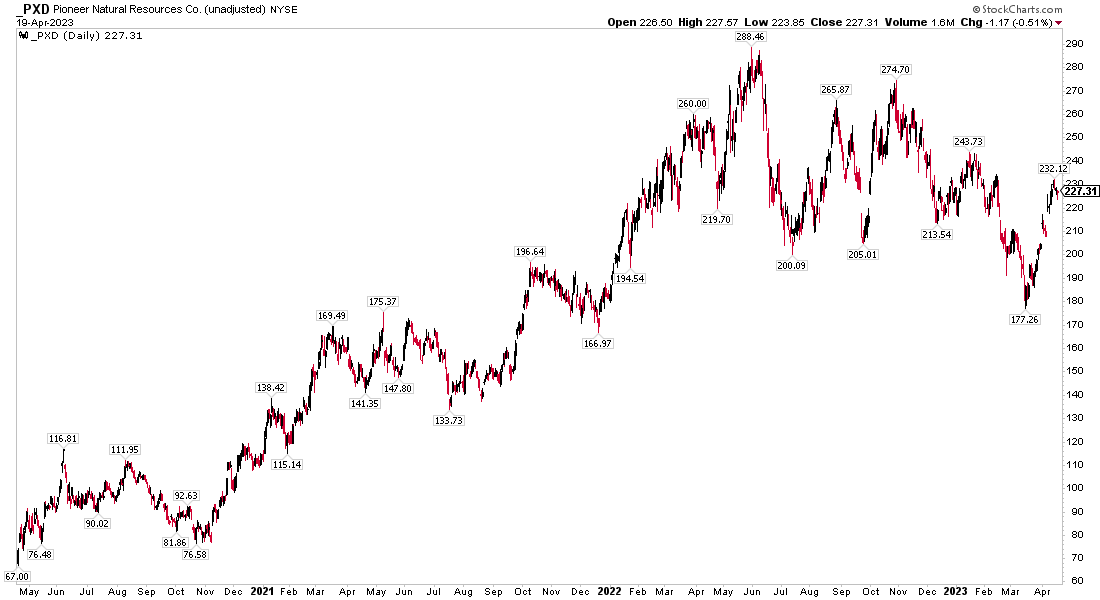

가장 먼저 필자의 레이더에 포착된 기업은 최근 인수합병 소문의 중심에 있는 기업이다. 지난 4월 7일 월스트리트저널은 파이오니어 내추럴 리소시스(NYSE:PXD)가 업계 선두 기업인 엑슨모빌(NYSE:XOM)의 인수 대상이 될 수 있다고 보도했다. 다음 거래일에 파이오니어 주가는 급등했고 원유 및 천연가스 틈새 시장은 횡보세를 보였다. 작년 6월에 130달러에 육박하던 유가가 현재 80달러 수준으로 하락하면서 시장 균형이 어느 정도 잡힌 듯하다.

파이오니어 내추럴 리소시스가 이례적으로 실적 발표일을 4월 26일로 앞당기고, 다음 날 오전에 컨퍼런스 콜을 개최한 점에서 인수합병 소식에 대한 단서를 찾을 수 있을 것이다. 또한 파이오니어는 5월 25일에 연례 주주총회를 개최할 예정이다. 파이오니어의 이번 1분기 실적 발표일의 Z-점수는 -4.48로서 흔치 않게 앞당겨졌음을 의미한다. 4월 26일에 공개될 이례적이고 잠재적으로 긍정적인 뉴스에 주목해 보자.

지난 3월 유가가 60달러 아래로 하락한 이후 파이오니어의 주가는 반등했다. 시가총액 530억 달러 규모의 탐사 및 생산 업체인 파이오니어의 주가는 지난 몇 주 동안 높은 모멘텀을 보였지만, 작년 2분기 사상 최고치에 대비해서는 크게 낮은 상태다.

파이오니어 내추럴 리소시스의 3년간 주가 추이: 인수설로 인한 주가 급등

출처: Stockcharts.com

하트포드 파이낸셜: 예비 실적 보고서의 약세

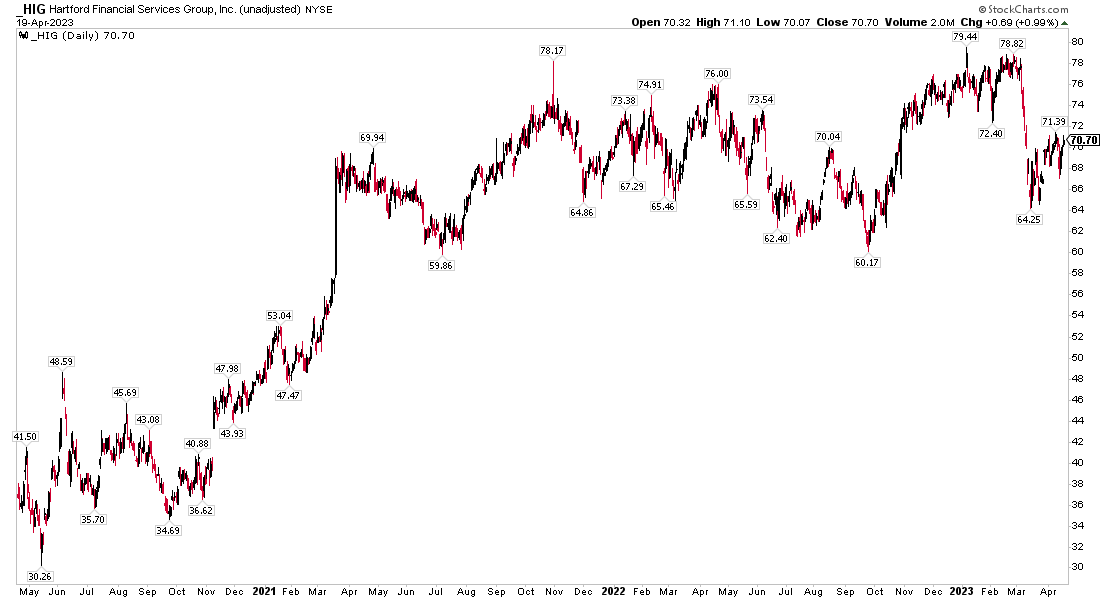

이제 금융 섹터를 들여다보다. 지난 4월 13일에 대형 보험사 하트포드 파이낸셜 서비스 그룹(NYSE:HIG)에 대한 실망스러운 수치가 발표되었다. 4월 27일 1분기 실적 발표를 앞둔 시점의 예비 실적 보고서를 발표한 것이다. 주가는 발표 즉시 3% 하락했다.

원인은 무엇이었을까? 최근 실적을 발표한 트래블러스(NYSE:TRV)처럼 지난겨울 미국 동부 및 서부 해안을 덮친 수많은 폭풍으로 인해 하트포드 파이낸셜에는 엄청난 손실이 발생했다. 그러나 하트포드 파이낸셜 측은 자사주매입으로 인한 것이라고 발했다. 아마 경영진은 단순하게 나쁜 소식을 없애고 싶었을 수도 있다. 하지만 실망스러운 내용의 사전 실적 발표는 긍정적인 일은 아니며, 더 안 좋은 실제 분기 실적에 대한 전조일 수도 있다. 가치 투자자들은 하트포드 파이낸셜의 실적 발표 내용을 면밀하게 분석해야 한다.

지난 2개월 동안 금융 업계의 어려움에 대한 뉴스가 쏟아지는 가운데, 하트포드 파이낸셜 주식은 2년 전에 시작된 박스권에서 거래되고 있다. 미국 코네티컷 소재 보험사인 하트포드 파이낸셜은 실리콘밸리은행 위기와 뒤이어 며칠간 나타난 금융 섹터 혼란 이전에는 차트에서 지지선을 유지했고 반등했다.

하트포드 파이낸셜의 3년간 주가 추이: 박스권 내 주가

출처: Stockcharts.com

데본 에너지: 늦어진 실적 발표일

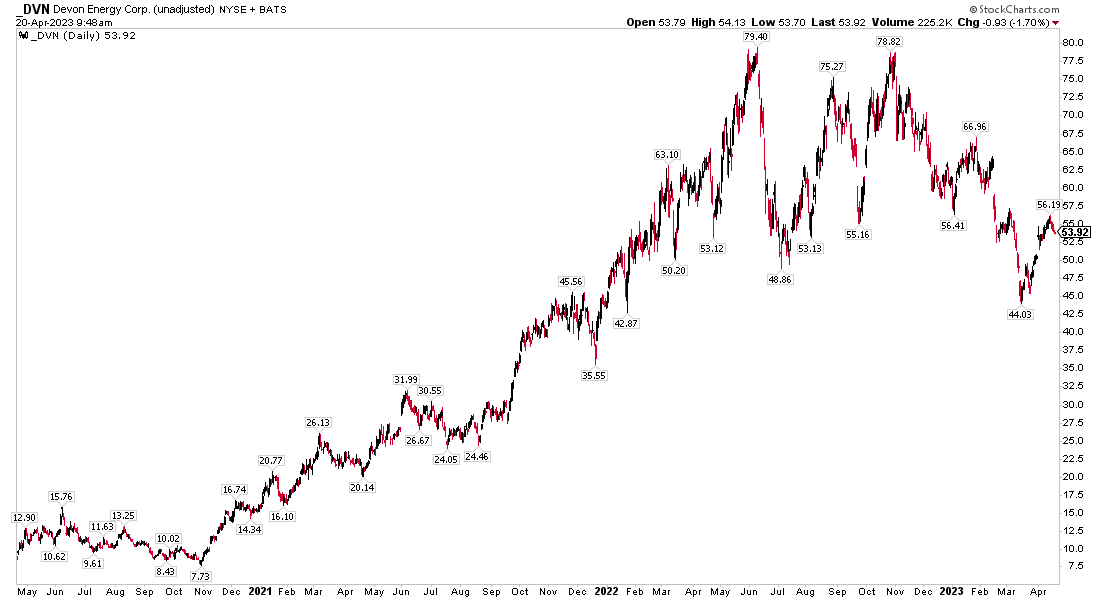

마지막으로 에너지 섹터로 돌아가 데본 에너지 코퍼레이션(NYSE:DVN)을 자세히 살펴보자. 미국 오클라호마에 본사를 둔 데본 에너지는 시가총액이 360억 달러 규모인 탐사 및 개발(E&P) 기업으로서 강력한 잉여현금흐름과 낮은 주가수익(P/E)비율 덕분에 셀사이드에서 선호하는 종목 중 하나다. 선행 P/E는 8배 이하이므로 가치 투자자들은 데본 에너지에 대한 저가매수를 선호한다. 그러나 필자는 위험 신호를 발견했다.

데본 에너지의 1분기 실적 발표일은 5월 8일 월요일로 확정되었고 다음 날 오전에 컨퍼런스 콜을 진행할 예정이다. 이전에 예상되었던 미확인 실적 발표일 5월 2일보다 6일 늦어진 것이다. Z-점수는 2.54로 큰 이상값은 아니지만 예상보다 늦어졌기 때문에 약세 실적이 발표될 수 있다. 지난 2월에 발표된 데본 에너지의 조정 주당순이익은 예상치를 하회했다.

데본 에너지의 3년간 주가 추이: 52주 저점에서 회복 중

출처: Stockcharts.com

결론

1분기 실적 발표 시즌이 순조롭게 시작되었지만, 실적 시즌으로 이어지는 강력한 증시 랠리로 인해 실적에 대한 주가 반응을 확인하기가 매우 어렵다. 이번 주 대형 기술주의 실적 발표가 예정되어 있으나, 에너지 및 금융 섹터에서 어떤 일이 벌어지는지도 계속 주목해 보자.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지