‘빚투’ 32조 돌파…증권사들 신용거래 신규 중단 잇따라

By Michael Kramer

(2023년 4월 24일 작성된 영문 기사의 번역본)

이번 주 후반에는 중요한 경제지표가 다수 발표될 예정이다. 목요일에는 GDP가 발표되고, 금요일에는 개인소비지출 물가지수, 고용비용지수, 4월 미시간대학교 소비자심리지수 최종치가 발표될 예정이다.

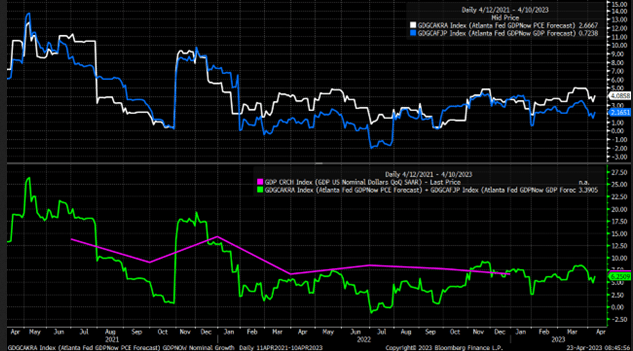

미국 1분기 실질GDP는 2% 성장할 것으로 예상되고, GDP 물가지수는 3.7%로 예상되며, 명목GDP 성장률은 5.7%로 전망된다. 애틀랜타 연은의 GDPNow 모델에서는 1분기 GDP 성장률을 2.2%로 예측하고 있으며 인플레이션 상승률은 4.1%, 명목GDP 성장률은 6.25%로 예상한다. 차이는 크지 않지만 비교 목적으로 주목할 만한 가치가 있다.

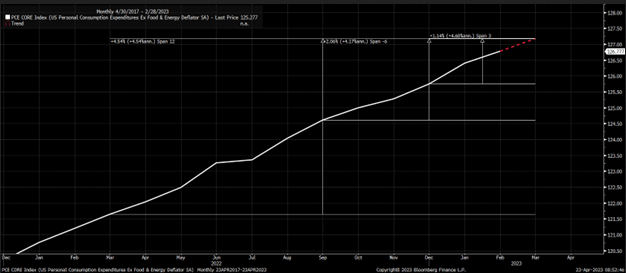

3월 개인소비지출(PCE)은 전년 동월 대비 01% 상승한 4.1% 증가한 것으로 예상된다. 2월의 5.0%보다는 하락한 수치다. 또한 근원 PCE는 전월 대비 0.3% 상승하고 전년 대비 4.5% 상승할 것으로 예상된다. 2월의 4.6% 상승보다는 소폭 둔화되었다.

3월 근원 PCE가 전월 대비 0.3% 상승한다면 올해 첫 3개월간 변화율은 전년 동기 대비 4.7% 상승하는 것이다. 이러한 수치는 연준에게 중요하다. 1월부터 3월까지 데이터에 따르면 2022년 말에 보였던 개선 상황이 사라지고 있다.

이전에 필자는 인플레이션과의 싸움에서 가장 어려운 부분은 4~5% 범위라고 지적한 바 있다. 주목해야 할 또 다른 수치는 근원 PCE 서비스 부문(주택 제외)이다. 이 수치는 최근 몇 달 동안 큰 개선을 보이지 않고 꾸준히 증가해, 지난 2월에는 전년 대비 4.6% 상승했다.

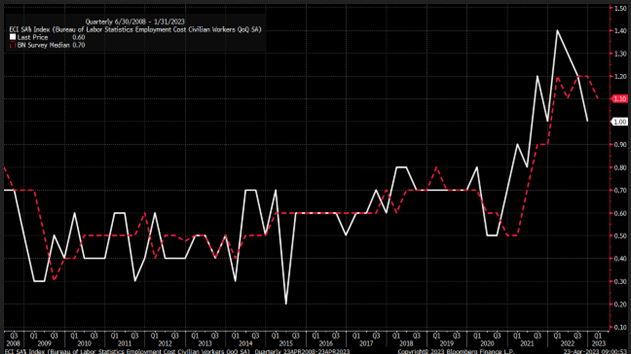

GDP 및 PCE 데이터 외에도 금요일 오전에 1분기 고용비용지수가 발표될 예정이다. 4분기의 1.0%에서 1.1%로 상승할 것으로 예상된다.

인플레이션이 끝났거나 거의 끝났다고 믿는 사람들도 있지만, 3월 PCE 예상치가 부합하더라도 인플레이션은 여전히 문제고 해결해야 할 일이 많이 남았음을 시사한다.

3월 PCE가 예상치를 상회한다면 5월 금리인상뿐만 아니라 6월 금리인상 가능성도 높아질 것이다. 6월 금리인상 확률은 현재 22% 수준으로, 금리인하가 예상되던 몇 주 전에 비하면 크게 상황이 변했다.

1. iShares 20+ Year Treasury Bond ETF

iShares 20+ Year Treasury Bond ETF(NASDAQ:TLT) 및 채권수익률이 하락하지 않은 이유는 인플레이션 우려가 지속되고 있기 때문일 수 있다. 따라서 TLT는 현재 지지선인 104달러 부근을 상회하고 있는데 더 하락할 위험이 있다.

104달러가 하방 돌파되면 99.50달러까지 가뿐하게 하락할 수 있다. 12월 이후 109달러를 넘어설 기회가 여러 차례 있었지만, 109달러에 도달할 때마다 상승이 멈추고 방향이 바뀌었다. 따라서 TLT가 하락할 여지가 더 많을 가능성이 높고, 이는 수익률이 계속 상승한다는 의미다.

2. iShares TIPS Bond ETF

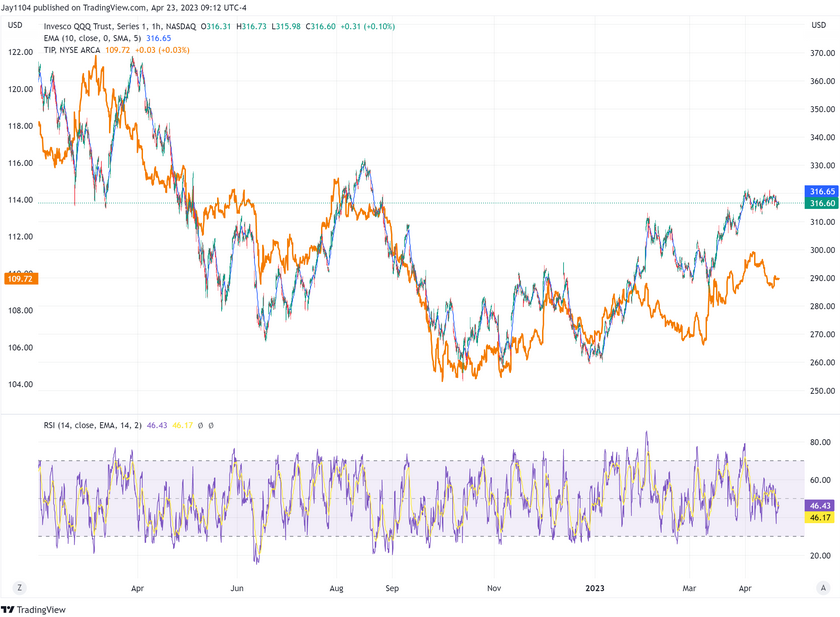

실질수익률을 측정하는 iShares TIPS Bond ETF(NYSE:TIP)는 TLT와 비슷한 추세를 보였으며, 여러 번 상승 기회가 있었지만 실패했다. 현재 TIP 펀드는 머리 어깨 패턴을 형성하고 있는 것으로 보이며, 잠재적으로 지지 수준 108.50달러 아래로 하락할 수 있고, 패턴을 확인하면서 106달러 정도 갭으로 떨어질 수 있다.

3. 나스닥 지수

Invesco QQQ Trust(NASDAQ:QQQ)가 상승을 멈춘 이유 중 하나는 QQQ 펀드와 밀접한 상관관계가 있는 TIP 펀드가 하락하고 있기 때문일 수 있다. TIP 펀드가 계속 하락하면 나스닥 100 지수와 QQQ 펀드에 타격을 줄 수 있다.

TIP 펀드가 계속 하락하면 상승에 어려움을 겪고 있고 하락 추세로 보이는 QQQ 펀드와 S&P 500 지수에 타격을 줄 수 있다. 그러나 지지선인 4,080포인트가 돌파되기 전까지는 하락세가 지배적이라고 말하기는 어렵다.

그럼에도 불구하고 4,080포인트 지지선이 하방 돌파되면 매수세는 상당히 줄어들 수 있고 그 아래 갇힐 가능성도 있다.

4. 비트코인

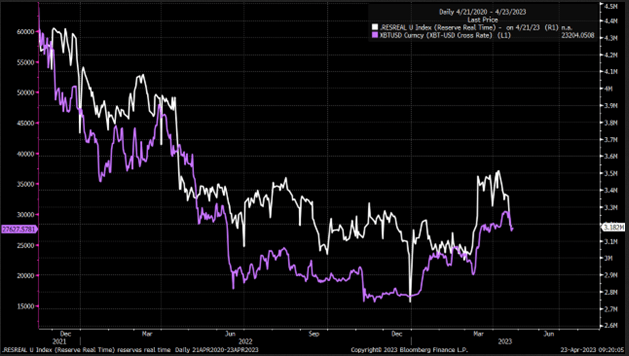

비트코인은 유동성 수준의 변화에 가장 먼저 영향을 받는 경향이 있기 때문에 이번 주 시장 방향성에 있어서 선행지표로 작용할 수 있다. 미 재무부의 일반계정(TGA)이 증가하고 역레포 활동이 높은 수준을 유지하면서, 3월 중순에 시장에 유입된 유동성이 빠르게 빠져나가고 있다.

비트코인은 미 연준의 준비금 잔고 변화에 매우 민감하기 때문에 다른 자산보다 먼저 유동성 변동에 반응할 수 있다.

5. 인텔

인텔(NASDAQ:INTC)은 이번 주 목요일에 실적을 발표할 예정이다. 몇 주 전부터 시도된 돌파는 실패 중이다. 인텔 주가에 대한 첫 번째 지지 수준은 29.30달러의 갭이며, 두 번째 지지 수준은 26.90달러다. 이 2가지 지지 수준 모두 돌파 시도가 실패할 경우 잠재적 지지선이 될 수 있다.

6. 마이크로소프트

마이크로소프트(NASDAQ:MSFT)는 화요일 폐장 후 실적을 발표할 예정이다. 마이크로소프트 주가는 3월 31일 이후 좁은 박스권에 머물고 있으며, 고점에서만 변동하는 분포 패턴을 보인다. 주목해야 할 중요한 수준은 282달러로, 하방 돌파 시 부정적 신호가 될 수 있고, 275달러로 하락한 후에는 잠재적으로 263달러까지 떨어질 수 있다.

7. 로쿠

OTT 디바이스를 판매하는 회사인 로쿠(NASDAQ:ROKU)는 수요일에 실적을 발표한다. 필자는 로쿠 주식의 강점이 보이지 않는다. 예를 들어 한때 로쿠 사용자였던 아이들은 더 이상 로쿠를 사용하지 않는다. 스마트 TV의 삼성 앱 메뉴에서 훨씬 더 쉽게 유튜브를 찾을 수 있기 때문이다.

로쿠 주가 58달러 지지선이 유지되지 않으면 급락에 직면할 것이며, 기술적 상황으로 볼 때 최저치로 하락할 수도 있다.

8. 비자

비자(NYSE:V)는 화요일 폐장 후 실적을 발표할 예정이다. 비자는 마스터카드(NYSE:MA)와 함께 인플레이션에 대한 최고의 헤지 수단이었다. 비자는 지금 시점에 돌파에 매우 근접하고, 사상 최고치를 향하고 있다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지