’20만전자’·’100만닉스’, 4개월 만에 더블업... 아직 더 남았다

이차 전지, 밧데리 관련 종목들의 강세 속에 코스닥 지수 상승이 연일 뜨거운 요즘입니다. 올해 들어 코스닥 지수는 23% 넘는 상승률을 기록할 정도로 그 상승 강도는 매우 강렬합니다. 코스닥 시장을 주도하는 테마주들의 강세는 오늘 또다시 달구어지면서 차별화 장세가 살짝 나타나기까지 하는 요즘입니다.

이런 와중에 최근 코스닥 시장의 신용융자 규모는 유가증권(코스피) 시장의 신용융자 수준을 넘어섰습니다. 선 넘은 코스닥 시장의 신용융자는 과연 어떻게 해석해야 할까요?

일반적으로 신용융자 규모는 코스닥 시장이 유가증권 시장보다 작다.

유가증권(코스피) 시장의 시가총액은 약 1,920조 원이고 코스닥 시장 시가총액은 대략 390조 원입니다. 비율로 보자면 코스피 시장 시가총액이 코스닥 시장보다 5배 가까이 많은 수준이지요. 시가총액이 코스피(유가증권) 시장이 월등히 크기 때문에 신용융자 규모 또한 일반적으로 유가증권(코스피) 시장이 더 큽니다. 다만, 투자자의 역동성은 코스닥 시장이 더 활발하다 보니 신용융자 규모 차이는 살짝 차이 나는 수준이지요.

그러다 보니, 수년에 한번 코스닥 시장 열기가 뜨거워지다 보면 코스닥 시장 신용융자 규모가 코스피 시장 신용융자 규모를 넘어서곤 합니다.

코스닥 신용융자가 유가증권(코스피) 신용융자보다 컸던 시기들 정리

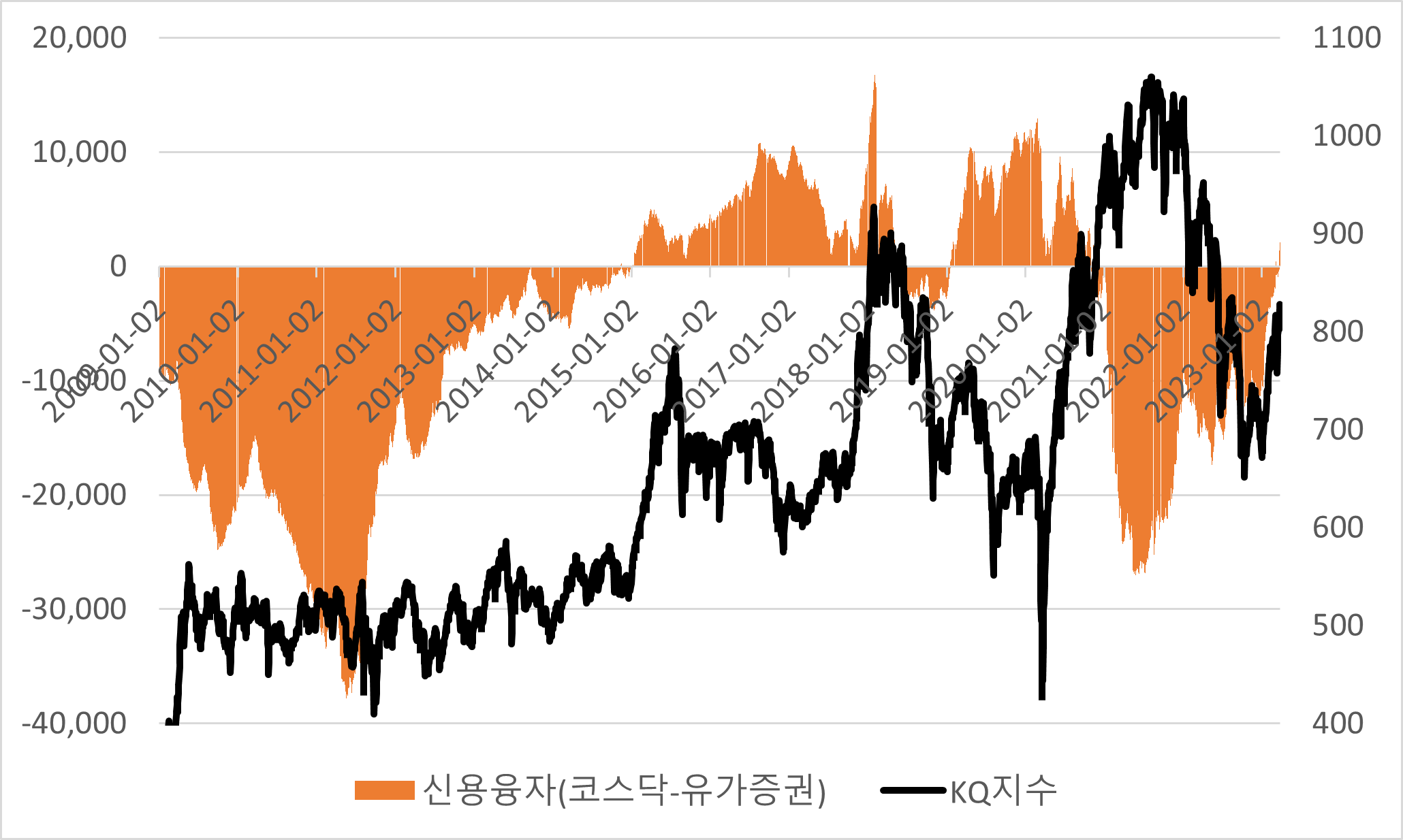

금융투자협회에서 발표하는 신용융자 통계에는 종합적인 수치뿐만 아니라 코스닥과 유가증권 시장을 구분하여 조회할 수 있습니다. 이 자료를 토대로 2009년부터 현재까지 시장별 신용융자 추이를 조사하고, 코스닥 신용융자와 코스피(유가증권) 신용융자 규모의 차이를 계산하여 보았습니다.

2009~2010년대 초반까지 차화정 장세 속에 유가증권 시장의 시가총액 초대형주가 강세를 보이면서 2010년대 초중반까지 신용융자 규모는 유가증권 시장이 압도적으로 컸습니다. 그러다 2015년 1월 이후 스몰캡 중심의 시장이 수년간 진행이 되면서 코스닥 시장의 신용융자 규모는 2018년 6월까지 유가증권 시장의 신용융자 규모를 뛰어넘게 됩니다.

이후 2019년 1월까지 유가증권 시장 신용융자 규모가 더 컸지만, 2019년 1월부터 2020년 하반기까지 또다시 코스닥 신용융자 규모는 코스피 시장을 뛰어넘게 되었습니다. 하지만, 2020년 하반기 이후 다시 역전되면서 거의 3년여간 유가증권 시장의 신용융자 규모가 코스닥 시장을 뛰어넘어 있었습니다.

[ 원자료 참조 : 금융투자협회 및 KRX / 분석 : lovefund이성수 ]

말로는 설명이 너무 어지러울 수 있으니 위에 차트를 보시면 한눈에 그 과정이 이해되실 것입니다.

그리고 2023년 3월 다시금 코스닥 시장 신용융자 규모는 유가증권 시장의 신용융자 규모를 뛰어넘었습니다.

새로운 시작인가 아니면 마지막 불꽃인가?

신용융자는 마치 양날의 칼처럼 시장 내 종목들을 뜨겁게 달굴 수도 있지만 한편 종목들을 폭락시키는 원인이 될 수도 있습니다. 그런 흐름을 과거 코스닥 신용융자가 더 컸던 2번의 큰 시기에 노골적으로 나타났었습니다.

2015년 코스닥 신용융자 규모가 유가증권 수준을 넘어선 때에는 신용융자가 코스닥 시장에 모멘텀 되어주면서 스몰캡 장세를 이끄는 원동력이 되었습니다. 하지만, 반대로 2019년 1월 이후 코스닥 시장 신용융자가 크게 증가한 후에는 2020년 3월 코로나 팬데믹 때 코스닥 종목들을 다른 코스피 시장 종목들보다도 더 크게 폭락시키는 원인이 되고 말았습니다.

그런 양날의 성격을 가진 신용융자가 2023년 3월에 또다시 유가증권 시장의 신용융자 규모를 뛰어넘었습니다.

긍정적일 수도 있지만 변동성은 무서울 정도로 커질 수 있어.

코스닥 시장의 신용융자 규모가 유가증권 시장 수준을 넘어선 후에는 한동안 모멘텀이 지속되는 것처럼 코스닥 시장에 강세 흐름이 조금 더 이어졌습니다. 다만, 그 과정에서 시장 변동성이 커지고 반대로 모멘텀이 끝난 시점에서는 칼날로 내리치듯 코스닥 시장은 더 날카롭게 추락하게 됩니다.

따라서, 이번 코스닥 시장과 유가증권 시장 간의 신용융자 크로스는 기대도 하게 하지만 우려감을 동시에 가지게 됩니다. 그 변동성은 위로든 아래로든 정말 날카로울 수 있습니다. 투자자 성향에 따라서 변동성을 회피하고자 하는 투자자는 유가증권(코스피) 시장이 조금 더 안전할 수도 있겠습니다. 대신 위쪽으로 변동성이 터질 때는 올해 들어 코스닥 시장에서 나타난 것처럼 날카로운 코스닥 시장 우위가 투자자들을 배 아프게 만들 수 있습니다.

다만, 투자에 임하는 데 있어서 생존을 더 중요시할 것인가? 아니면 생존은 포기하고 수익을 좇을 것인가는 투자자 성향과 판단에 따라 극단적으로 바뀔 수 있기에 결론은 따로 내리지 않겠습니다.

2023년 3월 29일 수요일

lovefund이성수 (유니인베스트먼트 대표,CIIA,가치투자 처음공부 저자)

[증시 토크 애독 감사드리며 글이 좋으셨다면, 좋아요~추천~공유 부탁드립니다.]

[ “lovefund이성수”에 대한 관심 감사합니다. ]

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.