’20만전자’·’100만닉스’, 4개월 만에 더블업... 아직 더 남았다

By Ismael De La Cruz

(2023년 3월 15일 작성된 영문 기사의 번역본)

- SVB 파산은 경영진이 내부 보고서에 주의를 기울였다면 피할 수 있었을 것이다.

- 여파가 계속되면 연준과 유럽중앙은행은 금리인상을 재고할까?

- 파산 전 SVB에 자금을 예치한 주요 기업

깜짝 놀랐을 수도 있겠지만 은행 파산 문제는 이상하거나 외딴 문제가 아니며, 오히려 생각보다 훨씬 흔한 일이다. 예를 들자면, 2011년부터 2020년까지 평균 파산 건수는 한 달에 2건이었다.

그러나 지금 우리가 겪고 있는 사태는 몇 가지 특징이 있는데, 그중 주목할 만한 2가지는 다음과 같다.

- 영향을 받는 기업의 규모: 2008년 워싱턴 뮤추얼(Washington Mutual) 파산에 이어 미국 역사상 두 번째 그리고 세 번째로 큰 규모의 파산이다.

- 2020년 10월 알메나 스테이트 뱅크(Almena State Bank) 파산 이후 처음이었다.

무엇보다도 SVB 파산은 피할 수 있었다. 2020년 막바지에 SVB는 단기 채권을 매입하라는 구체적인 권고가 담긴 내부 보고서를 받았다. 금리가 공격적으로 상승하는 경우 발생할 위험을 최소화하기 위한 목적이이었다. 그러나 SVB 경영진은 경제적 비용을 이유로 해당 권고를 무시하고 다른 자산에 계속 투자했다.

아래는 SVB에 자금을 예치한 미국 및 유럽 기업 목록이다.

미국 기업

- 로블록스 (NYSE:RBLX)

- 로쿠 (NASDAQ:ROKU)

- 어큐티애즈 홀딩스 (NASDAQ:ATY)

- 앱러빈 (NASDAQ:APP)

- 아스트라 스페이스 (NASDAQ:ASTR)

- 코후 (NASDAQ:COHU)

- 로켓 랩 USA (NASDAQ:RKLB)

- 란트로닉스 (NASDAQ:LTRX)

- 알카미 테크놀로지 (NASDAQ:ALKT)

- 서클 (BIT:CIRC)

- 블록파이

- 렌딩클럽 (NYSE:LC)

- 비르 바이오테크놀로지 (NASDAQ:VIR)

- 썬런 (NASDAQ:RUN)

- 깅코 바이오웍스 홀딩스 (NYSE:DNA)

- 알파텍 홀딩스 (NASDAQ:ATEC)

유럽 기업

- 트러스트파일럿 그룹 (LON:TRST)

- 디아슈틱스 (LON:DXRX)

- 디아노미 (LON:DNM)

- 글랜터스 홀딩스 (LON:GLAN)

- 질랜드 파마 (CSE:ZELA)

- 파밍 그룹 (AS:PHAR)

- 키네빅 (ST:KINVb)

- RWS 그룹 (LON:RWS)

- PCI-PAL (LON:PCIPP)

- 유어진 헬스 (LON:YGEN)

- 윈드워드 (LON:WNWD)

- 테크노프로브 (BIT:TPRO)

- 알렉타: 스웨덴 연기금

이 기업들에게 좋은 소식은 지난 일요일에 미국 규제당국이 SVB 또는 시그니처 뱅크(NASDAQ:SBNY)에 자금을 예치한 예금자들에게 안전망을 제공하기 위한 전략을 발표했다는 점이다.

또한 연준은 SVB 붕괴로 인한 시장 변동성의 영향을 받은 금융기관을 보호하기 위해 이른바 ‘은행 기간 대출 프로그램’(Bank Term Funding Program) 실시하겠다고 발표했다.

이러한 조치로 당분간은 해당 기업들의 재무 안정성이 보장될 것으로 보이지만, 새로운 프로젝트에 자금을 조달하는 파이프라인이 고갈된 것으로 보이기 때문에 리스크는 여전히 존재한다.

워런 버핏이 주주들에게 보낸 연례 서한 속 조언

지난 2월 25일 워런 버핏은 버크셔 해서웨이(NYSE:BRKa) 주주들에게 보내는 연례 서한을 발표했다.

서한에서 워런 버핏은 투자가 반드시 좋은 주식을 고르는 것이 아니라 좋은 기업을 선택하는 것이라는 점을 잘 설명했다.

그리고 그는 자신이 성공한 비결 중 한 가지를 제시했다. 포트폴리오가 잘 돌아가려면 몇 가지 투자를 잘하는 것만으로 충분하다는 것이었다. 시간이 지나면서 몇 가지 좋은 투자가 나머지 투자 실수를 만회하게 된다는 내용이었다.

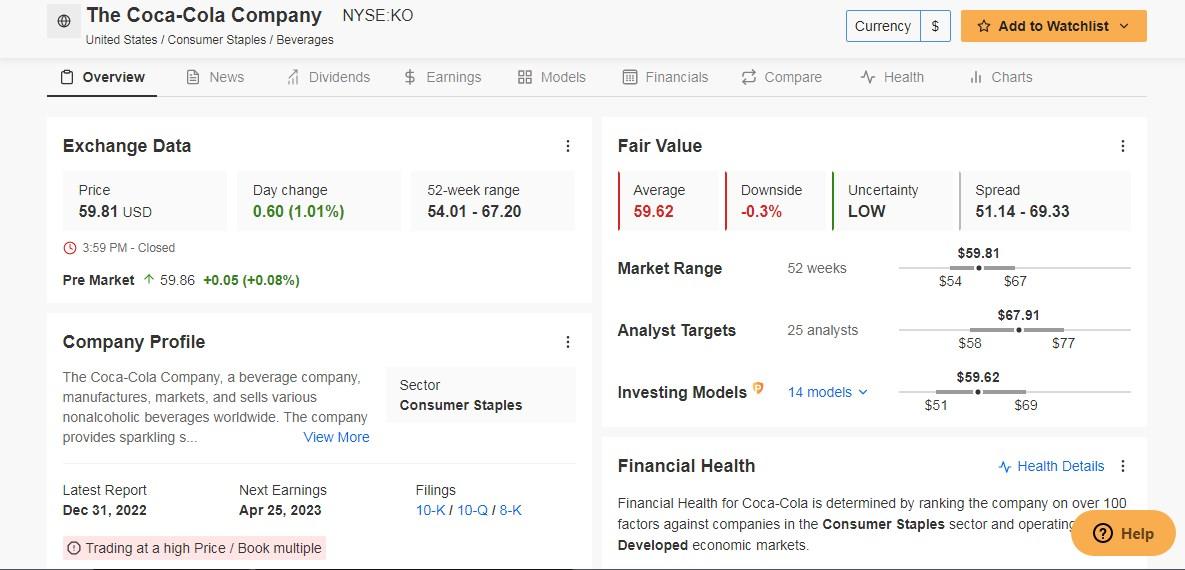

그러면서 자신의 경우 수익률이 좋은 이유는 12번(평균 5년마다 한 번)의 매우 괜찮은 매수 결정을 한 덕분이라고 설명했다. 예를 들어, 그는 1994년에 코카콜라(NYSE:KO) 주식을 13억 달러 어치 매입했다. 출처: 인베스팅프로

출처: 인베스팅프로

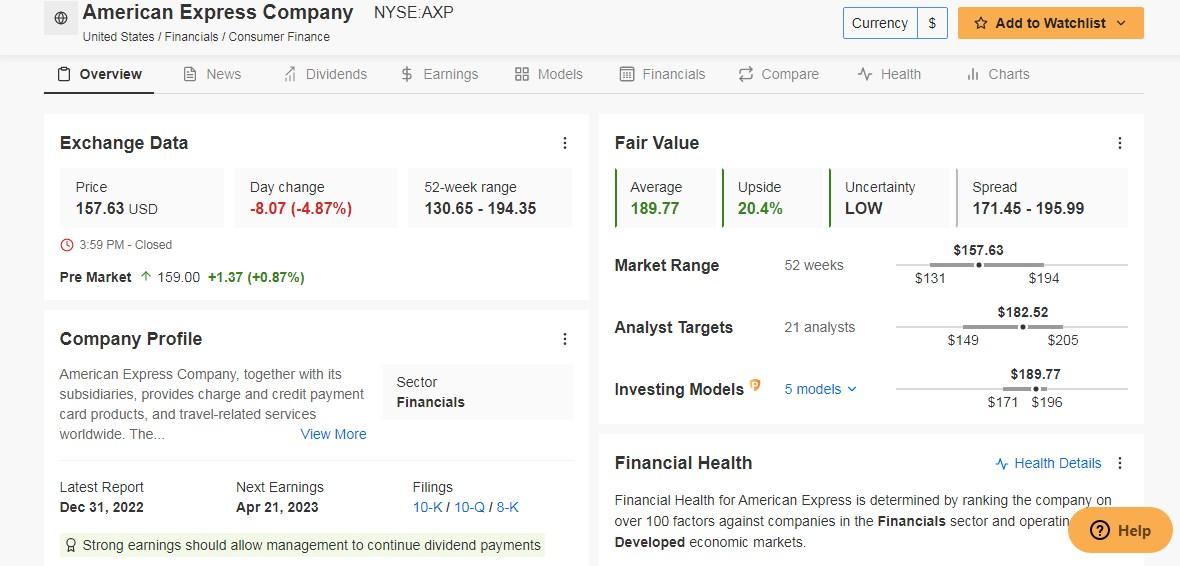

그리고 1995년에는 아메리칸 익스프레스(NYSE:AXP) 주식 13억 달러 어치를 매입했다.

이 두 종목은 다른 주식을 매입해서 발생한 손실 이상을 충분히 만회했다고 한다. 출처: 인베스팅프로

출처: 인베스팅프로

마이클 버리의 솔직한 발언

마이클 버리는 서브프라임 모기지 사태와 그에 따른 글로벌 경기침체를 예측했고, 2006년 미국 주택시장을 공매도한 몇 안 되는 투자자 중 하나였다.

전직 신경과 전문의이자 헤지펀드 매니저인 마이클 버리는 사이언 캐피털(Scion Capital LLC)을 설립해 2000년부터 2008년까지 운영하다가, 개인 투자에 집중하기 위해서 회사 문을 닫았다. 며칠 전 그는 자신의 트위터를 통해 다음과 같은 의견을 제시했다.

“오만과 탐욕은 흔한 주제이며, 사람들은 어리석은 위험을 감수하고 실패하며, 이때는 정책결정자들은 상황을 해결하기 위해 돈을 찍어내는 시기다.”

나중에 어떤 이유에서인지 해당 트윗은 삭제되었지만, 마이클 버리는 저런 말을 남김으로써 마음의 짐을 털어버렸다.

이제 투자자들은 연준이 금리인상 속도를 늦출 것으로 예상한다. 금리인상을 동결할 가능성도 배제하지 않고 있다.

연준과 유럽중앙은행이 경로 변경을 고려할까?

유럽중앙은행(ECB)는 이번 주 목요일에 금리를 결정할 예정이다. 지난 목요일까지는 0.50%p 인상이 기정 사실이었다.

그러나 지금은 확실하지가 않다. 금리선물은 50% 확률로 금리인상 가능성을 보고 있으나 인상폭은 0.25%p가 될 수도 있다.

확실한 것은 SVB 붕괴와 그 여파로 인해 ECB가 금리인상 경로를 바꿀 것이라는 점이다. 금리 선물에 따르면 ECB 금리 예상 상한선은 4.25%보다 높지 않고, 지금은 3.75%로 보고 있다.

미국의 경우에는, 화요일 발표된 2월 소비자물가지수가 연 6% 상승으로 나타나 1월의 6.4%보다 낮아졌다. 또한 전월 대비 소비자물가지수도 일부 모멘텀을 상실해 1월과 동일한 0.4%였다. 근원 소비자물가지수 역시 전년 대비 5.5%로 1월보다 둔화되었다.

연방기금금리선물은 3월 22일 FOMC에서 0.25%p 금리인상 가능성과 당분간 추가 긴축이 없을 가능성 사이에서 등락을 거듭하고 있다.

이제 투자자들은 연준의 정점금리를 4.9%(0.15%p 인상)로 예상하고 있다. SVB 사태 이전에는 정점금리가 5.5%로 예상되었다.

***

주: 필자(Ismael De La Cruz)는 글에서 언급된 증권에 대한 포지션을 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지