"역사상 가장 큰 붕괴 임박했다"… ’부자 아빠’ 기요사키, 주식시장 대폭락 경고

- 금일 달러/원(Spot) 예상: 1,318.00~1,330.00

- NDF 최종호가: 1,323.30/1,323.70(+3.50)

전일 국내 동향: Fed 긴축 우려에 따른 여진이 지속되며 1,320원대 복귀

1,317.0원 하락 출발한 환율은 오전 중 외인들의 국내증시 순매도 및 커스터디 매수 등에 상승. 점심무렵 1,320원을 상향돌파 했고 위안화 약세 기반 꾸준한 상승압력을 받았으나 상단 대기 네고물량 및 당국 경계심 등에 오름세 제한. 오후 해당 레벨에서 꾸준한 횡보세를 보였으나 장 막판 역외 매수세가 순간적으로 집중되어 소폭 상승 후 전일대비 0.8원 오른 1,322.2원 장 마감.

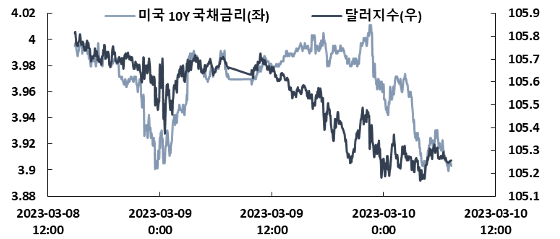

전일 해외 동향: 고용지표 둔화와 미 국채금리 급락 속 달러 하락

달러화는 국채금리의 빠른 되돌림과 둔화된 고용지표 기반 주요국 통화대비 하락 마감.

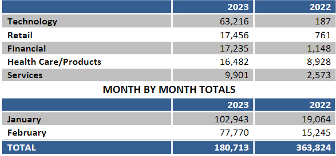

미국 신규실업수당 청구건수는 전주 발표된 19만 건 보다 크게 오르며 21만 1천 건 기록. 연속 신청 건수 역시 164만 9천 건에서 171만 8천 건으로 증가. 이에 더해 Challenger Report는 2023년 2월 고용시장에서 7.7만명 정도의 감원이 관찰됐고 2009년 이후 가장 높은 수준임을 밝힘. 산업 부문에서는 Tech부문의 해고율이 가장 높았으나, 그 외의 산업 역시 전년 대비 높은 수준의 해고율을 기록. 이에 고용이 아직 견고한 수준이지만 점차 둔화되고 있다고 시장은 해석.

미 30년 국채금리는 입찰 호조에 따른 수요 증가로 하락(-4.5bp). 미 2년물 국채금리역시 실업수당 청구건수 및 Challenger Report가 고용의 둔화 시그널을 시사하자 급락(-20bp). 뉴욕 증시는 가상자산 전문 은행 실버게이트 (NYSE:SI)가 FTX 사태에 따라 자진 청산에 돌입한다 밝히며 하락. 또한 스타트업이 주요 고객층인 SVB 파이낸셜이 채권 판매에 따른 손실을 메꾸기 위해 소유한 모든 증권을 매각. 이 역시 뉴욕 증시 하락에 일조.

한편 구로다 총재의 마지막 BOJ 통화정책 회의에서 YCC 상하단을 변경하는 등 세부적 내용에 대한 조정 조치가 있을 가능성에 엔화는 강세. 미-일 금리차가 소폭 축소된 점 또한 엔화 강세를 지지.

금일 전망: 위험회피 심리와 엔화 약세, 매파적 경계 유지 등에 제한적 상승 전망

금일 달러/원은 실버게이트 청산 등에 따른 글로벌 투심 악화와 완화적 통화정책을 고수한 BOJ, 비농업 고용지표 대기 등에 소폭 상승 전망. 실버게이트 등에 은행주 및 기술주 중심 뉴욕 증시 급락은 외인들의 투자심리를 위축. 이에 국내증시 외인 순유입 가능성 역시 낮아지며 환율 상승에 유리한 조건을 형성. 또한 금일 BOJ는 초완화통화정책을 고수하고 구로다 총재가 YCC 등에 대한 민감한 사항을 다음 총재한테 넘길 것이란 점이 시장의 중론. 이 경우 엔화는 재차 달러대비 약세를 보일 수 있으며 달러/원의 상승압력을 만들어낼 수 있음. 신규실업수당 청구건수 등에서 고용에 대한 불안한 점이 포착되었고 미 국채금리 급락을 주도했으나, 필자는 금일 발표 예정인 비농업 고용지표가 확인되기 전까지는 '고용불안연준 긴축의지 약화'의 논리에 의한 달러 약세는 제한될 것이라 판단. 이에 금일 환율 1,320원을 넘는 상승 압력 받을 수 있음.

다만, 수주물량 및 네고물량은 1,300원 구간 적극적으로 소화되고 있으며, 쏠림에 대한 당국의 경계는 구두개입 등으로 연결되기에 상단이 제한될 수 있고 1,320원 초중반 중심 등락 가능.