골드만삭스 "26만 전자·135만 닉스 간다" 삼성전자 ·SK하이닉스 목표가 올려

By James Picerno

By James Picerno

(2023년 3월 2일 작성된 영문 기사의 번역본)

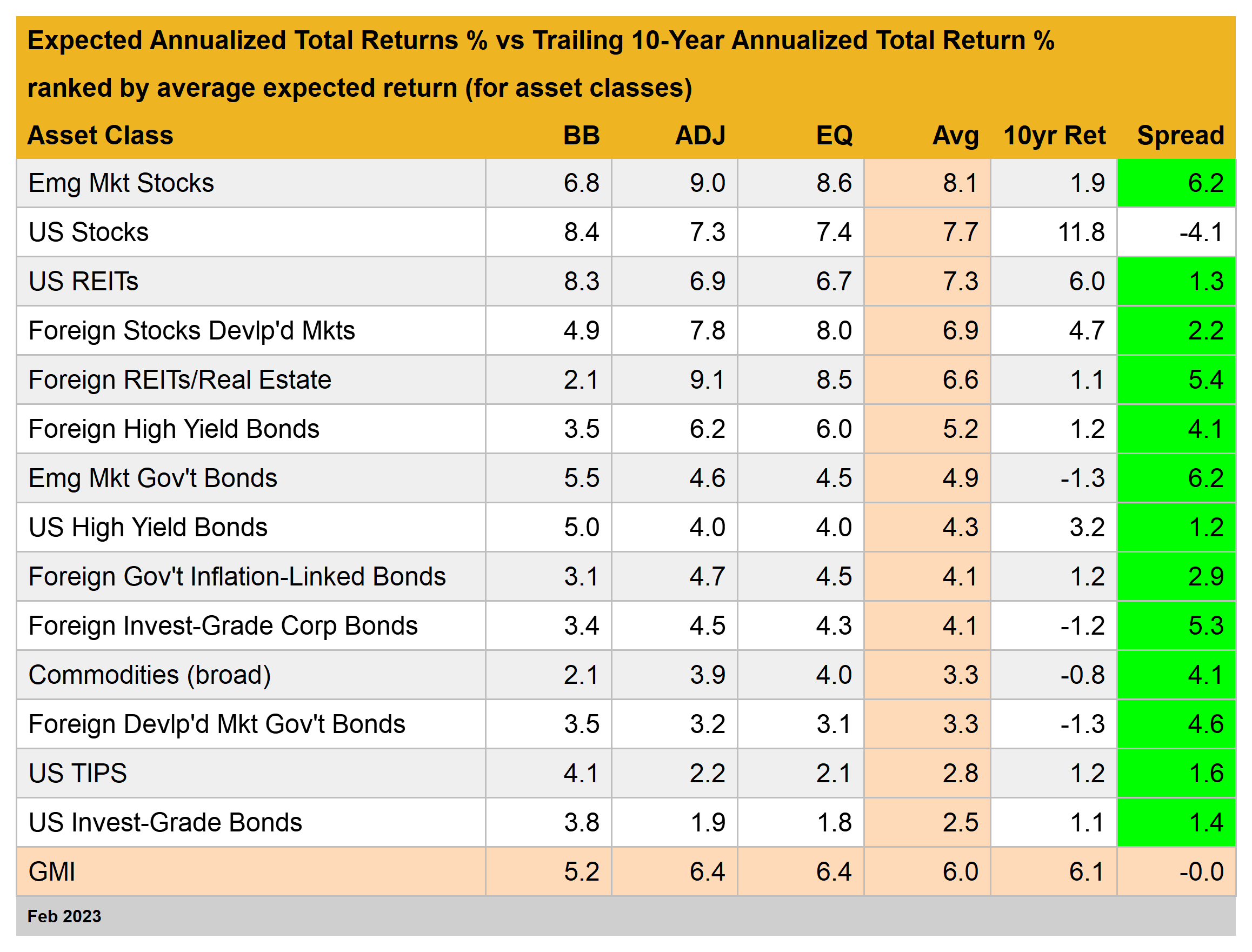

2월 글로벌시장지수(GMI)의 연 수익률 예상치는 6.0%로 나타났으며, 1월 대비 변동되지 않았다. 맨 아래에서 언급될 BB, ADJ, EQ 이렇게 3가지 모델의 평균 예상치에 기반한 것이다. GMI는 현금 제외 모든 주요 자산 클래스를 보유한 비관리형 시가총액 가중평균 포트폴리오라고 볼 수 있다. 연 수익률 예상치는 6.0%는 후행 10년 수익률(6.1%)보다 소폭 낮은 수준이다.

GMI 기본 구성요소들은 현재 후행 10년 수익률 대비 각각 상대적으로 강력한 예상치를 보이고 있다. 그러나 한 가지 눈에 띄는 예외는 바로 미국 증시다. 미국 증시의 경우에는 지난 10년간 시장 수익률 대비 상당히 낮은 수익률이 예상된다. GMI 수익률도 후행 10년 수익률을 소폭 밑돌고 있다. GMI는 무한한 시간 범위를 가진 일반 투자자를 위한 최적의 포트폴리오에 대한 이론적인 벤치마크다. 따라서 GMI는 자산 배분과 포트폴리오 설계를 위한 리서치의 출발점으로서 유용하다. 패시브 벤치마크인 GMI의 과거 수치를 보면 대부분의 적극적 자산 배분 전략 대비 경쟁력이 있으며 특히 위험, 거래 비용, 세금을 조정한 이후에는 더욱 경쟁력이 높아진다.

GMI는 무한한 시간 범위를 가진 일반 투자자를 위한 최적의 포트폴리오에 대한 이론적인 벤치마크다. 따라서 GMI는 자산 배분과 포트폴리오 설계를 위한 리서치의 출발점으로서 유용하다. 패시브 벤치마크인 GMI의 과거 수치를 보면 대부분의 적극적 자산 배분 전략 대비 경쟁력이 있으며 특히 위험, 거래 비용, 세금을 조정한 이후에는 더욱 경쟁력이 높아진다.

위의 모든 예상치는 어느 정도 부정확할 가능성이 있다는 점을 기억하자. 그러나 GMI 예상치는 개별 자산 클래스의 예상치보다는 훨씬 더 신뢰할 수 있을 것으로 보인다. 반면에, 특정 시장 구성요소(미국 증시, 원자재 등)에 대한 예측은 GMI 예상치에 합산된 것에 비해 변동성이 크고, 추적 오류가 생길 수 있다. GMI 예상치에 대한 합산은 시간이 지남에 따라 일부 오류를 줄일 수 있다.

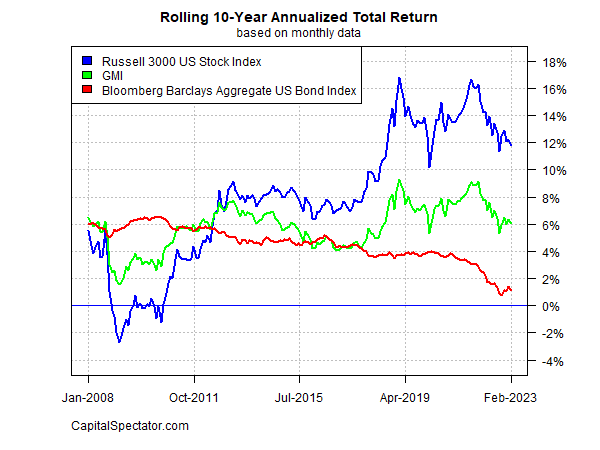

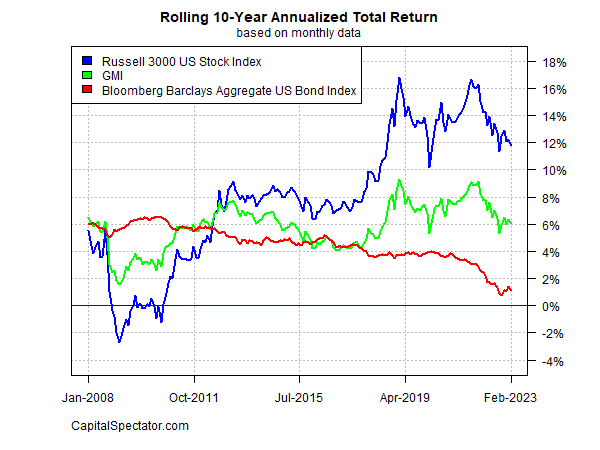

시간이 지나면서 GMI의 실현 총수익률이 어떻게 변화하는지를 보려면, 롤링 10년 연 수익률 추적을 고려할 수 있다. 아래 차트에서는 GMI 수익률과 미국 증시 및 미국 채권 수익률을 비교했다. GMI의 현재 10년 수익률(초록색 선)은 탄탄한 6.1%다. 최근에 상당히 하락한 것이지만 상대적으로 안정적인 모습을 보이고 있다.

연 수익률 예상치를 도출한 방법과 기타 항목에 대한 간략한 설명은 다음과 같다.

BB: 빌딩블록(Building Block) 모델에서는 과거 수익률을 미래 예측을 위한 대리 지표로 사용한다. 사용된 샘플 기간은 1998년 1월(위에 나열된 모든 자산 클래스에 대한 자료를 확인할 수 있는 가장 빠른 시기)에서 시작한다. 우선 각 자산 클래스에 대한 위험 프리미엄을 계산하고, 연 수익률을 계산한 후, 기대 무위험 수익률을 더해서 총수익률 예상치를 도출한다. 기대 무위험 수익률을 계산하기 위해서는 미국 물가연동국채(TIPS)의 최근 수익률을 사용한다. 이 수익률은 시장이 예상하는 “안전” 자산에 대한 무위험 실질(인플레이션 조정된) 수익률이다. (이 “무위험” 수익률은 아래의 모든 모델에서도 사용된다.) 여기서 사용된 빌딩블록 모델은 모닝스타(Morningstar) 자회사인 이버슨 어소시어츠(Ibbotson Associates)에서 최초로 설계한 대략적 방식에 기반하고 있다.

EQ: 균형 모델(Equilibrium model)은 위험을 통해서 기대 수익률을 역설계한다. 직접 수익률을 예측하려고 시도하기보다는, 위험측정을 사용하는 더 신뢰할 수 있는 프레임워크에 의존해 미래 수익률을 예상한다. 이러한 과정은 위험을 예측하는 것이 수익률을 예측하는 것보다 조금 더 쉽다는 점에 있어 상대적으로 탄탄한 방식이다.

입력 내용 3가지는 다음과 같다.

- *샤프 비율(Sharpe ratio)로 정의된 전반적 포트폴리오 위험의 시장 가격 기대에 대한 예측치. 이 비율은 변동성(표준편차)에 대한 위험 프리미엄 비율. 단, 여기서 “포트폴리오”는 GMI를 의미함.

- 각 자산(GMI 시장 구성요소)의 기대 변동성(표준편차)

- 포트폴리오(GMI)에 대한 각 자산의 기대 상관관계

균형 수익률을 예측하는 이 모델은 원래 빌 샤프(Bill Sharpe) 교수의 1974년 논문에서 개요가 나온 것이다. 개리 브린슨(Gary Brinson)의 저서 ‘The Portable MBA in Investment’ 3장의 설명을 참고할 수 있다. 또한 필자의 저서 ‘Dynamic Asset Allocation’의 모델도 검토했다. 이 방법론은 원래 위험 프리미엄을 예측한 후 기대 무위험 수익률을 추가해 총수익률 예상치를 도출하는 것이다. 기대 무위험 수익률은 앞서 언급한 BB 섹션에 설명되어 있다.

ADJ: 이 방법론은 균형 모델(EQ)과 동일하지만 단 한 가지 예외가 있다. 단기 모멘텀과 장기 평균회귀요인에 기반해 조정되었다는 점이다. 모멘텀은 후행 12개월 이동평균에 대한 현재 가격으로 정의된다. 평균회귀요인은 후행 60개월(5년) 이동평균에 대한 현재 가격으로 추정된다.

균형 예측은 12개월 및 60개월 이동평균에 대한 현재 가격에 기반해 조정되었다. 현재 가격이 이동평균 위(아래)에 있으면 미조정 위험 프리미엄 예상치는 하락(증가)한다. 조정 공식은 단순하게 이 두 가지 이동평균에 대한 현재 가격 평균의 역이다.

예를 들어, 한 자산 클래스의 현재 가격이 12개월 이동평균보다 10% 높고, 60개월 이동평균보다 20% 높은 경우, 미조정 예상치는 15%(10%와 20%의 평균) 낮아진다. 가격이 최근 기록보다 상대적으로 높을 때, 균형 예상치는 낮아진다는 논리다. 반대로, 최근 기록보다 가격이 상대적으로 낮을 때 균형 예상치는 높아진다.

Avg: 각 자산 클래스에 대한 3개 모델 예상치의 단순 평균을 의미한다.

10yr Ret: 해당 월 동안 각 자산 클래스의 후행 10년 연간 총수익률을 나타낸다.

Spread: 모델 예상치 평균과 후행 10년 수익률의 차이를 나타낸다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지