올해, 특히 이번 주 주식시장에서 조금 특이한 현상이 관찰되고 있습니다. 미국 증시가 제법 깊은 낙폭을 만들고 있는데, 반하여, 한국 증시가 의외로 선방하고 있단 점입니다. 이번 주에만 다우, 나스닥, S&P500 등의 주요 미국 증시 대표지수들이 –2%~–3% 대의 제법 깊은 낙폭이 발생하였습니다만, 한국 코스피 지수는 약보합, 코스닥 지수는 강보합을 만들고 있습니다.

미국이 기침하면, 한국 증시는 독감에 걸린다는 말이 어색한 이 분위기 왜 나타나고 있는 것일까요?

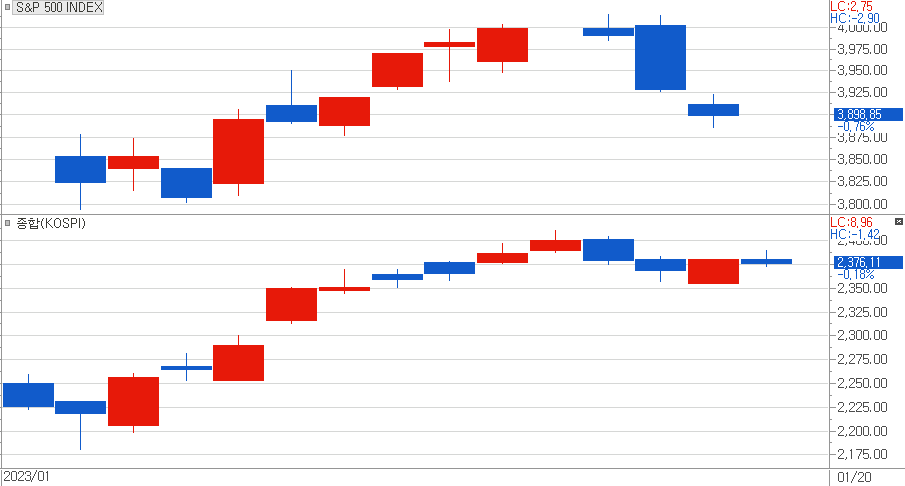

주간 기준 S&P500 지수 –2%대 하락, 한국 증시는 약보합 수준?

다른 설명이 필요 없을 정도로 미국 증시가 이번 주에 제법 깊은 낙폭을 만드는 과정에도 불구하고 한국 증시는 상대적으로 매우 탄탄합니다.

위의 미국 S&P500지수와 한국 코스피 지수 차트를 비교해 보아도, 한국 증시가 올해 들어 상대적으로 선방하고 있다는 것을 한눈에 확인할 수 있습니다.

이번 주 현재까지, S&P500지수가 –2.5% 하락하는 동안 한국 증시는 1%도 안 되는 하락률을 기록하고 있으니 상대적으로 견고하다 할 수 있을 것입니다. 특히나 수요일과 목요일 미국 증시 급락이 발생하고 이에 따라 한국 증시에 충격파가 제법 큰 것으로 생각하였지만 의외로 너무도 강하며, 심지어 코스닥 지수는 금요일 장중에 상승을 기록하고 있을 정도로 한국 증시는 상대적으로 강한 흐름이 나타나고 있습니다.

원인 하나! 외국인 투자자의 한국 증시로의 복귀

어쩌면 이 이유가 가장 큰 이유일 수도 있겠습니다. 외국인 투자자는 올해 들어 1월 10일 단 하루를 빼고 매일 순매수 행진을 연이어가고 있습니다. 올해 들어서면 코스피 시장에서 4조 1천억 원대의 순매수를 기록하면서 1월 현재까지 일평균 2,700억 원 수준의 강한 순매수를 매일 이어가고 있습니다.

외국인 투자자는 기본적으로 지수 관련 대형주를 매매하는 패시브 성향이 매우 강합니다. 글로벌 자산 배분 전략 관점에서 한국 증시를 개별 종목까지 깊숙이 들어가기보다는 그냥 한국 증시라는 통으로 접근하는 경향이 있고 지수 관련 대형주 중 대표종목을 바스켓에 담아 그 종목들만 매수하게 됩니다.

그 결과 외국인 투자자의 매수가 추세적으로 들어오는 시기에는 시가총액 대형주들이 더 강한 흐름이 만들어지면서, 주가지수가 상승하는 현상이 나타납니다.

(※ 다만, 중소형주들의 경우 일정 기간 상대적으로 소외된 듯한 느낌을 받게 되지요.)

오랫동안 집 나갔던 외국인의 복귀는 한국 증시에 중요한 원동력이 된 것입니다.

원인 둘! 달러원 환율의 빠른 안정 (외국인 투자자의 물길이 되다)

그렇다면 외국인 투자자는 왜 이렇게 빠른 속도로 한국 증시에 유입되는 것일까? 그에 따른 중요한 이유는 달러원 환율에서 힌트를 찾을 수 있겠습니다.

작년 가을만 하더라도, 달러원 환율이 1,450원을 위협하며 1,500원을 넘어 2,000원까지 달려갈 기세였지요. 채권시장의 불안정성이 더해지면서 금융 불안으로 전이되려는 조짐까지 나타나기도 하였습니다.

그런데 작년 가을 이후 시장에서는 조금씩 미국의 금리인상 속도 조절론이 부상하면서 과하게 높아졌던 달러 가치라 낮아지기 시작합니다. 그 결과 달러인덱스의 급락 그리고 달러원 환율의 역 V자형 급락이 발생하면서 달러원 환율은 최근 1,230원대 초반까지 밀려 내려왔습니다.

달러원 환율의 하락은 반대로 원화 가치의 상승을 의미합니다. 즉, 한국 자산의 가치가 이전에 비해 높아지게 된 것이지요.

그러하기에, 외국인 투자자 관점에서는 한국 원화 자산을 가지고 있기만 하여도 환차익이 발생하게 됩니다. 특히나 달러원 환율 추세가 하락추세로 굳혀진 이후에는 그에 대한 확신이 커지게 되는 것이지요.

결국, 외국인 투자자는 한국 주식을 매수해야 하는 명분이 생기게 되면서 매수세를 강화하는 것입니다.

원인 셋. 10년 주기로 반복되는 한국과 미국의 상대적 밸류에이션 순환 가능성 재부상

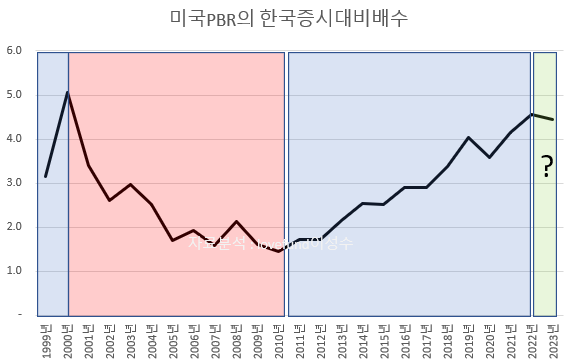

[ 자료 분석: lovefund이성수, 원자료 참조: KRX, multiple ]

미국 증시와 한국 증시는 10년 주기로 엎치락뒤치락 열위가 엇갈리는 특징이 있습니다. 예를 들어 1980년대는 한국 증시 우위, 1990년대는 미국 증시 우위, 2000년대는 한국 증시 우위, 2010년대는 미국 증시 우위로 10년 단위의 순환이 반복되어왔습니다.

2020년대 들어 아직은 그 현상이 확실히 추세화 되지는 않았습니다. 당장 작년 2022년만 보더라도, 한국 증시는 미국 증시에 비하여 너무도 큰 아쉬움이 남았습니다.

그런데 한국 증시 대비 미국 증시의 상대 PBR 수준을 분석 해 보면, 전환점이 다가온 것은 아닌가 생각해 보게 됩니다.

물론, 이 상대 가치가 시장 방향을 결정하는 절대적인 기준은 아니고, 2020년 들어서도 미국 증시의 상대적 우위가 지속되긴 하였습니다.

그런데 과한 것은 어느 순간 방향이 바뀔 가능성이 커지지요.

위의 세 가지 이유가 종합되어 올해 2023년 들어서 그리고 이번 주 한국 증시의 미국 증시 대비 상대적 선방이 나타나는 것은 아닌가 추정 해 봅니다.

물론, 결과는 시간이 흘러봐야 알겠지만 말입니다.

2023년 1월 20일 금요일, 설 연휴 행복한 시간과 함께하시면서 새해 복 많이 받으세요^^

lovefund이성수 (유니인베스트먼트 대표,CIIA,가치투자 처음공부 저자)

[증시 토크 애독 감사드리며 글이 좋으셨다면, 좋아요~추천~공유 부탁드립니다.]

[ “lovefund이성수”에 대한 관심 감사합니다. ]

※ 본 자료는 투자자들에게 도움이 될 만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.