[단독] ’스타링크 정조준’ 삼성전자, 위성-모바일 통신 대중화 앞당긴다

By Michael Kramer

(2023년 1월 16일 작성된 영문 기사의 번역본)

이번 주에는 여러 경제 데이터 발표가 예정되어 있고, 특히 레이얼 브레이너드 연준 부의장의 목요일 연설에 이목이 집중된다. 물론 제롬 파월 연준 의장의 연설이 가장 중요하지만, 브레이너드 부의장은 FOMC 내 비둘기파 리더로서 주목을 받는다.

이번 주 브레이너드 부의장의 연설 및 질의응답 세션은 정말 중요하다. 연준 FOMC를 앞두고 위원들의 외부 발언이 중단되는 블랙아웃 직전인 목요일로 예정되어 있기 때문이다. 브레이너드 부의장이 다른 연준 위원들과 마찬가지로 매파적인 태도를 취하고, 금리는 5% 이상으로 올리고 당분간 고금리를 유지해야 한다고 말한다면, 필자는 금리인상 축소 또는 2023년 말 금리인하를 바라보는 시장의 희망이 꺾일 것이라고 생각한다. 반대로 브레이너드 부의장이 비둘기파적 연설을 한다면 시장은 랠리를 이어갈 것이다.

미국 증시 랠리가 끝나고 있다면, 아마 이번 주에 끝날 것이고 브레이너드의 연설이면 충분하다. 이번 주에 랠리가 끝날 수 있는 또 다른 이유는 바로 옵션 만기 주간이라는 것이다. 적어도 지난 금요일 기준, S&P 500 지수에 대한 감마 수준은 4,000이었고 대부분의 콜옵션 감마 역시 4,000이었다.

이 부분이 유지되는 한 S&P 500 지수는 4,000포인트에서 크게 멀어지지 않을 가능성이 높다. 지수가 4,025포인트까지 갈 수 있을까? 물론이다. 그렇다면 그보다 더 높이 오를 수 있을까? 아마도 그럴 수 있지만 옵션시장에서 허락되어야 할 것이다. 대부분 콜옵션의 감마 수준이 4,100포인트로 높아져야 한다.

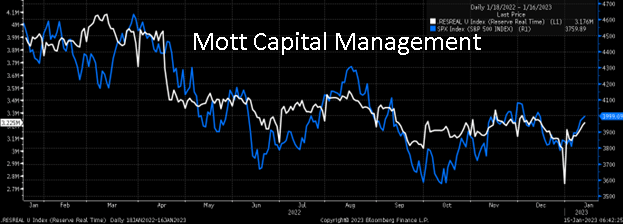

미국 재무부일반계정(TGA)의 잔고는 최근 낮아지면서, 시장에 유동성이 추가되고 지급준비금 잔액이 증가했다. 일반적으로 TGA는 국채 입찰 다음 달 중순부터 증가하는 경향이 있으며, 그렇다면 이번 주에 증가할 수 있다. 이에 은행 지급준비금을 낮아지고 시장의 유동성도 줄어들 것이다.

1. 변동성 지수

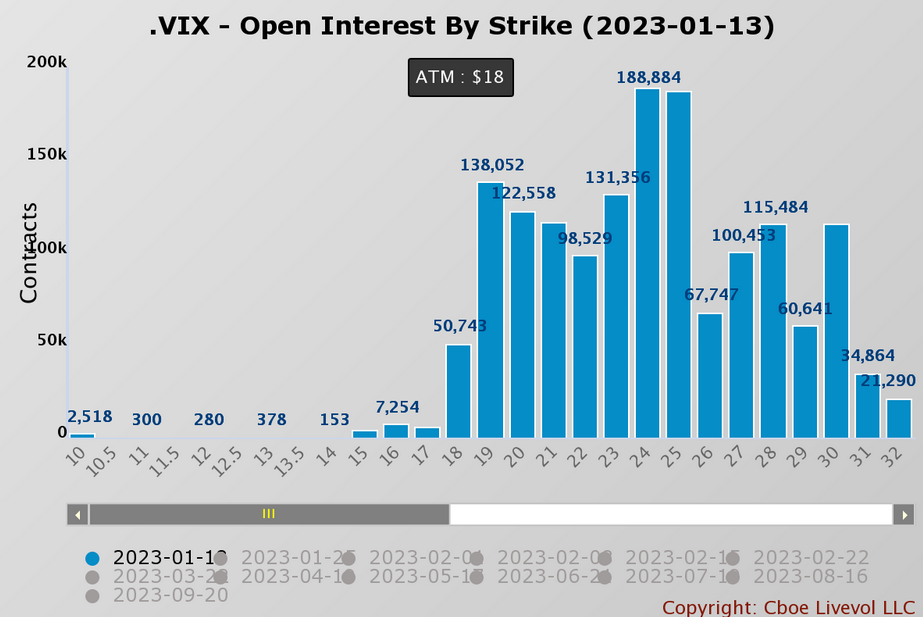

이번 주에는 변동성지수(VIX) 옵션 만기가 있는데, VIX 19 이하의 미결제약정을 가진 옵션은 많지 않다. 다시 말하자면, VIX 가 18 정도 범위에 머물게 된다면 다수의 콜옵션이 완전히 가치를 상실한 채 만기될 것이라는 의미다.

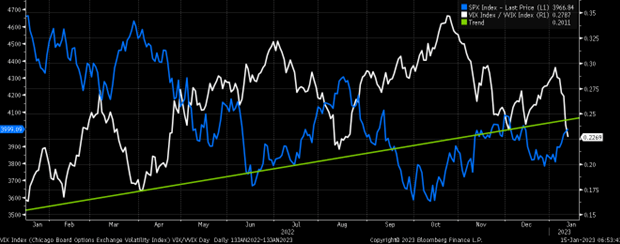

그러나 더 중요하게는, VIX가 낮아지면서 VIX의 변동성을 나타내는 VVIX가 다시 높아지기 시작했다. 일반적으로 VVIX에 대한 VIX 비율이 상승하면 시장은 하락하고, 반대로 그 비율이 하락하면 시장은 상승한다. 이번에는 VVIX에 대한 VIX 비율이 저점 가까이에 있고, 이는 VVIX가 VIX 대비 상승하기 시작했다는 의미이므로, S&P 500 지수는 꼭대기에 근접하고 있다는 점을 제시한다.

2. S&P 500 지수

S&P 500 지수는 지난 8월과 비슷하게 점점 크게 확대되는 쐐기 패턴 내에 있다. 그리고 8월처럼 장기 하락추세 내에서 상승 중이다. 또한 기술적 갭을 3,995포인트에서 채웠다. 이 모든 조건은 8월과 유사한 결과가 나타날 수 있음을 제시한다. 여전히 약세장에 있다면 이번 주에 S&P 500 지수는 하락할 것이다.

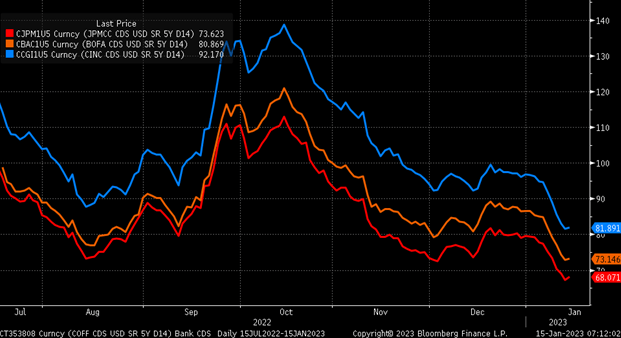

3. 은행

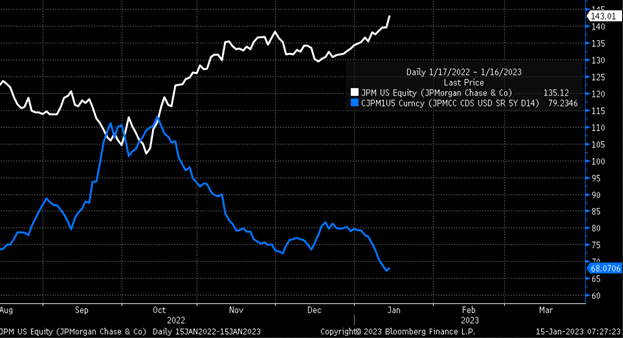

미국 대형 은행들은 지난 금요일에 실적을 발표했다. 필자는 특별할 것 없이 괜찮은 수준이었다고 생각한다. 주가 상승보다 더 강력한 것은 신용부도스왑(CDS)의 거래인데, 주가가 상승하는 동안 JP모건(NYSE:JPM), 뱅크오브아메리카(NYSE:BAC), 씨티그룹(NYSE:C)의 CDS는 모두 소폭 상승했다.

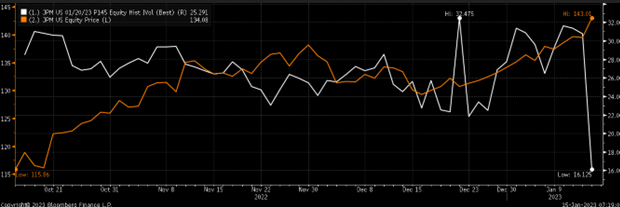

일반적으로 CDS와 주식은 반대 방향으로 거래된다. CDS가 상승하면 주가는 하락하고, CDS가 하락하면 주가는 상승한다. 이번 경우에 금요일에 주가도 CDS도 상승했다. 따라서 한쪽이 틀렸다는 의미가 된다. 한쪽을 골라야 한다면 필자는 증시 쪽이 잘못되었다고 생각한다.

왜냐하면 금요일에 은행주의 내재 변동성(IV)이 낮아졌기 때문이다. 예를 들어 JP모건의 내재 변동성은 30.7에서 16.1로 급락했다. 이번 주에 지난 금요일 주가 상승분을 반납한다면 필자의 생각이 맞는 것이다.

4. 골드만 삭스

필자는 이번 주 골드만 삭스(NYSE:GS)의 분기 실적 발표에 주목한다. 지난 몇 달 동안 골드만 삭스의 주가는 상당히 올랐다. 화요일 개장 전 실적을 발표할 예정인데, 골드만 삭스 주가는 RSI의 과매수 상태에 근접하고, 저항선 375달러에 다가서고 있다. 지난 12월 13일에는 375달러 저항선을 뚫지 못했다. 또한 공매도 물량은 지난 며칠 동안 지속적으로 증가했다.

5. 프록터 앤드 갬블

프록터 앤드 갬블(NYSE:PG)은 목요일 개장 전에 실적을 발표할 예정이다. 인플레이션 그리고 마진에 대한 영향, 높은 비용을 최종 소비자에게 전가했는지 여부, 총마진에 대한 영향 등에 대해 많은 것을 알 수 있을 것이다. 프록터 앤드 갬블의 RSI는 하락세이며, 주가가 148달러 아래로 떨어지고 141달러까지 하락할 가능성이 나타나면 삼중 패턴이 만들어 질 수 있다. 공매도 물량은 최근 며칠 동안 계속 오르고 있다.

6. 넷플릭스

넷플릭스(NASDAQ:NFLX)는 목요일에 분기 실적을 발표할 예정이다. 필자는 이번에 무언가 다르다고 느껴진다. 이전만큼 랠리를 기대하지는 않는다. 2022년 4월로부터의 갭은 채워졌고, RSI는 과매수 상태다. 따라서 주가가 상승하려면 호실적이 필요하다. 하락세가 여전하고 갭이 메워졌다면 주가는 더 떨어질 수 있고, 새로운 상승세가 형성된다면 360달러까지 랠리를 보일 수 있다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지