[뉴욕증시] 호르무즈 상선 공격에 유가 뛰며 혼조세…다우 0.61%↓

By Jesse Cohen

(2023년 1월 11일 작성된 영문 기사의 번역본)

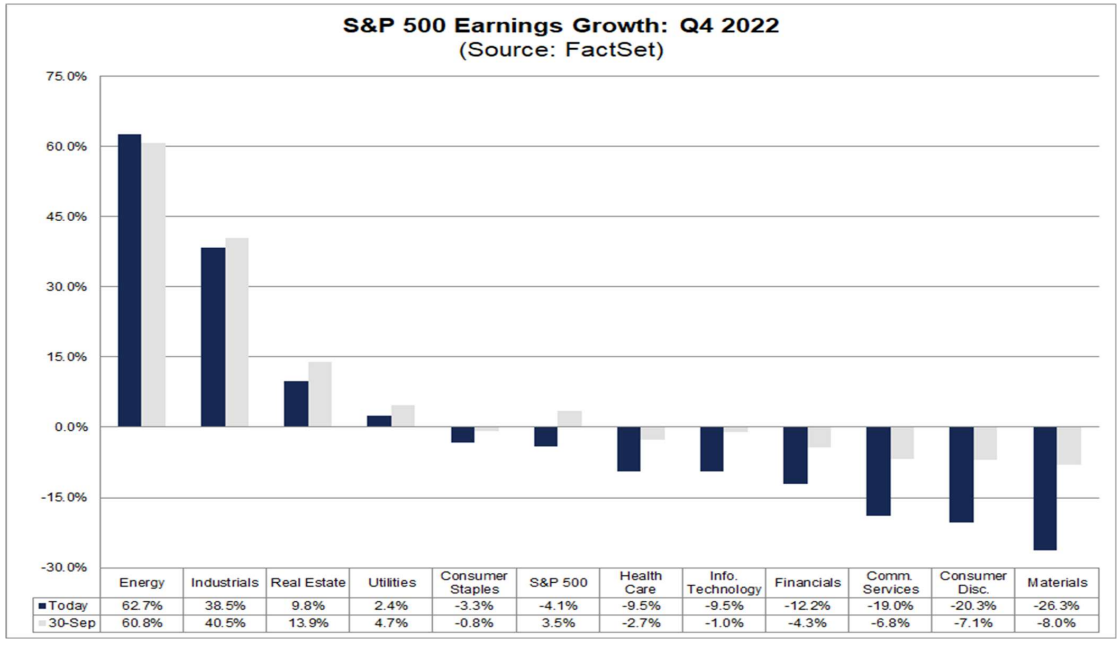

- S&P 500 지수는 2020년 3분기 이후 처음으로 전년 대비 수익이 하락할 것으로 예상된다.

- 필자는 현 상황에서 에너지 및 산업재 섹터 종목이 호실적을 보일 것이라고 생각한다.

- 반면에 소재, 임의소비재, 커뮤니케이션 서비스 섹터 종목은 가장 크게 하락할 것이다.

이번 주부터 미국 증시 4분기 기업 실적 발표 시즌이 본격적으로 시작된다. 우선 JP모건 체이스(NYSE:JPM), 뱅크오브아메리카(NYSE:BAC), 씨티그룹(NYSE:C), 웰스파고(NYSE:WFC), 유나이티드헬스(NYSE:UNH), 델타항공(NYSE:DAL) 등이 이번 주 실적 발표를 앞두고 있다.

금리인상, 고인플레이션, 경제성장 둔화 등 여러 거시경제 악재, 공급망 차질, 인력부족의 유해한 조합 속에서 투자자들은 2년래 가장 안 좋은 실적 시즌을 예상하고 있다.

팩트세트(FactSet) 데이터에 따르면, 애널리스트들은 4분기 S&P 500 상장 종목의 수익이 전년 동기 대비 4.1% 하락할 것으로 예상한다. 예상치가 부합된다면 2020년 3분기 이후 처음으로 전년 동기 대비 하락이 나타나는 것이다. 출처: 팩트세트

출처: 팩트세트

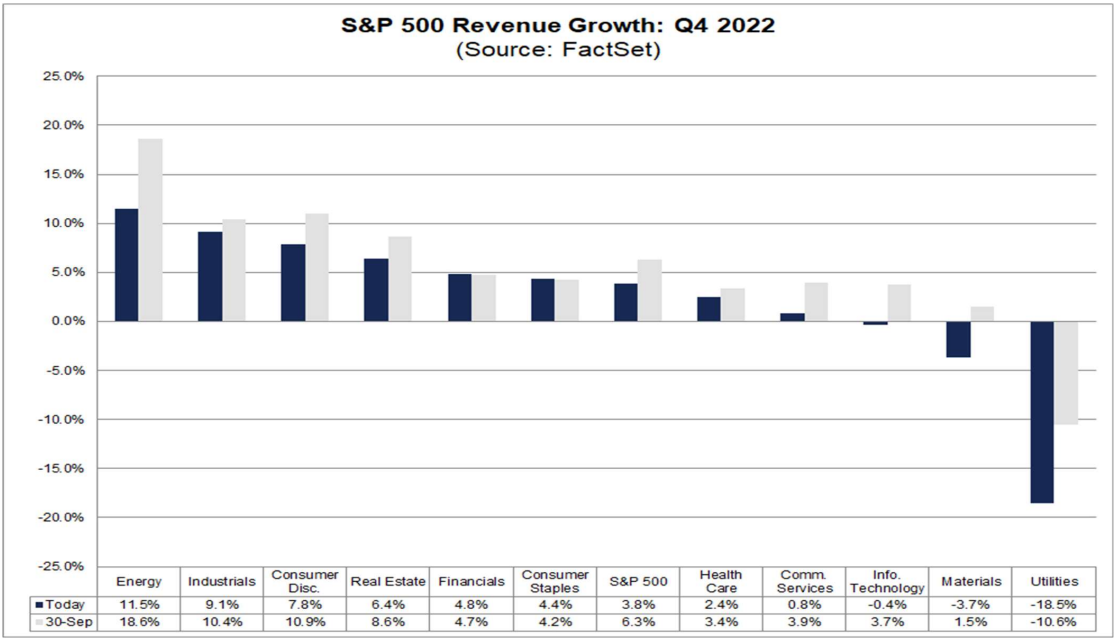

매출 예상치 역시 우려스럽다. 매출 성장은 전년 동기 대비 3.8%로 예상된다. 예상치가 부합된다면 팩트세트는 2020년 4분기 이래 가장 저조한 매출 연간 성장을 기록하게 될 것이라고 지적했다. 출처: 팩트세트

출처: 팩트세트

4분기 섹터별 예상치: 승자와 패자

팩트세트에 따르면, S&P 500의 11개 섹터 중 에너지 섹터의 4분기 수익이 전년 대비 가장 많이 성장할 것으로 예상된다. 4분기 주당순이익 예상치는 전년 대비 62.7% 높으며, 이는 비싼 원유 및 천연가스 가격 덕분이다. 2022년 4분기 WTI유 평균 가격은 배럴당 82.64달러로 전년 동기보다 약 7% 높은 수준이다. 또한 에너지 섹터의 전년 동기 대비 매출도 사상 최대치 11.5% 상승으로 예상된다.

에너지 섹터에 이어 산업재 섹터의 수익도 항공, 우주 및 방위산업 그룹을 중심으로 전년 대비 38.5% 상승했다. 매출도 전년 대비 9.1% 상승해 역시 에너지 섹터 다음 2위를 기록할 것으로 보인다.

반면에 채굴, 화학소재, 건축자재, 컨테이너 및 패키징 업계를 아우르는 소재 섹터의 전년 대비 수익은 26.3% 하락해 최악의 실적을 기록할 것으로 보인다. 금, 구리, 니켈, 백금, 팔라듐, 알루미늄 등 광물 가격이 낮은 상황에서 압박을 받았다. 매출 역시 전년 대비 3.7% 감소한 것으로 예상된다.

임의소비재 섹터의 4분기 주당순이익은 20.3% 하락할 것으로 예상된다. 경제 상황과 소비자 지출에 가장 민감한 섹터로서, 소비자들이 임의소비재 지출을 줄이고 필수품 소비로 전환함에 따라 수익이 악화되었다.

통신, 미디어, 엔터테인먼트, 온라인 미디어 서비스 종목을 포함하는 커뮤니케이션 서비스 섹터도 눈여겨볼 만하다. 팩트세트에 따르면 커뮤니케이션 서비스 섹터의 4분기 주당순이익은 전년 대비 19% 하락할 것으로 예상된다.

또한 저금리 환경에서 수익률이 높은 유틸리티 섹터의 4분기 매출도 전년 대비 18.5% 하락할 것으로 예상된다. 연준의 공격적 금리인상으로 운영 환경이 어려워졌기 때문이다.

4분기 주당순이익 예상치 최대 상향 조정 종목

에너지 섹터 종목 중에서는 마라톤 페트롤리엄(NYSE:MPC)(1.30달러에서 5,84달러로 239.5% 상향), 발레로 에너지(NYSE:VLO)(2.47달러에서 6.81달러로 175.7% 상향), 헤스(NYSE:HES)(0.85달러에서 1.81달러로 112.9% 상향)가 전년 대비 최대폭의 주당순이익 성장을 기록할 것으로 예상된다.

또한 4분기 실적 발표에서 상당한 개선을 보일 두 종목은 바로 엑슨모빌과 셰브론이다. 엑슨모빌(NYSE:XOM)의 주당순이익은 2.05달러에서 3.29달러로 증가해 전년 동기 대비 60.5% 상승, 셰브론(NYSE:CVX)은 4.44달러 사상 최대치를 기록하며 전년 동기 대비 72.4% 상승한 것으로 예상된다

산업재 섹터에서는 델타항공(NYSE:DAL), 유나이티드항공(NASDAQ:UAL), 사우스웨스트항공(NYSE:LUV)이 항공 여행 반등 속에서 주목할 만한 종목이다. 필자는 델타항공을 선호하는데, 4분기 주당순이익은 1.32달러로 예상되며 전년 대비 500% 높은 수준이다.

레이시온 테크놀로지스(NYSE:RTX), 노스롭 그루먼(NYSE:NOC), 보잉(NYSE:BA) 역시 산업재 섹터에서 주목할 만한 종목이다. 러시아-우크라이나 전쟁 속에서 4분기 주당순이익 예상치가 계속 상향 조정되었다.

4분기 주당순이익 예상치 최대 하향 조정 종목

임의소비재 섹터에서는 아마존(NASDAQ:AMZN)(0.38달러에서 0.20달러로 하향), 타깃(NYSE:TGT)(3.33달러에서 1.39달러로 하락)이 가장 부진한 실적을 보일 것으로 예상된다. 이들 종목은 미국 소비자에 대한 높은 의존도를 보인다.

4분기 실적 발표를 앞두고 MGM 리조트(NYSE:MGM)(0.17달러에서 -1.47달러로 하향), 윈 리조트(NASDAQ:WYNN)(-0.38달러에서 -1.19달러로 하향), 라스베가스 샌즈(NYSE:LVS)(-0.03달러에서 -0.09달러로 하향), 로얄 캐리비언(NYSE:RCL)(-0.68달러에서 -1.30달러로 하향) 등은 피해야 할 종목으로 보인다.

또한 구글 모기업 알파벳(NASDAQ:GOOGL)(1.41달러에서 1.19달러로 하향), 메타 플랫폼스(NASDAQ:META)(2.67달러에서 2.26달러로 하향), 월트 디즈니(NYSE:DIS)(1.29달러에서 0.80달러로 하향) 역시 4분기 커뮤니케이선 섹터의 수익 하락에 큰 영향을 미쳤다.

넷플릭스(NASDAQ:NFLX), 워너브라더스 디스커버리(NASDAQ:WBD), 파라마운트(NASDAQ:PARA)도 현 경제 환경에서 예상치를 급격하게 하향 조정했다.

금리인상과 높은 인플레이션에 가장 취약한 정보 기술 섹터는 애플(NASDAQ:AAPL), 마이크로소프트(NASDAQ:MSFT), 퀄컴(NASDAQ:QCOM)을 중심으로 수익이 하락했다.

인텔(NASDAQ:INTC), 씨게이트 테크놀로지(NASDAQ:STX)는 최근 주당순이익 예상치를 하향 조정했고, 전년 대비 분기 수익은 각각 80.7% 하락, 94.6% 하락한 것으로 예상된다.

한편 소재 섹터에서는 리온델바셀 인더스트리즈(NYSE:LYB)(2.77달러에서 1.21달러로 하향), 코르테바(NYSE:CTVA)((0.15달러에서 0.07달러로 하향), 셀라니즈(NYSE:CE)(3.31달러에서 1.66달러로 하향), 다우(NYSE:DOW)(1.08달러에서 0.57달러로 하향) 등이 불확실한 글로벌 전망 속에서 4분기 수익 예상치를 하향 조정했다.

중요한 것은 가이던스

매출과 수익 외에도 필자는 경기침체 가능성 등 불확실한 거시경제 전망 속에서 향후 수개월에 대한 포워드 가이던스에 주목한다.

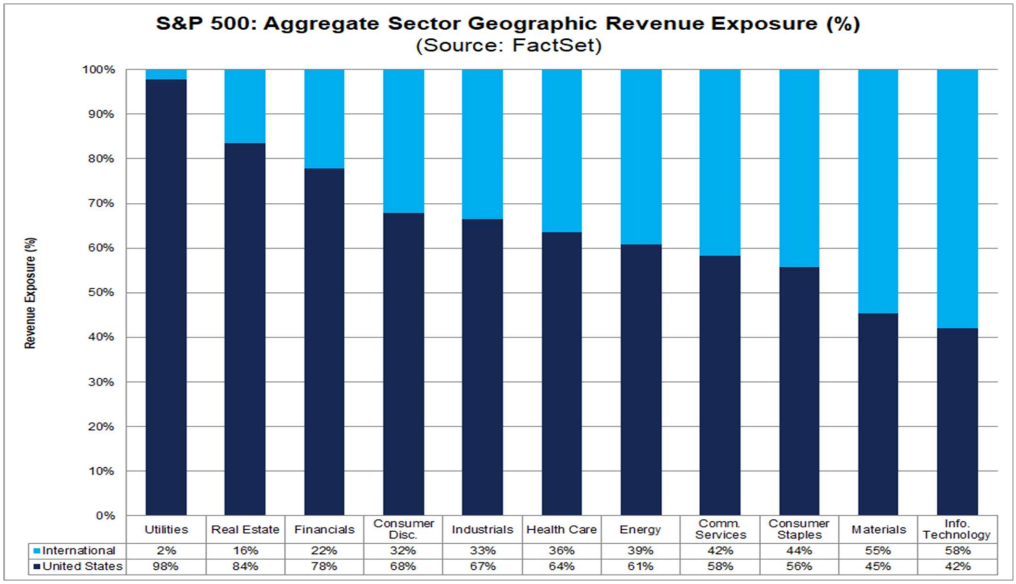

미국 달러 지수 강세는 중요한 요인이 될 것이다. 미국 외 지역의 매출에 대한 노출이 높은 기업들에게는 달러 강세가 상당한 악재이기 때문이다. 특히 정보기술, 소재, 커뮤니케이션 서비스 섹터가 해당될 것이다. 출처: 팩트세트

출처: 팩트세트

그 외에도 미국 소비자 건전성, 미래의 채용 및 해고 계획, 공급망 우려 등도 핵심 이슈에 속한다.

앞서 언급된 많은 우려를 고려할 때, 필자는 다수의 기업들이 2023년 1분기 매출및 수익 전망치를 하향 조정하거나 아예 포워드 가이던스를 철회할 수 있다고 생각한다.

주: 이 글을 작성하는 시점에 필자(Jesse Cohen)는 ProShares Short S&P 500 ETF(SH), ProShares Short QQQ ETF(PSQ)를 통해 S&P 500 지수 및 나스닥 100 지수에 대한 쇼트 포지션을 보유합니다.

글에 피력된 견해는 필자 개인의 생각일 뿐이며, 투자 조언으로 간주될 수 없습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지