뉴욕증시, 상승 유지…AI 공포감 진정에 관련 밸류체인 일제히 상승, 25일 엔비디아 실적 발표에 투심 강화 [이완수의 출근길 글로벌마켓 핫이슈]

By Timothy Fries (The Tokenist)

(2023년 1월 3일 작성된 영문 기사의 번역본)

잠재적인 “이더리움 킬러”로 불렸던 솔라나는 2022년에 최악의 실적을 기록했다. 솔라나 네트워크의 솔라나 코인(SOL)은 92% 하락했지만, 그것만이 솔라나 생태계에 대한 유일한 척도는 아니다. 사기혐의를 받고 있는 샘 뱅크먼 프리드(SBF)가 이끌었던 FTX의 자회사 알라메다 리서치의 투자를 받는 등 솔라나는 FTX 관련 코인으로 분류된다.

2023년에 솔라나는 다시 상승할 수 있을까?

솔라나의 현 상태

1년 전에 솔라나의 시가총액은 526억 달러 규모였다. 그리고 지금은 11배 줄어들어 47억 달러가 되었다. 비교하자면, 같은 기간 동안 이더리움의 시가총액은 단 3배가 줄었다. 솔라나의 시가총액은 이제 이더리움(1,480억 달러)의 단 3.1% 정도 수준이다.

지금 솔라나는 시가총액 기준 15위 암호화폐이며, 밈 코인 시바이누가 16위를 차지하고 있다. 지난 1년 동안 솔라나의 순위는 크게 하락했고, 그러한 솔라나의 새로운 시장 포지셔닝에 따르면 이더리움의 확장성 솔루션이 더 많은 자금을 가지고 있다고 볼 수 있다. 예를 들어, 폴리곤(MATIC)의 시가총액은 68억 달러이며, 이더리움의 단일 dApp(탈중앙화 앱), 탈중앙화 거래소의 유니스왑 코인도 40억 달러 시가총액을 보유하고 있어서 솔라나를 바짝 뒤쫓고 있다.

연준의 금리인상은 2022년에 모든 시장을 압박했다. 하지만 그러한 불확실성은 상대적으로 시가총액 기준 상위 코인들에게 피난처를 제공하기 때문에 이더리움(ETH)은 지분증명 dApp 생태계에서 밸류에이션 하락이 가장 적었다.

아발란체(AVAX), 카르다노(ADA) 등 다른 디파이(DeFi) 네트워크는 2022년에 솔라나와 비슷한 운명을 경험했다.

출처: 트레이딩 뷰(Trading View)

그러나 아발란체의 시가총액이 7.6배 하락했지만 솔라나는 11배나 하락해 더 큰 폭으로 줄어들었다.

중앙집중화에 대한 인식

지난 7월, 미국 투자자들은 솔라나 내부자가 이익을 얻는 대신 투자자들이 손해를 입었다며 캘리포니아주 연방법원에 솔라나에 대한 집단소송을 제기했다. 정확하게는, 솔라나랩스(Solana Labs)가 미등록 증권인 솔라나 코인(SOL)를 이용해 이익을 취했다는 것이었다.

원고 측 마크 영(Mark Young)은 SOL 배분 방식이 하위테스트(Howey Test) 하의 증권 기준에 부합한다고 강조했다. 다시 말하자면, 솔라나의 내부자와 프로모터들이 이익을 기대하고 솔라나랩스와 솔라나재단에서 발행한 SOL의 상당수를 보유한다는 것이다.

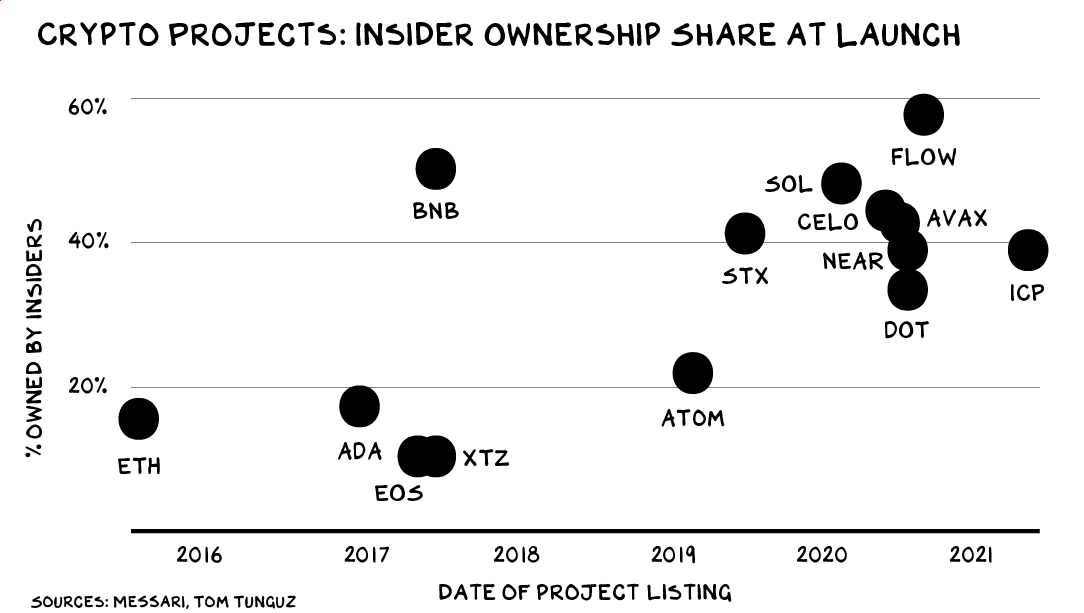

암호화폐 전문 데이터 분석 회사 메사리(Messari)의 톰 퉁구즈(Tom Tunguz)에 따르면 솔라나는 가장 중앙집중화된 암호화폐 중 하나다.

2022년 1월까지 거의 절반에 달하는 SOL 코인은 내부자의 월렛에 있었다. 반면에 이더리움은 중앙집중화 스펙트럼에서 솔라나와 정반대에 위치한다.

출처: 메사리

대안적인 디파이 인프라로서 솔라나의 중앙집중화는 검증인 노드(validator node)에서 나타나는데, 이 노드는 주로 헤츠너(Hetzner) 클라우드 서비스 제공사에 집중되어 있다. 헤츠너가 솔라나 지분의 20%를 차지하는 검증인의 최대 40%를 담당하고 있는 것이다. 샘 파딜라(Sam Padilla)의 API 스크래퍼에 따르면 헤츠너, 아마존웹서비스(AWS)(NASDAQ:AMZN), 에퀴닉스(Equinix)(NASDAQ:EQIX), 이렇게 단 3곳의 인프라 제공사가 솔라나 지분의 최대 65%까지 차지하는 검증인들을 호스팅한다.

결론적으로 솔라나의 퍼포먼스는 클라우드 제공사의 건전성과 태도에 의존한다. 그렇기 때문에 독일의 클라우드 호스팅 기업 헤츠너는 11월 2일에 1천 개 이상의 솔라나 검증인들의 접속을 차단할 수 있었다. 당시 조치는 솔라나에게 지속적인 악재로 작용했다.

솔라나의 만성적인 정전 문제

솔라나가 유명해진 유일한 이유는 엔터프라이즈급 퍼포먼스다. 솔라나의 TPS(초당트랜잭션처리수)은 이더리움을 훨씬 앞서간다. 솔라나는 4,000 tsp이지만 이더리움은 14 tsp에 불과하다. 이더리움의 포스트 머지 지분증명(Pos)와 달리, 솔라나는 역사증명(PoH)라고 불리는 수정된 컨센서스 알고리즘을 사용하며, 이를 통해 트랜잭션이 순차적 라인업을 기다리지 않고 병렬적으로 처리될 수 있다.

또한 솔라나 네트워크는 “가십 네트워크”(gossip network)를 통해 빠른 속도를 낼 수 있다. 가십 네트워크는 트랜잭션을 더 빠르게 전파시켜 컨센서스에 이르게 하는 데이터 구조다. 그리고 개발자들은 dApp을 위한 스마트 계약을 만들 수 있는 솔라나의 최적화와 용이성에 대해서 만족한다.

그런데 이렇게 대단한 기술로 보이는 솔라나가 연중무휴 온라인을 유지하는 데 어려움을 겪고 있다. 2022년에 들어서자마자 1월 21일에 솔라나 네트워크는 하루 동안 중단되었다. 주요 다운타임 사태가 발생하자 SOL 가격은 33% 하락해 141달러에서 94달러가 되었다. 전조와 같았던 1월의 네트워크 중단 이후에도 2월, 7월, 8월, 9월을 제외하고 정전이 계속 발생했고, 이는 2022년 내내 퍼포먼스 하락과 불안정성으로 이어졌다.

다운타임이 발생할 때마다 SOL 가격은 계속 떨어졌다. 2022년에 14차례 정전이 발생했으며, 총 네트워크 중단 시간은 4일하고도 12시간이었다.

솔라나의 만성적인 이슈로 돌아가 보자면, 아나톨리 야코벤코(Anatoly Yakovenko) 솔라나 창립자는 웹3 인프라 기업인 점프크립토(Jump Crypto)와 함께 두 번째 클라이언트 소프트웨어인 파이어댄서(Firedancer)를 장기적 솔루션으로서 개발하고 있다. 지난 10월에 야코벤코는 네트워크 성능저하로 사용자의 자금이 위험에 처하지는 않는다며 커뮤니티를 안심시켰다.

“솔라나는 2,000명의 다른 검증인이 있기 때문에 이런 실패들이 사용자의 자금 또는 프로그램 상태를 위험에 빠뜨리지 않는다.”

해당 발언 이후 솔라나의 검증인 수는 1,789명으로 줄었다. 기술적 문제가 아직 해결되지 않은 가운데, 2022년 솔라나에 타격을 입힌 궁극적 악재는 바로 사기 사건에의 노출이었다.

솔라나, 샘 뱅크먼 프리드의 가장 큰 희생양

지금까지 솔라나는 9차례 투자 라운드를 통해 3억 1,580만 달러 규모의 펀딩을 받았다. 투자자 중에는 알라메다 리서치(Alameda Research)가 있었는데 지금은 샘 뱅크먼 프리드(SBF)의 비자금 출처로 유명해졌다. SBF는 사용자 동의 없이 자금을 유용했다는 혐의를 받고 있다.

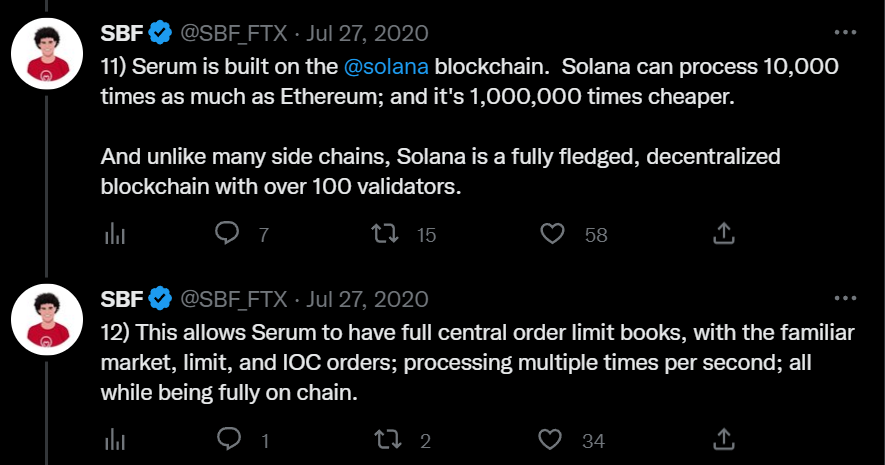

솔라나컴패스(Solana Compass)에 따르면, 이제는 기능이 정지된 알라메다의 잠금 상태 지분은 SOL 코인 4,810만 개에 해당하며, 1,390만 개의 인출이 중단되어 있다. 솔라나가 “이더리움 킬러”로 각광받기 전부터 SBF 및 솔라나는 이미 긴밀한 관계를 유지하고 있었다. 2021년 1월에 SBF는 트위터에서 솔라나 과대평가를 주장하는 한 사용자에게 개당 3달러에 SOL을 모두 자신에게 팔라고 하기도 했다.

결과적으로, 바이낸스의 FTX 인수 가능성이 떠돌던 2022년 11월 9일에 솔라나 가격은 40% 가까이 폭락했고 그날 전체로는 55%까지 하락했다. 솔라나 가격은 30달러에서 13.49달러가 되었다.

알라메다의 SOL 코인은 파산관리자가 보관하고 있다고 알려졌으며, 솔라나는 첫 제네시스블록이 생성되었던 2020년 3월 16일 이후 짧은 역사상 가장 큰 매도세에 직면했다. 게다가 SBF는 이더리움의 유니스왑에 해당하는 솔라나 기반 탈중앙화거래소 세럼(Serum, SRM)에 직접 투자하고 홍보했다.

세럼(SRM) 코인 가격은 2022년에 96% 하락했고 솔라나의 생태계와 유동성이 치명타를 입혔다. 그동안, 온체인 데이터에 따르면 알라메다 월렛은 연말에 다시 활성화되어 이더리움, 스테이블코인, 비트코인 등 다양한 코인과의 스왑을 시도했다.

솔라나는 회복할 수 있을까?

2023년에 대해 블랙록(NYSE:BLK)과 국제통화기금(IMF)는 이미 경기침체를 발표했다. 이런 상황은 이미 어려운 상태인 위험자산에 호의적이지는 않다. 거시경제 악재에 더해 솔라나 생태계는 FTX/알라메다 상황이 진행되면서 추가적 매도세에 직면할 수 있다.

FTX/알라메다에 대한 노출이 없었다고 하더라도, 새로운 블록체인이 디파이 영역에 들어오거나 기존 블록체인이 더 강력해짐에 따라 솔라나는 계속 네트워크 정전 문제를 겪고 있다. 11월 연례 브레이크포인트(Breakpoint) 컨퍼런스에서 야코벤코는 솔라나에 대해 다음과 같이 제시했다.

“2022년은 솔라나 엔지니어링 팀의 신뢰성이 이슈이 전부였다고 말할 수 있겠습니다. 그리고 많은 부분이 이제는 해결되었다고 생각합니다.”

앞서 언급했던 파이어댄서는 이론적으로 최대 60만 tps 속도를 낼 수 있는데, 솔라나 개발자들은 스마트 계약을 위한 보안 강화에 초점을 맞출 것이다. 핫월렛 공격 등 대가가 큰 상황을 막기 위해 야코벤코는 자동화 코드 감사가 필요할 수 있다고 제시했다.

또한 솔라나는 더욱 개발자 친화적인 네트워크가 될 수 있다. 예를 들어, 최근 출시된 시홀스(Seahorse) 컴파일러는 개발자들이 유명한 파이썬(Python) 프로그램 언어를 이용해 솔라나의 스마트 계약을 솔라나의 앵커(Anchor) 프레임워크 내에서 작성할 수 있도록 한다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지