[오늘증시] 2.4조 들고 코스피 방어한 개미…삼전·하이닉스 약세

By Michael Kramer

(2022년 12월 26일 작성된 영문 기사의 번역본)

오늘 분석글에서는 2023년 미국 증시에 관한 10가지 예측을 제시하려고 한다. 어떤 일이든 일어날 수 있겠지만, 이러한 예측 연습은 내년 경로에 대한 전략과 사고 과정을 펼치는 데 도움이 된다.

2022년은 예측 불가능한 해였다. 필자가 2021년 말에 내놓았던 예측 내용 대부분이 틀렸거나 충분히 공격적이지 않았다. 단, 예외적으로 S&P 500 지수가 2022년 말에 3,800포인트 정도가 될 것이라는 예측은 들어맞았다. 이 글을 작성하는 지금 보자면, 12월 23일 금요일 S&P 500 지수는 3,844포인트로 마감되었다.

아마 2023년은 예측하기가 더 힘들 수 있다. 왜냐하면 경제는 우려보다 훨씬 낫거나, 예상보다 훨씬 안 좋을 수 있기 때문이다.

인플레이션은 2022년 여름의 정점에서 완화되었으나 앞으로 얼마나 더 떨어질지는 분명하지 않다. 한편, 채권시장은 경기침체를 예측하고 있지만 2022년 3분기 및 4분기 미국 GDP는 탄탄하게 나타났다.

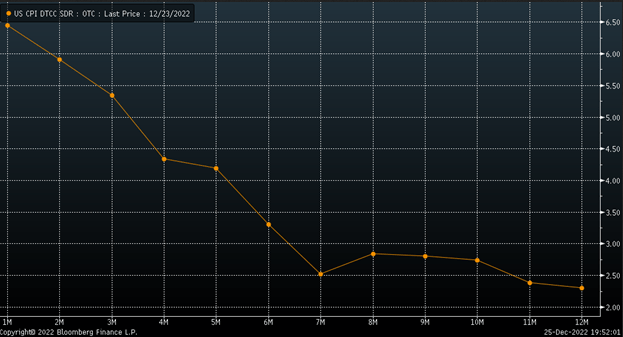

1. 인플레이션 급락할까?

인플레이션 스왑시장에서는 소비자물가지수(CPI)가 2023년에 크게 하락해, 내년 중반이면 2.5%까지 떨어질 것으로 보고 있다.

많은 지표가 인플레이션이 하락할 수 있다고 제시하지만, 인플레이션이 경직적이고 시장에서 생각하는 수준 이상 높게 유지될 수 있다고 제시하는 지표도 있다. 애틀랜타 연은의 12개월 비탄력적 소비자물가지수(CPI)는 11월에 최대 6.6%까지 상승했다. 이는 1982년 이래 최고치였다.

그리고 2023년에도 인플레이션은 4~6% 범위에 머무를 가능성이 높고, 시장에서 생각하는 만큼 빠르게 하락하지는 않을 것이다.

2. 스태그플레이션적 환경

4~6%의 비탄력적 인플레이션은 명목GDP 성장이 둔화될 수 있다는 의미지만, 2023년에 경기침체가 예상되지는 않는다. 오히려 스태그플레이션적 환경으로 이어질 가능성이 더 높고, 그렇게 되면 실질성장률은 0%에 가까울 것이다.

3. 실적침체 없을 것

많은 기업들이 명목상 매출과 수익을 창출하지만 S&P 500 지수에 대한 수익 예상치는 일부가 기대하는 만큼 떨어지지는 않을 것이다.

기업들은 2022년 수준 수익을 유지할 정도의 마진을 창출할 것이다. 2023년에 실적침체(earnings recession)는 없고, 성장도 없을 것이며, S&P 500 기업들의 주당순이익은 220달러 정도로 예상된다는 의미다.

비교하자면 2022년 4분기 미국 GDP는 전기 대비 연 7.0% 성장한 것으로 나타났다.

4. 기준금리 6%선으로 상승

인플레이션이 4~6% 범위에서 유지되면 연준은 12월 FOMC에서 밝힌 것처럼 금리를 5.1% 이상으로 올려야 할 것이다. 그렇게 되면 6% 금리까지 바라보는 결과가 나올 가능성이 높다.

5. 미 2년물 국채금리 급등

비탄력적 인플레이션과 더욱 공격적인 연준은 미 2년물 국채금리를 5.25% 정도로 높게 끌어올릴 것이다.

6. 미 2년물 국채금리가 10년물 국채금리 끌어올릴 것

미 2년물 국채금리 상승이 10년물 국채금리도 끌어올릴 것이다. 그렇지만 장단기 국채금리는 여전히 0.50%p 정도 역전된 상태를 유지할 것이다. 10년물 국채금리는 4.75% 정도까지 오를 수 있다.

7. 미국 달러 강세 둔화

미국 기준금리는 더 높아질 가능성이 크지만 유럽과 일본의 금리는 더 높아질 수 있다. 따라서 미국 달러 지수는 둔화되어 101~115 사이에 머무를 것이다.

8. 비트코인 가격 급락

높은 금리와 긴축적 재무 환경은 비트코인에 악재가 될 것이다. 비트코인 자체는 아무것도 창출할 수 없고 내재적 가치를 갖지 못하기 때문에, 비트코인은 비선호 자산이 된다. 결과적으로 2023년 비트코인 가격은 11,000달러 정도로 떨어질 것이다.

9. 가치주 실적이 성장주 앞지를 것

금리 상승 시 가격하락 폭이 큰 공격적 성장주(long-duration asset)는 2023년에 어려움을 겪을 것이다. 따라서 2023년에도 가치주 수익률이 성장주를 상회할 것이다.

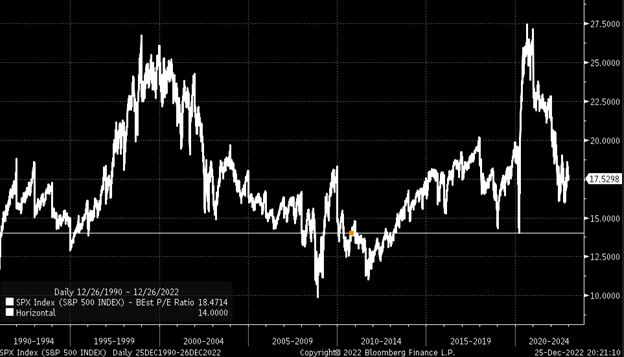

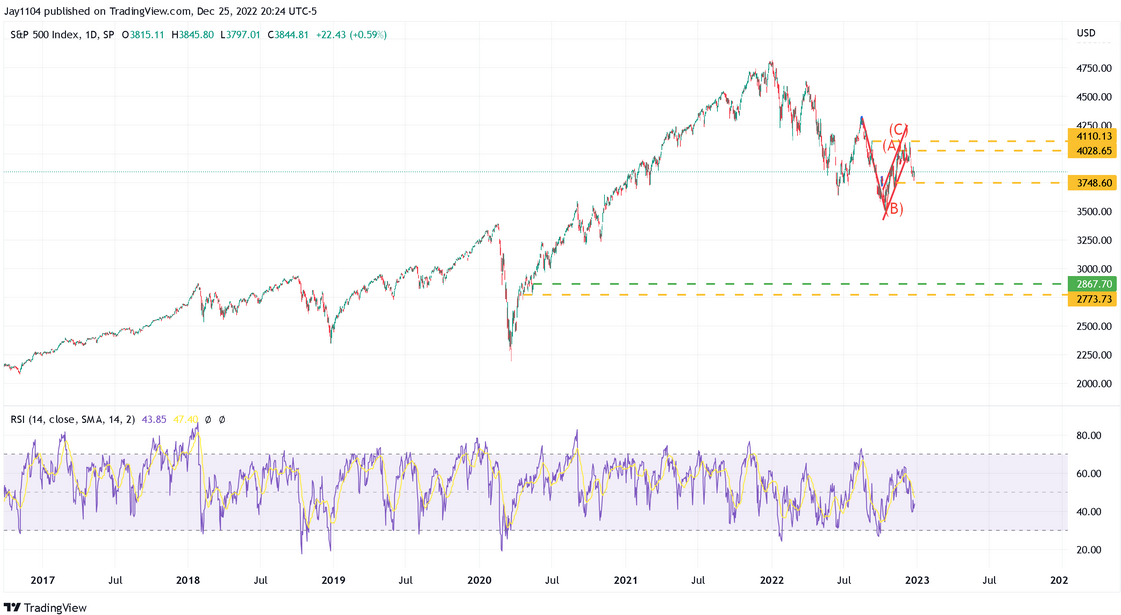

10. S&P 500 지수 하락할 것

S&P 500 지수는 2023년에 하락할 것이다. 연준이 기준금리를 예상보다 높게 올릴 가능성이 있으며, 인플레이션은 경직적으로 유지되고, 기업 실적도 불확실하므로 S&P 500 지수는 2022년에 이어 2023년에도 하락할 것으로 보인다.

S&P 500 지수가 수익의 13~14배 정도로 하락하면 투자자들이 백기를 들고 주식을 팔고 떠나는 항복(capitulation)과 같은 순간이 나타날 가능성이 높다.

2023년 S&P 500 지수는 S&P 500 기업들의 주당순이익 220달러(2022년과 동일)의 14배에서 3,100포인트, 13배에서는 2,800포인트 정도 가치가 있다.

그러나 극단적인 시장 트레이딩 상황을 감안하면, S&P 500 지수는 더 크게 하락할 수도 있다. 지수가 3,100 포인트 아래로 떨어져 2020년 5월의 2,867포인트와의 갭을 좁힐 수 있을 것이다. 반등한다고 해도 2023년 말에 3,200포인트선에서 마감할 것으로 예상된다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지