[오늘증시] 2.4조 들고 코스피 방어한 개미…삼전·하이닉스 약세

By Jesse Cohen

(2022년 7월 20일 작성된 영문 기사의 번역본)

- 기술 섹터, 최근 하락세로 어려움 겪어

- 공격적인 밸류에이션 재조정으로 저가매수 기회 나타나

- 엣시, 페이팔, 트윌리오 추천

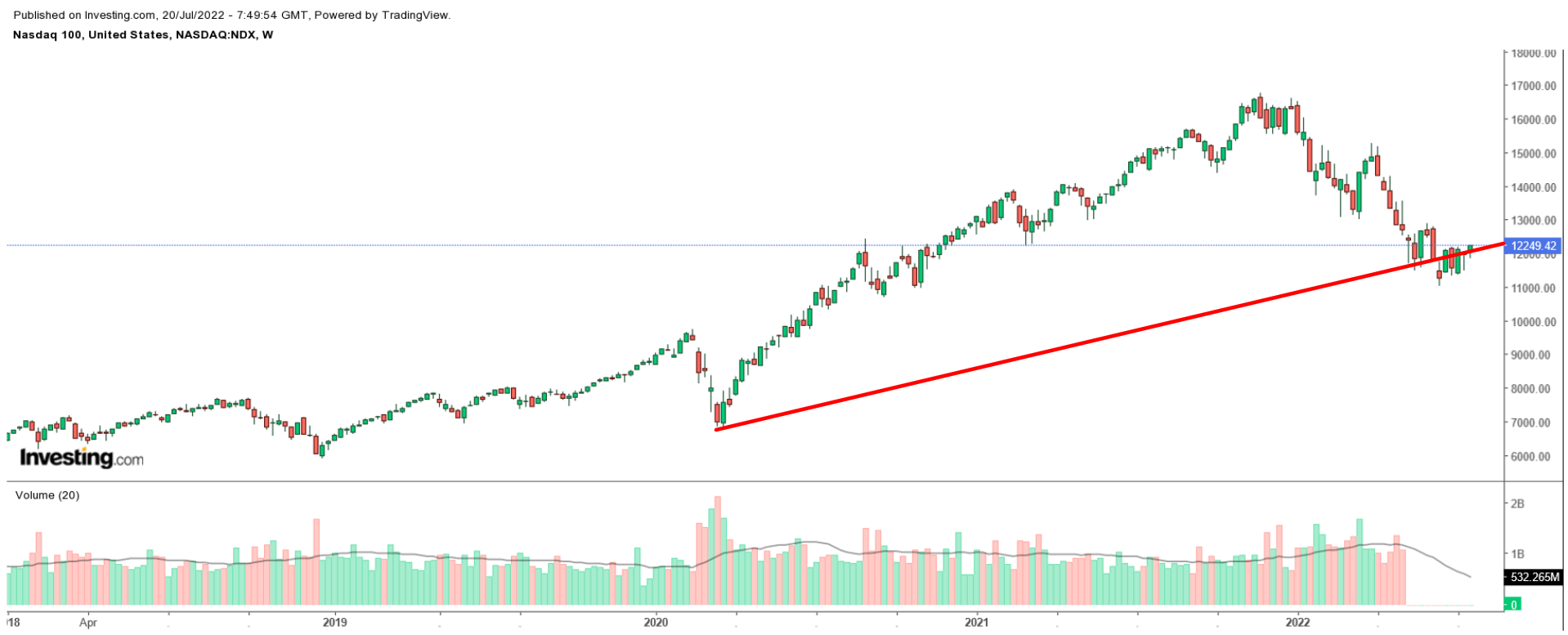

고성장 기술주들은 2022년 대규모 기술주 매도세가 나타나기 전까지는 최고의 종목이었다. 하지만 나스닥 100 지수는 올해 초부터 약세장에 진입했다.

금리인상, 높은 인플레이션에 대한 우려, 경기침체 가능성에 대한 불안 등 여러 요인들이 기술 섹터 상황을 어렵게 만들고 있다.

그럼에도 불구하고, 지금까지 주가가 크게 하락했지만 이번 분기 실적 발표에 앞서 눈여겨볼 만한 기술 기업 3곳을 추려 보았다. 이들 기업은 각각의 비즈니스 영역에서 성장의 여지가 충분하기 때문에 탄탄한 장기 투자처가 될 수 있다.

1. 엣시

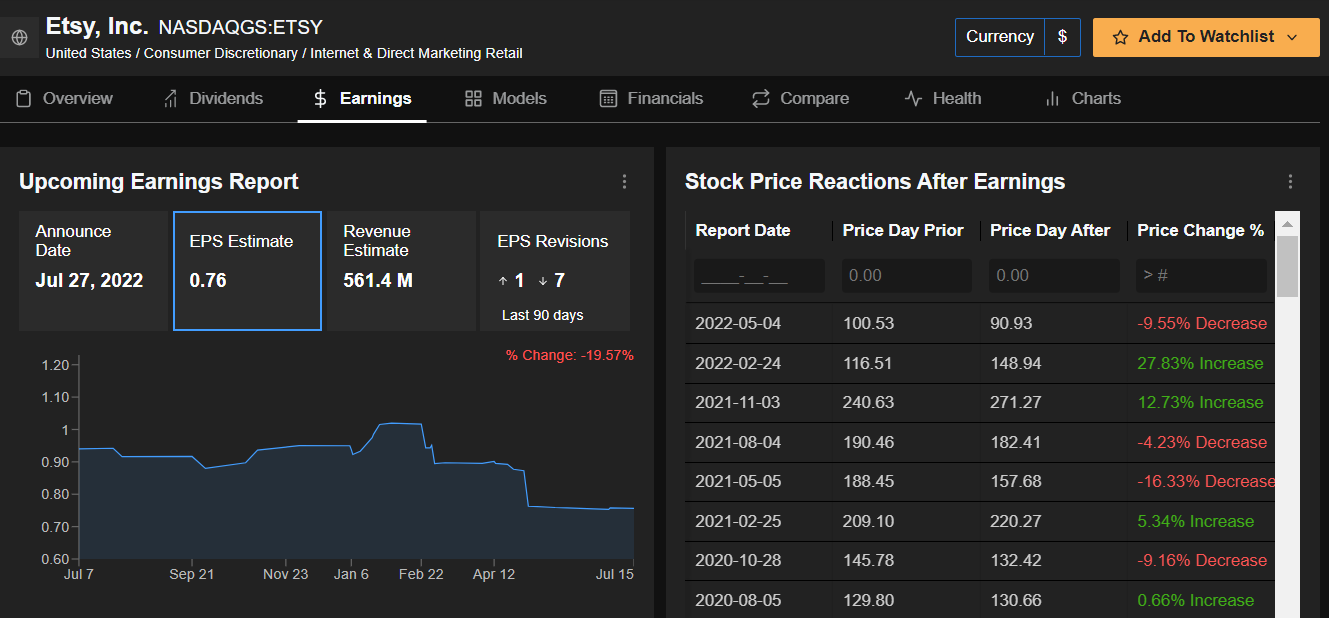

- 실적발표일: 7월 27일 수요일 폐장 후

- 주당순이익 증가 예상치: 전년 대비 +11.8%

- 매출 증가 예상치: 전년 대비 +6.1%

- 2022년 주가 변동: -60.1%

- 시가총액: 111억 달러

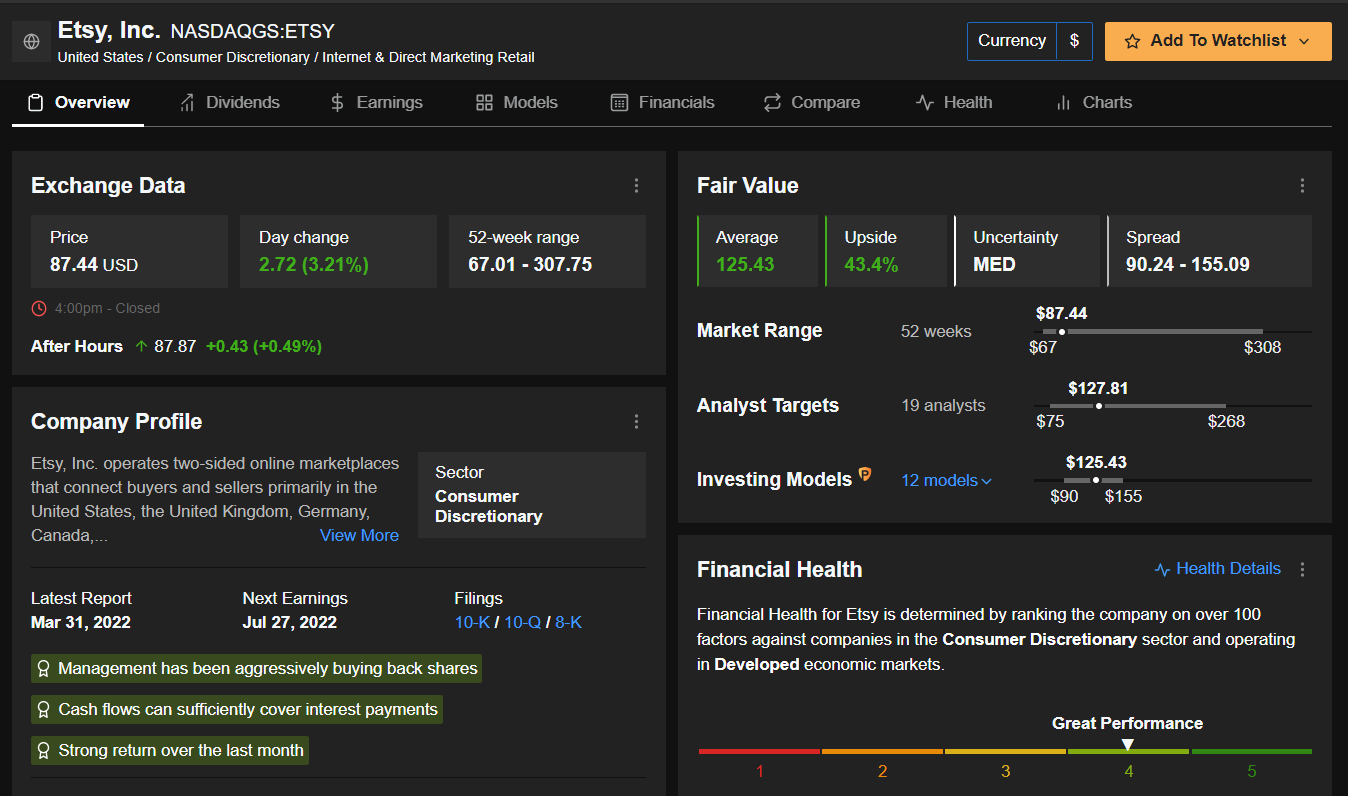

핸드메이드 및 빈티지 제품을 위한 온라인 전자상거래 플랫폼을 제공하는 엣시(NASDAQ:ETSY)의 주가는 지난 수개월 동안 크게 하락했다. 연준의 긴축적 통화정책으로 인해 금리인상에 민감한 기술 기업들은 매도세에 직면했다.

미국 뉴욕 브룩클린에 위치한 인터넷 소매업체 엣시의 주가는 2021년 11월 사상 최고치인 307.75달러를 기록했지만, 2022년 6월 16일에는 저점인 67.01달러로 하락했다.

그 이후 소폭 반등했으나 엣시 주가는 여전히 사상 최고치 대비 72% 낮은 수준이다.

엣시의 이전 분기 실적은 월가 예상치를 크게 상회했지만 앞으로에 대해서는 약세 전망을 제시했다. 컨센서스에 따르면 엣시 매출은 전년 대비 6.1% 상승한 5억 6,140만 달러, 주당순이익은 전년 대비 11.8% 상승한 0.76달러로 예상된다. 전자상거래 섹터에서 거래량을 측정하는 핵심 항목인 총매출액(GMS) 역시 주목받을 것이다. 1분기 GMS는 전년 대비 3.5% 상승한 33억 달러를 기록했다. 또 투자자들은 남은 2022년에 대한 전망 업데이트에도 귀를 기울일 것이다. 출처: 인베스팅프로

출처: 인베스팅프로

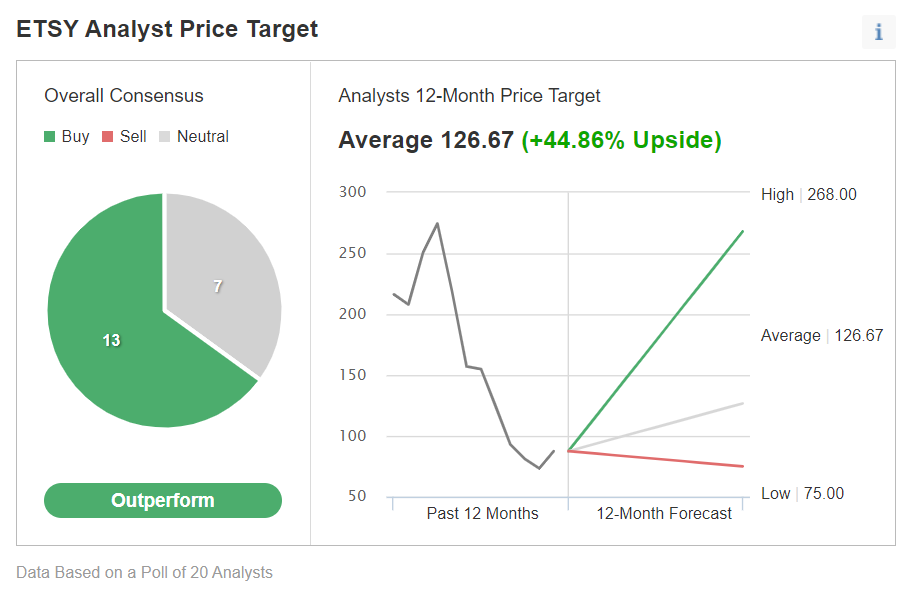

인베스팅닷컴이 20명의 애널리스트를 대상으로 설문조사를 실시한 결과, 컨센서스는 강력하게 ‘시장수익률 상회’ 등급을 제시했다. 매도 등급을 제시한 애널리스트는 아무도 없었다. 평균 목표주가는 126.67달러로 현재 주가 대비 45% 정도 높다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

또한 인베스팅프로에서 계산한 평균 공정가치는 125.43달러로 현재 주가보다 43.4% 높다. 출처: 인베스팅프로

출처: 인베스팅프로

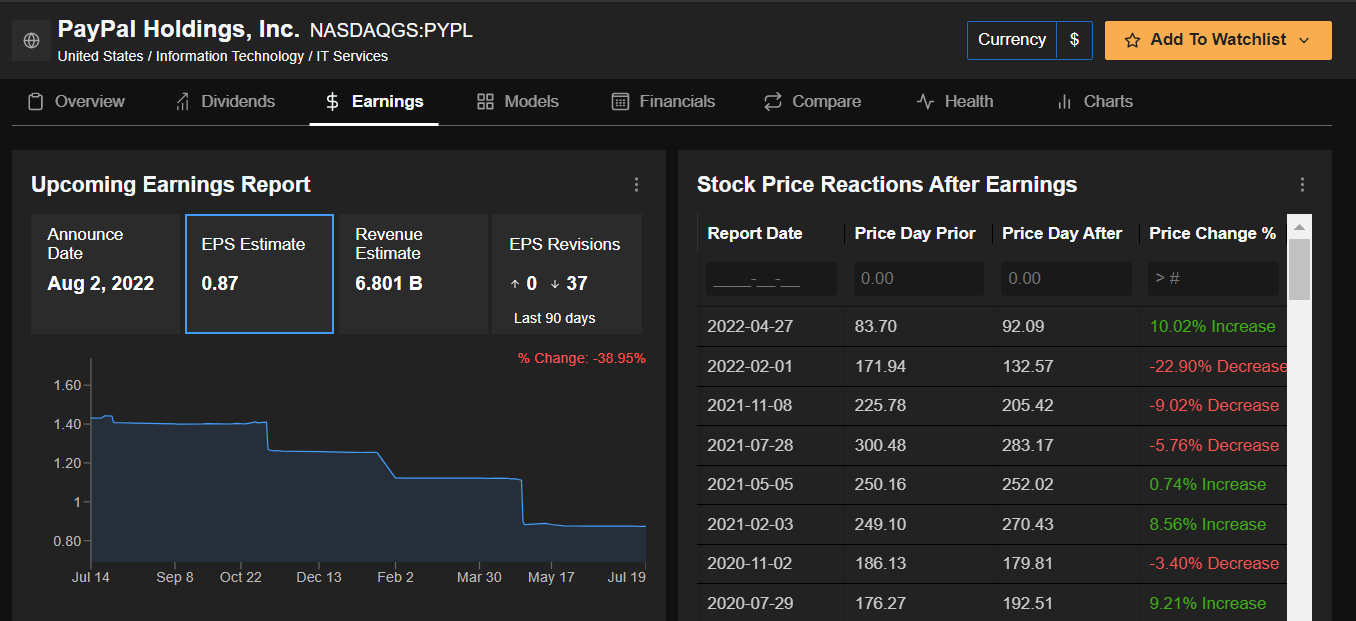

2. 페이팔

- 실적발표일: 8월 2일 화요일 폐장 후

- 주당순이익 증가 예상치: 전년 대비 -24.3%

- 매출 증가 예상치: 전년 대비 +9.0%

- 2022년 주가 변동: -58.8%

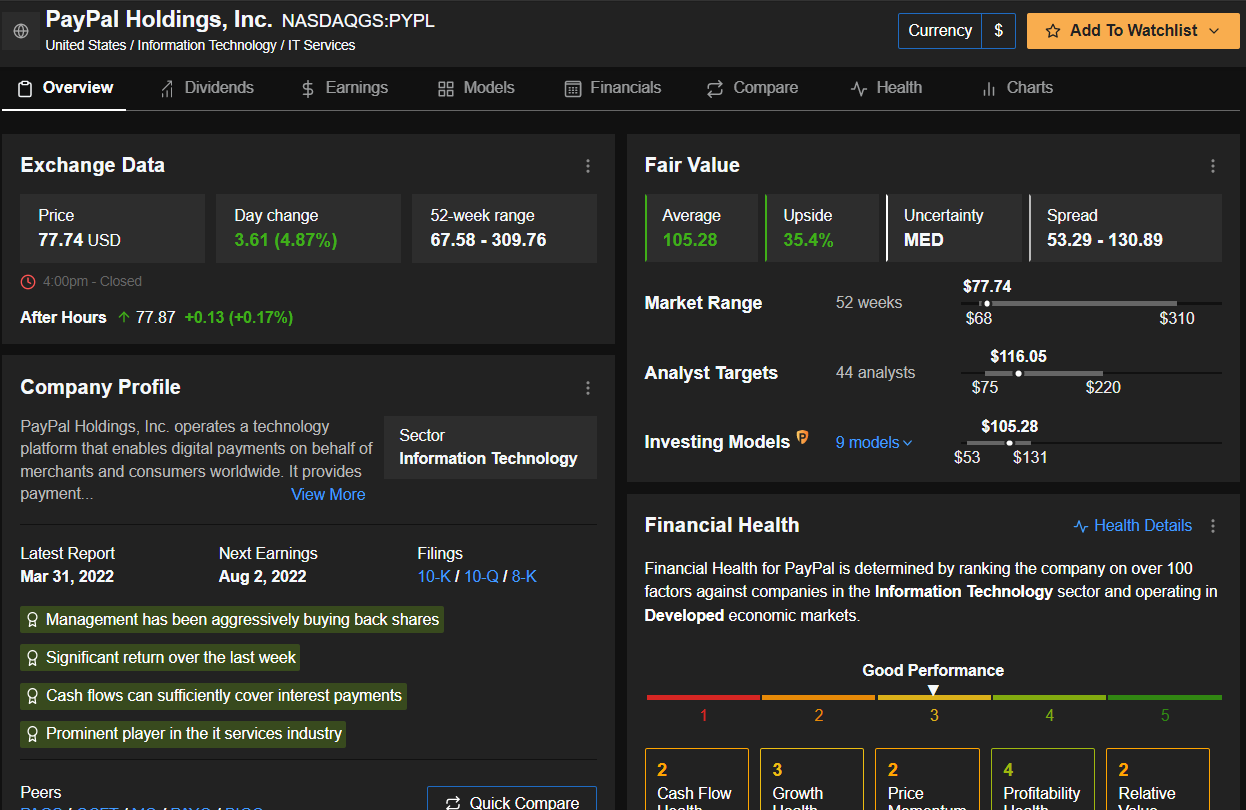

캘리포이나주 새너제이에 위치한 전자결제 운영업체 페이팔(NASDAQ:PYPL) 역시 최근 기술 섹터 매도세 속에서 주가가 크게 하락했다.

페이팔의 주가는 2017년 10월 이후 가장 낮은 수준으로 떨어져 2022년 시장수익률을 크게 하회했다. 2021년 7월에 사상 최고치인 310.16달러에 이르렀으나 그 이후 75% 정도 하락했고, 6월 30일에는 5년래 저점인 67.58달러를 기록했다. 페이팔은 탄탄한 1분기 실적을 발표했으나 2022년 전체 전망은 하향 조정했다. 컨센서스에 따르면 2분기 매출은 전년 대비 9% 증가한 68억 달러로 예상되지만, 주당순이익은 전년 대비 24.3% 하락한 0.87달러로 예상된다.

페이팔은 탄탄한 1분기 실적을 발표했으나 2022년 전체 전망은 하향 조정했다. 컨센서스에 따르면 2분기 매출은 전년 대비 9% 증가한 68억 달러로 예상되지만, 주당순이익은 전년 대비 24.3% 하락한 0.87달러로 예상된다. 출처: 인베스팅프로

출처: 인베스팅프로

투자자들은 페이팔의 추가된 활성계정 수 그리고 전자상거래 플랫폼에서 처리된 모든 거래의 가치를 측정한 총결제금액(TPV)에 주목할 것이다. 이 두 가지 핵심 측정항목은 지난 1분기에 모두 예상치를 상회했다.

수요 하락과 소비자지출 축소 어려움 속에서 페이팔 경영진이 제시할 향후 가이던스 역시 주목할 만하다.

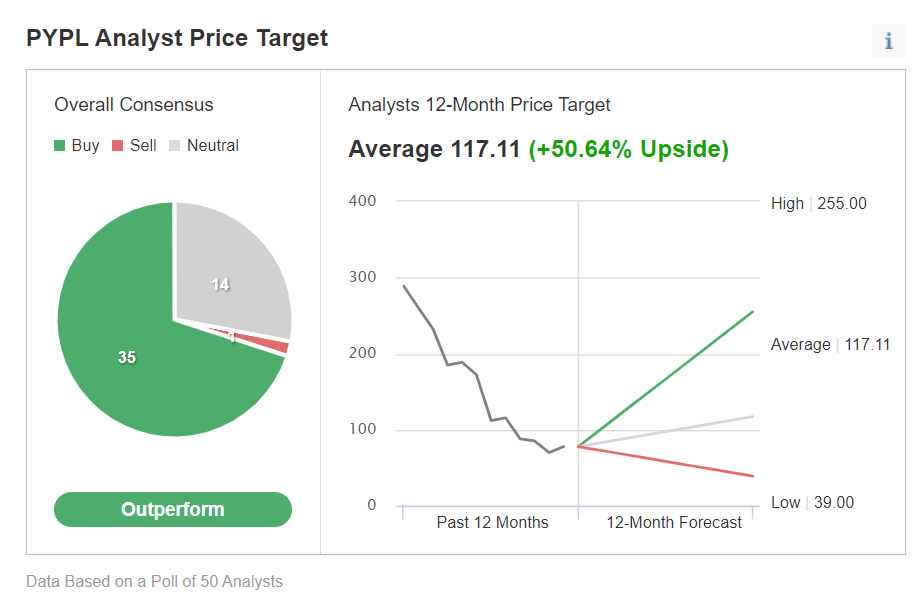

그러나 재무제표가 깔끔하고 시장에서 리더십 포지션을 차지하고 있는 페이팔이 최근 주가 하락으로 매력적인 밸류에이션을 보이고 있기 때문에 앞으로 주가는 상승할 가능성이 높다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

인베스팅닷컴에서 50명의 애널리스트를 대상으로 설문조사를 실시한 결과, 49명이 시장수익률 상회 또는 보유 등급을 제시했다. 평균 목표주가는 117.11달러로 현재 주가보다 51% 정도 높다.

이와 비슷하게 인베스팅프로의 정량 모델에서도 페이팔 주가가 공정가치인 105.28달러를 향해 35.4% 상승할 수 있다고 제시했다. 출처: 인베스팅프로

출처: 인베스팅프로

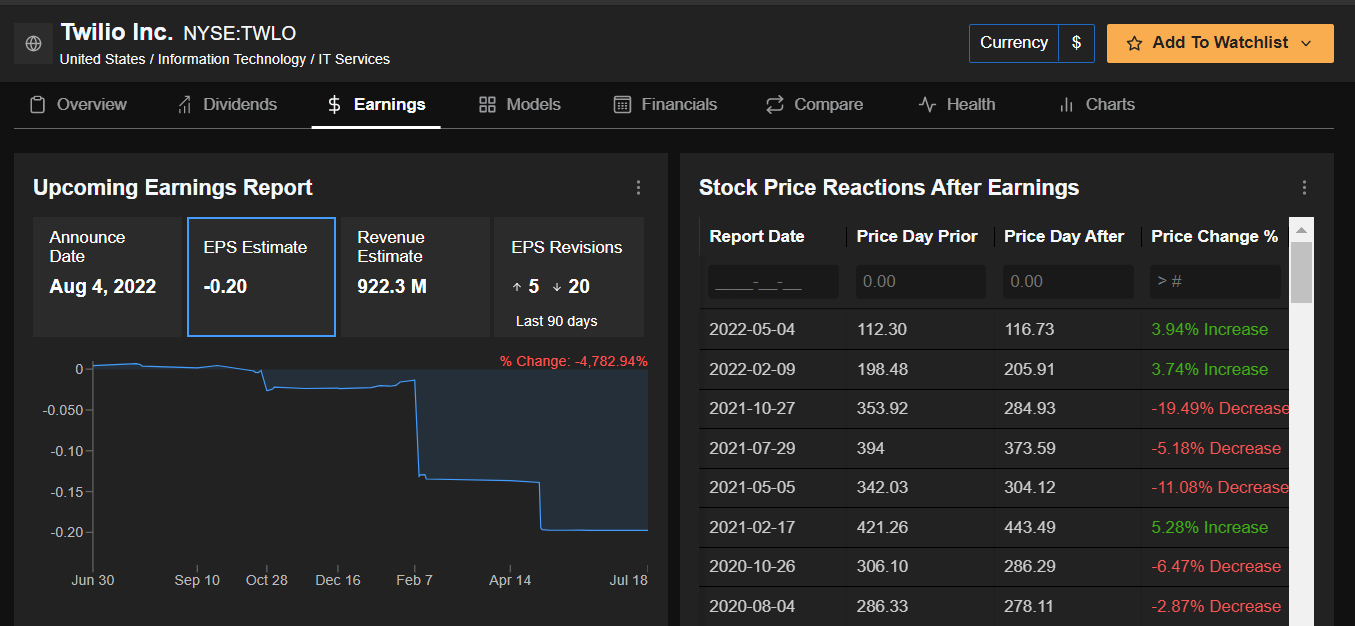

3. 트윌리오

- 실적발표일: 8월 4일 목요일 폐장 후

- 주당순이익 증가 예상치: 전년 대비 -81.8%

- 매출 증가 예상치: 전년 대비 +37.9%

- 2022년 주가 변동: -66.2%

- 시가총액: 162억 달러

트윌리오(NYSE:TWLO)는 소프트웨어 애플리케이션 내에서 개발자들이 고객 참여를 구축하고, 규모를 늘리고, 운영할 수 있도록 하는 클라우드 커뮤니케이션 플랫폼을 제공하는 기업이다. 올해 들어 수익성이 없거나 주가수익(P/E) 비율이 너무 높은 소프트웨어 관련 종목에 대한 열기가 식으면서 트윌리오 주가는 크게 하락했다.

거대 클라우드 커뮤니케이션 기업인 트윌리오의 주가는 2020년 3월 이후 최저 수준으로 하락했고, 2021년 2월 사상 최고치 457.30달러 대비 80.5% 낮아졌다.

지난 분기 트윌리오의 실적은 시장 예상치를 상회했으나 약세 가이던스를 제시했다. 컨센서스에 따르면 2분기 매출은 탄탄한 수요에 힘입어 38% 상승한 9억 2,230만 달러에 이를 것으로 예상된다. 그러나 비즈니스 확대 노력과 관련된 비용 상승으로 인해 주당순손실 0.20달러가 예상된다. 출처: 인베스팅프로

출처: 인베스팅프로

특히 트윌리오의 활성 고객 계정(ACA)은 1분기에 전년 대비 14% 증가했는데, 2분기에도 증가세가 유지될지 주목된다. 트윌리오는 통신 플랫폼 서비스(CPaaS) 섹터의 선도 기업이며 트위터(NYSE:TWTR), 코카콜라(NYSE:KO), 리프트(NASDAQ:LYFT) 등을 고객사로 보유하고 있다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

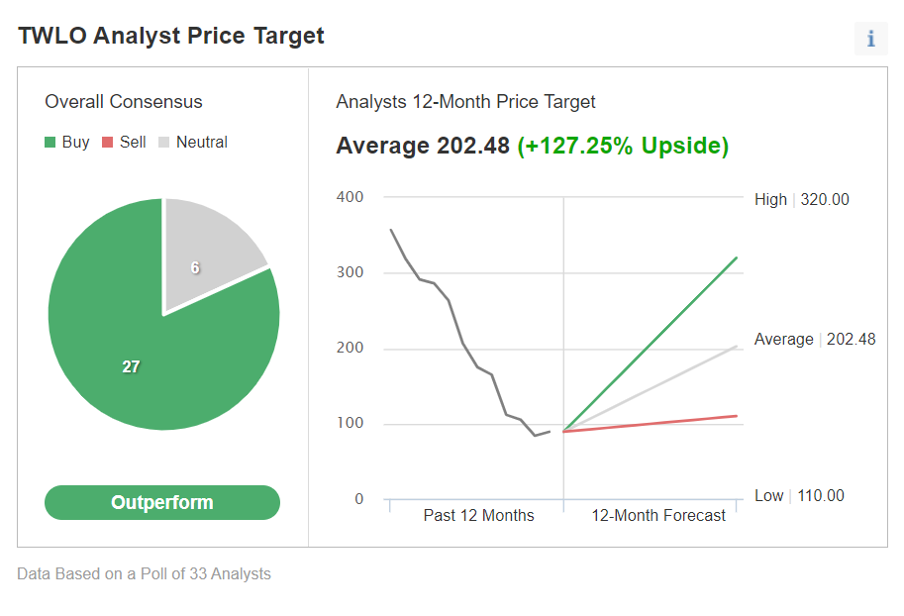

전반적으로 애널리스트들은 트윌리오에 대한 강세 전망을 내놓았다. 인베스팅닷컴이 33명의 애널리스트를 대상으로 설문조사를 실시한 결과 강력한 장기 성장 전망을 들어 27명이 매수 등급을 제시했다. 또한 평균 목표주가는 200달러 이상으로 현재 주가 대비 127%나 높은 수준이다.

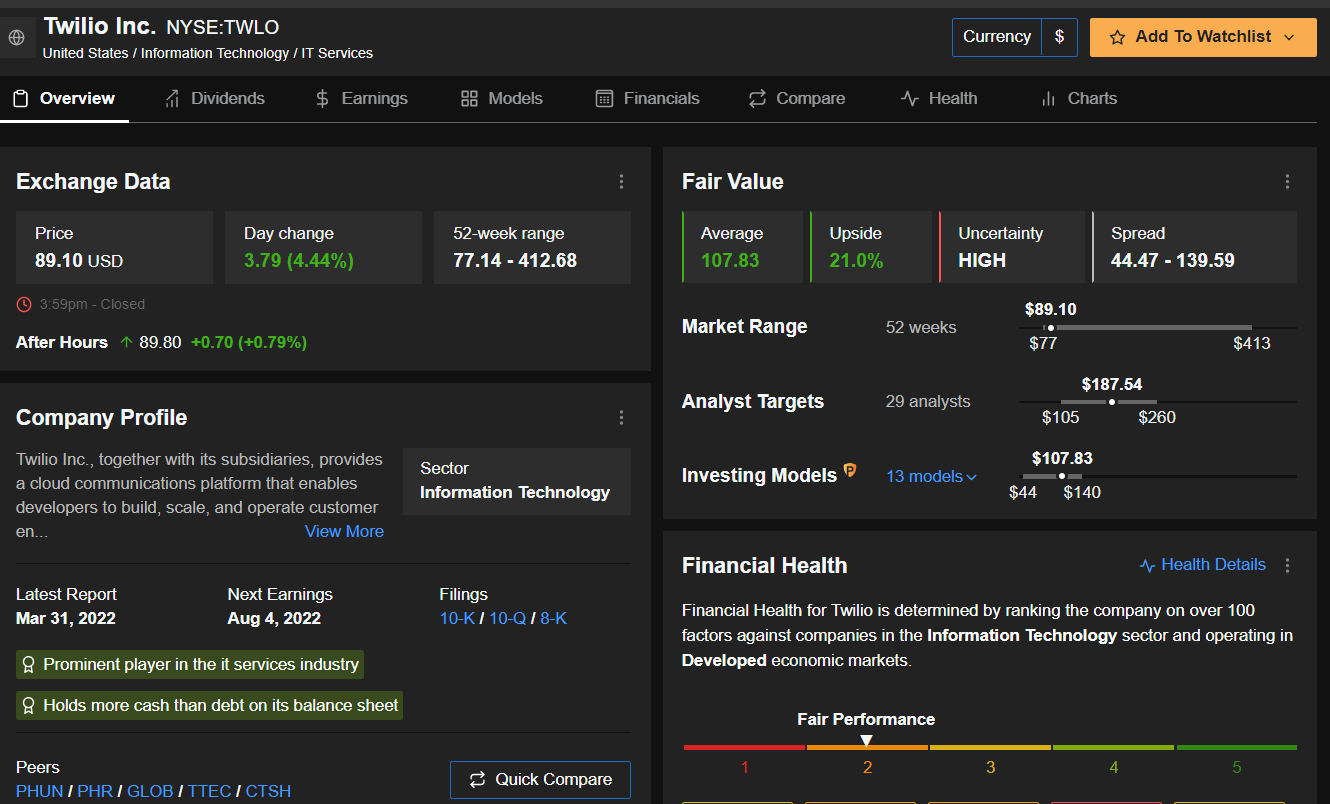

주가수익(P/E) 비율, 주가매출(P/S) 비율 등을 참고해 인베스팅프로에서 계산한 트윌리오의 평균 공정가치는 107.83달러이며, 현재 주가보다 21% 높다. 출처: 인베스팅프로

출처: 인베스팅프로

주: 이 글을 쓰는 시점에 필자(Jesse Cohen)는 글에서 언급된 기업의 주식을 보유하지 않습니다. 또한 주식 종목에 대한 견해는 필자의 의견일 뿐이며, 투자 조언으로 간주될 수 없습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지