[오늘증시] 2.4조 들고 코스피 방어한 개미…삼전·하이닉스 약세

By Michael Ashton

(2022년 6월 20일 작성된 영문 기사의 번역본)

이 글은 인베스팅닷컴 단독 기고문입니다.

지난주 미 연준은 공격적인 75bps 금리인상을 발표했다. 단 몇 주 전만 하더라도 제롬 파월 의장은 연준에서 75bps 인상을 “적극적으로 고려하지 않는다”고 공개적으로 밝혔다. 소극적으로는 고려하고 있었다는 점은 분명해졌다.

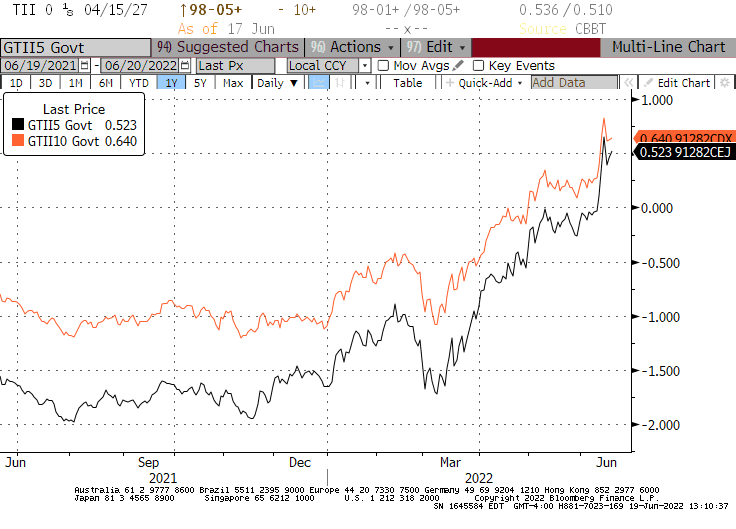

지난주 5년물 물가연동국채의 실질금리는 44bps 상승, 10년물 실질금리는 28bps 상승했고, 대부분의 상승은 연준 회의 이전에 발생했다. 연준이 사실상 금리를 75bps 인상할 수도 있다는 소문이 돌았기 때문이다.

지난 3월 이후에는 5년물 실질금리가 총 220bps, 10년물 실질금리는 170bps 상승했다(차트 참고). 이는 미국 증시에 어려움으로 작용했고 앞으로도 그럴 것이다.

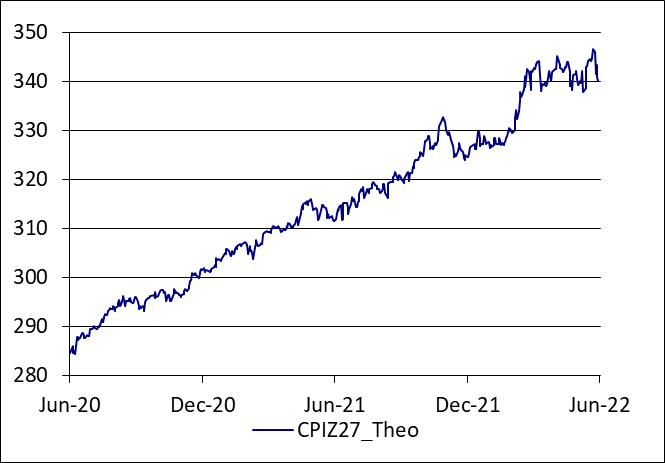

물론, 채권도 마찬가지로 어려운 상황이다. 주식 60%, 채권 40%를 보유하는 전통적인 6대 4 투자 전략의 수익률은 올해 1월부터 18% 하락했다. 또한 리스크 패리티(Risk parity) 포트폴리오는 그보다 더 하락했다. 예를 들어 Toroso Risk Parity ETF(NYSE:RPAR)의 하락율은 20.6%였다. 하지만 도움의 손길이 오는 중이다. 이번 주 5년 및 10년 인플레이션 스왑(Inflation Swap) 금리는 각각 25bps, 20bps였고, 이는 러시아의 우크라이나 침공 이전 2월의 수준에 가깝다. 금리의 주간 변동은 분명히 연준 정책에 대한 반응이었지만, 필자가 이전에 강조했듯이 4월 장중 고점보다 큰 폭으로 하락한 것은 채권 보유 이익(carry) 때문이었다. 이번 주까지도 선행 기대 인플레이션이 사실상 전혀 떨어지지 않았다. (아래 차트를 보면 2027년 12월 CPI 선물의 이론적 가격을 확인할 수 있다.)

하지만 도움의 손길이 오는 중이다. 이번 주 5년 및 10년 인플레이션 스왑(Inflation Swap) 금리는 각각 25bps, 20bps였고, 이는 러시아의 우크라이나 침공 이전 2월의 수준에 가깝다. 금리의 주간 변동은 분명히 연준 정책에 대한 반응이었지만, 필자가 이전에 강조했듯이 4월 장중 고점보다 큰 폭으로 하락한 것은 채권 보유 이익(carry) 때문이었다. 이번 주까지도 선행 기대 인플레이션이 사실상 전혀 떨어지지 않았다. (아래 차트를 보면 2027년 12월 CPI 선물의 이론적 가격을 확인할 수 있다.) 출처: 인듀어링 인베스트먼트

출처: 인듀어링 인베스트먼트

이번 주에 측정된 시장 기반 인플레이션 기대가 하락한 것에 대해 연준은 아마도 인플레이션 기대의 안착(unanchoring)에 앞서고 있고 인플레이션이 통제 불가능한 수준으로 가지 않도록 하면서 나아지고 있다고 안도할 수도 있다.

하지만 안타깝게도 그렇지는 않은 것 같다. 지난주 칼럼에서도 썼듯이, 급작스러운 금리인상과 지급준비금 압박으로 연준은 화폐의 가격 문제를 해결하고 있는 것이지 화폐의 양적 문제를 해결하는 것이 아니다. 그리고 인플레이션 완화를 위해 그런 전략을 사용된 적이 없다.

개인적으로 필자는 화폐의 양이 가격보다 훨씬 중요하다고 생각하기 때문에 연준의 조치가 인플레이션 둔화에 도움이 될 것이라고 생각하지 않는다. (분명히 인플레이션은 어느 시점이 되면 기저효과로 인해 둔화되겠지만 근원 소비자물가지수가 3% 이하로 내려갈 때까지는 승리한 것으로 여겨서는 안 된다.)

한편, 지난주 바이든 행정부는 거대 정유사들의 기이한 수익에 대해 열변을 토했다. 바이든 대통령은 거대 정유사에 보내는 서한에서 “정상 수준 이상의 정제 수익마진이 미국 가계에 전가되는 것은 용납할 수 없다”고 밝혔다.

그 말이 사실이기도 하지만 바이든 자신의 정책에서 비롯된 결과가 지금 상황을 야기시킨 부분도 크다. 재난지원금으로 촉발된 거대한 수요가 휘발유 수요에 대한 상방 압력으로 작용했고, 전략비축유 방출은 유가에 대한 일부 하방 압력을 주었다.

바이든 대통령이 정유사들이 정제를 늘리기를 원한다면 원유와 원유 제품 간 가격 차이를 의미하는 크랙 스프레드(crack spread)가 확대되는 결과가 나타날 것이다. 이는 우연한 인지부조화일까? 바이든은 해당 서한을 통해 “합리적인 가격의 안정적인 에너지 공급을 막는 장애물을 해결하기 위해 내가 할 수 있는 모든 도구를 적절하게 사용할 준비가 되어 있다”고도 밝혔다. 지난 5월 하원에서 통과된 법안에 따르면 대통령은 긴급사태를 선포하고 휘발윳값 또는 가정 에너지 연료 가격이 “과도하게” 상승하는 경우를 불법으로 규정할 수 있다. 이건 “가격 통제”를 하겠다는 말인가?

한 걸음 물러서서 보기

한편에서 보면 가격 통제를 언급하면서 시간을 낭비하는 것이 바보같이 보일 수도 있다. 세상일은 이론으로만 움직이지 않으며 실제적으로도 제대로 작동하지 않는다는 사실은 역사적 맥락을 통해 알 수 있다. 현재 가격보다 낮은 수준으로 가격이 통제되면 공급 부족이 발생한다. 물론 거래가 암시장으로 옮겨 가기 때문에 정부 수입도 줄어들게 된다. (아마 암호화폐 시장의 구원 투수가 될지도 모른다!) 이는 잘 알려진 사실이다.

이런 주제에 대해 토론을 하는 것조차 바보스럽게 느껴질 수 있다. 가격 통제가 할 수 있는 단 한 가지는 일시적으로 측정된 인플레이션을 낮출 수 있다는 것이다.

아, 이제 알겠다.

정유사에 대한 초과이득세(windfall profits tax)를 논의하는 것 역시 바보스럽게 느껴진다. 바이든 행정부는 현재 인플레이션 위기가 악화되는 원인이 정유사들의 바가지 요금 때문이라고 비난했다. (마치 정유사가 원유 제품이 거래되는 글로벌 시장에서 바가지 요금을 씌울 만큼 충분한 힘을 가지고 있는 것처럼 말이다.)

다시 한 번 말하지만 초과이득세는 이미 이전에 효과를 보지 못했고, 또 그런 세금은 생산량 감소로 이어질 수 있다는 점은 이론적으로 명백하다. 매장된 석유가 10억 배럴인 기업은 수익이 높은 경우에는 원유를 추출하는 리스크를 감수할 가능성이 높지만, 원유를 추출한다고 벌(세금)을 받는다면 추출하지 않고 그냥 둘 가능성이 높다.

기대 수익이 낮아지면 탐사 활동도 줄어들 것이다. 따라서 초과이득세와 같은 정책은 가격을 낮추는 것이 아닌 가격 상승의 원인, 또한 오랫동안 가격 상승이 지속되는 원인이 된다. 결국 정유사를 비난하게 되고 전기차가 아닌 휘발유차를 운전하는 사람들에게는 연료가 부족해진다.

아, 이제 알겠다.

지난주 필자는 TV 프로그램에 출연해 때로는 무능과 악의적 의도를 구별하기가 어렵다고 말했다. 개인적으로는, 사람들이 보통 좋은 의도가 있지만 제대로 실행하지 못한다고 믿으려는 편이다.

이제 문제는 현대통화이론(MMT), 가격 통제, 생산자들에 대한 징벌적 세금을 추구하는 데 요구되는 거대한 무능을 무능이라고 믿기가 점점 어려워지고 있다는 점이다. 이전의 벤 버냉키 연준 의장이 주택시장 거품을 보지 못했다는 점은 거품을 보지 못함으로 해서 얻을 수 있는 것이 없기 때문에 믿을 수 있었고, 2020년 말에 현대통화이론을 믿으라는 또는 믿는 척 하라는 유혹은 매우 강력했다.

하지만 지금 상황에서 가격 통제가 시행되고 초과이득세가 발생한다면 그것은 끔찍한 경제 정책이다. 다만 정치적으로는? 이득을 얻는 사람이 있을 것이다.

그런 경제 정책은 중기적으로 인플레이션을 악화시킬 것이다. 인플레이션의 원인을 해결할 수 없고, 가격 통제와 생산자 과세는 수급불균형 악화의 원인이 될 것이다.

따라서 우리는 하는 수 없이 정책결정자들이 무능하기를 희망해야 할 것이다.

주: “인플레이션 가이(Inflation Guy)”로도 잘 알려진 마이클 애쉬튼(Michael Ashton)은 인듀어링 인베스트먼트(Enduring Investments, LLC)의 대표이사입니다. 그는 인플레이션 시장의 선구자로서 높은 인플레이션 환경 속에서 부를 지켜내는 부분에 대한 전문성을 가지고 있으며, 격월 팟캐스트 ‘센츠 앤드 센서빌리티(Cents and Sensibility)’를 통해 관련 의견을 제시합니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지