34만전자·170만닉스 간다.... 맥쿼리, 눈높이 상향

By Haris Anwar

(2022년 6월 8일 작성된 영문 기사의 번역본)

- 팻 겔싱어(Pat Gelsinger) 최고경영자가 이끄는 인텔, 과거의 영광 되찾기 위해 대규모 구조조정 시행 중

- 그러나 애널리스트들은 힘든 싸움으로 보고 부정적인 견해 유지

- 인텔의 마진 감소는 장기 성장에 상당한 리스크

- 포트폴리오에 추가할 최고의 주식 종목을 찾고 계신가요? 인베스팅프로+의 리서치 도구, 데이터, 종목 검색기를 활용해 보세요. 자세히 알아보기 »

미국 최대 반도체 제조사 인텔(NASDAQ:INTC)의 투자자들은 지난 10년 동안 어려운 시간을 보냈다. 캘리포니아주 샌타클래라에 위치한 인텔은 최신 반도체를 시장에 내놓지 못하면서 TSMC(NYSE:TSM), 삼성전자(OTC:SSNLF)(KS:005930) 등과 같은 경쟁사에 상당한 점유율을 뺏겼다.

기술적 차트를 보면 인텔 주가는 그야말로 실적이 좋지 않았다. 지난 5년 동안 인텔 주가는 단 20% 상승했는데, 같은 기간 동안 필라델피아 반도체 지수(Philadelphia Semiconductor Index)는 190% 이상 급등했다. 화요일 인텔 종가는 43.53달러였다.

그러나 이제 인텔은 변화를 향한 첫걸음을 내딛기 시작했다. 최근 팻 겔싱어 최고겅영자가 취임한 이후 대규모 구조조정을 약속했다.

구조조정의 결과는 이미 나타나기 시작했다. 인텔은 200억 달러를 오하이오주 콜롬비아 외곽에 위치한 반도체 제조 허브에 투자했고, 세계 최대 반도체 제조 공장이 될 것으로 기대한다.

최신 기술을 활용할 반도체 생산 시설을 통해 인텔은 결과적으로 글로벌 반도체 공급망에서 미국 기업의 점유율을 늘리고, 미국 내 생산량을 늘리고, 현재 아시아 제조사 중심의 시장 균형을 바로잡고자 한다.

또한 겔싱어 최고경영자는 유럽으로의 진출을 계획하면서 계약을 진행하고 리서치 지출을 늘리고 있다. 올해 초 인텔은 타워 세미컨덕터(NASDAQ:TSEM)를 54억 달러에 인수하기로 합의했으며, 이는 다른 기업들을 위한 계약 기준의 반도체 제조를 추진하려는 일환이다.

인텔의 힘든 싸움

그러나 애널리스트들은 인텔 주식에 대한 부정적인 견해를 유지하고 있다. 인텔이 힘든 싸움을 하고 있고 특히 인텔의 최대 고객사 다수가 이제는 자체적으로 반도체를 설계하기 때문이다.

애플(NASDAQ:AAPL)은 이미 맥(Mac) 컴퓨터 제품 라인에서 인텔 부분을 뺐고 ARM의 기술을 사용하고 있다. 아마존(NASDAQ:AMZN)과 마이크로소프트(NASDAQ:MSFT)도 서버 프로세서에 있어서 애플과 비슷한 단계를 밟고 있다.

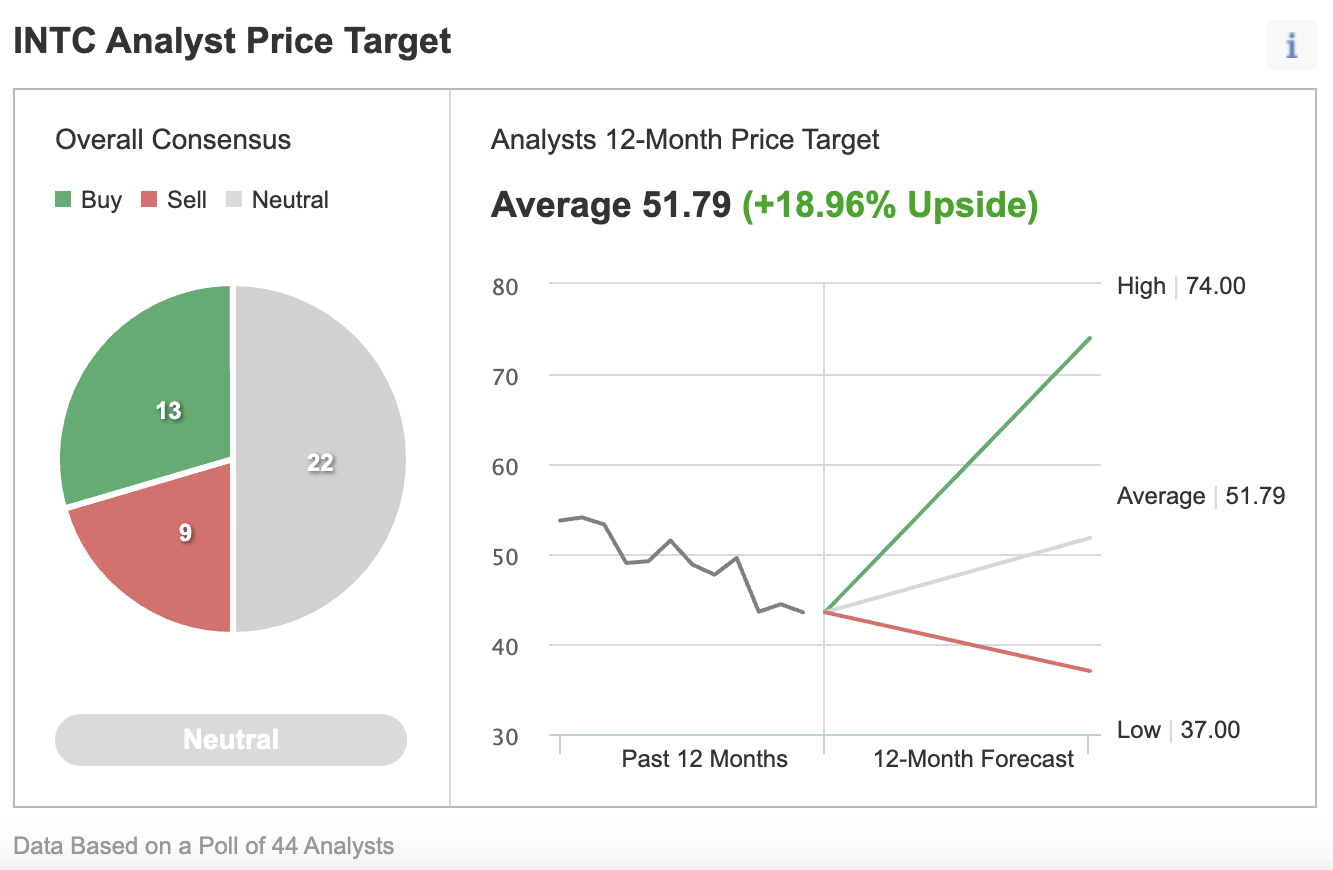

인베스팅닷컴이 44명의 애널리스트를 대상으로 설문조사를 실시한 결과, 전반적인 컨센서스는 ‘중립’으로 나왔다. 22명은 중립, 13명은 매수, 9명은 매도 등급을 제시했다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

“반도체의 충돌(Clash of Chips)”이라는 제목의 투자 메모에서 모건스탠리 애널리스트들은 최근 시장 하락 속에서 매수 기회를 제공하는 주식 목록에서 인텔을 제외했다.

“최첨단 기술에 있어서 TSMC 및 삼성전자가 향후 10년간 고급 반도체 제조 분야를 지배할 것이며 빠르게 성장하는 대규모 파운드리 기회로부터 수익을 얻을 것이다.”

또한 반도체 업계에서 인텔의 역할은 “덜 분명하다”고 밝혔다.

TSMC 및 삼성전자는 최첨단 반도체를 제조하는 파운드리를 운영하는 유일한 두 곳의 기업이며 애플, 퀄컴(NASDAQ:QCOM), 엔비디아(NASDAQ:NVDA) 등을 대형 고객사로 보유하고 있다.

인텔 주가에 대한 또 다른 악재는 인텔의 마진 감소다. 제조 기업의 건전성을 나타내는 핵심적인 신호인 총 마진(생산 비용 제외한 매출 비율)은 올해 52% 정도로 예상된다.

자동차와 같은 다른 업계에서는 상당히 매력적인 수치이지만 인텔의 과거 실적보다는 10% 낮은 수준이다. 동종업계 경쟁사보다도 낮다. 텍사스 인스트루먼츠(NASDAQ:TXN)의 총 마진은 7%에 육박하며 이전에도 마진이 높지 않았던 AMD(NASDAQ:AMD)도 올해 51%를 예상한다.

또한 겔싱어 최고경영자의 리더십 아래에서 인텔이 고비를 넘길지 여부는 향후 12개월 내로 나타날 것으로 예상되는 경기 하락 속에서 인텔이 어느 정도 수익을 지켜낼지에 달려 있다.

지난 4월 인텔은 실망스러운 2분기 매출 및 수익 전망치를 내놓았고 반도체 수요는 약화될 것으로 제시되었다. 이러한 약세 전망은 인텔의 최대 매출원인 가정용 컴퓨터(PC)에 대한 전반적인 수요가 팬데믹 시기의 재택 근무 및 학습 환경에 힘입은 호황 이후 둔화되고 있기 때문이다.

결론

인텔이 반등을 향한 오랜 여정 위에 있으며, 자원의 상당 부분을 지출하고 마진이 타격을 입고 있다. 월가에서는 인텔이 과거의 영광을 되찾을 수 있을 것이라는 긍정적 판단을 주저하고 있다.

필자는 인텔 주식을 매수하려는 사람들에게 더 기다려볼 것을 권고한다.

***

다음 투자 아이디어를 찾고 계시다면, 다음과 같은 콘텐츠를 제공하는 인베스팅프로+를 참고해 보세요.

- 지난 10년간 실적

- 수익, 성장 등에 관련된 재무건전성 점수

- 수십 가지 금융 모델에서 계산된 공정가치

- 동종업계 경쟁사와의 빠른 비교

- 펀더멘털 및 실적 차트

인베스팅프로+에서 핵심 데이터를 빠르게 확인하고, 충분한 정보를 바탕으로 투자를 결정해 보시기 바랍니다. 자세히 알아보기 »

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지