골드만삭스 "26만 전자·135만 닉스 간다" 삼성전자 ·SK하이닉스 목표가 올려

By Haris Anwar

(2022년 5월 9일 작성된 영문 기사의 번역본)

- 아마존 1분기 매출 7% 상승, 전년 동기에는 무려 44% 상승

- 실적 둔화에도 불구하고 대부분 월가 애널리스트들은 아마존 장기 전망에 대한 강세 유지

- 뱅크오브아메리카 (NYSE:BAC), 2023년부터 2025년까지 아마존 수익 마진의 상당한 확대 예상

- 인베스팅프로+에서 더 나은 투자 결정에 도움이 되는 툴, 데이터, 콘텐츠 확인 가능

지금까지는 디지털 경제에서 가장 안전한 영역이었던 전자상거래 업계가 지난 2년 동안의 상당한 상승 이후 약세 신호를 보내기 시작했다.

세계 최대 온라인 소매업체인 아마존(NASDAQ:AMZN)의 매출은 2022년 1분기에 단 7% 상승했다. 전년 동기에 44% 매출 확대를 기록했던 것과 대조적이다. 아마존은 닷컴버블이 터졌던 2001년 이후 가장 큰 폭의 성장 둔화를 보였고, 2분기 연속 한 자릿수 성장을 기록했다.

아마존 실적 발표 일주일 후에는 캐나다 오타와 소재 쇼피파이(NYSE:SHOP)도 실망스러운 실적을 발표했다. 판매자를 지원하는 플랫폼 쇼피파이의 주당순이익은 애널리스트 전망치를 크게 하회했다. 또한 2022년 신규 비즈니스 고객 추가에 대한 약세 전망을 내놓으면서, 쇼피파이 플랫폼의 판매자 증가는 2021년과 비슷할 수 있다고 밝혔다.

전자상거래 기업들의 실망스러운 실적으로 인해 관련 종목에 대한 대규모 매도세가 나타났다. 투자자들은 빠른 시일 내로 전자상거래 업계가 반등할 것으로 보지는 않는다.

2022년 4월 28일 아마존의 실적 발표 이후 주가는 14% 이상 하락했다. 지난 금요일 아마존 종가는 2,295.45달러로 지난 2년간 최저치 수준이다. 올해 들어 아마존 주가는 30% 이상 하락했다.

2020년 코로나19 정점의 봉쇄조치 시기에 나타났던 전자상거래 종목의 강력한 랠리는 빠른 속도로 사그라졌다. 온라인 소매업체들은 40년래 최고 수준의 인플레이션, 인건비 증가, 글로벌 공급망 문제 지속, 팬데믹 유지 등 여러 어려움을 겪고 있다.

빠른 턴어라운드 없어

손실을 만회하기 위해 아마존은 이달 초에 창립 이래 처음으로 미국 판매자 일부에 대해 5%의 추가 요금을 도입했다. 또한 지난 분기에 아마존은 미국 프라임 멤버십 구독료를 4년 만에 처음으로 119달러에서 139달러로 인상했다.

이러한 조치에도 불구하고 빠른 턴어라운드는 나타나지 않았다. 앤디 재시(Andy Jassy) 아마존 최고경영자는 지난 실적 발표에서 다음과 같이 밝혔다.

“지속되는 인플레이션과 공급망 압박 문제가 있기 때문에 어느 정도 시간이 소요될 것이다. 그러나 고객 경험 측면에서 고무적인 진전이 나타나고 있다. 2020년 초 팬데믹 이전에도 볼 수 없었던 수준으로 배송 속도가 빨라졌다.”

아마존 실적은 둔화되었으나 대부분의 월가 애널리스트들은 아마존의 장기 전망 및 전자상거래 업계에서의 주도적인 위치에 대한 강세를 유지한다. 일부 애널리스트들은 매출 둔화로 인해 목표주가를 재조정했지만, 대부분은 아마존의 주가 약세를 매수 기회로 보고 있다.

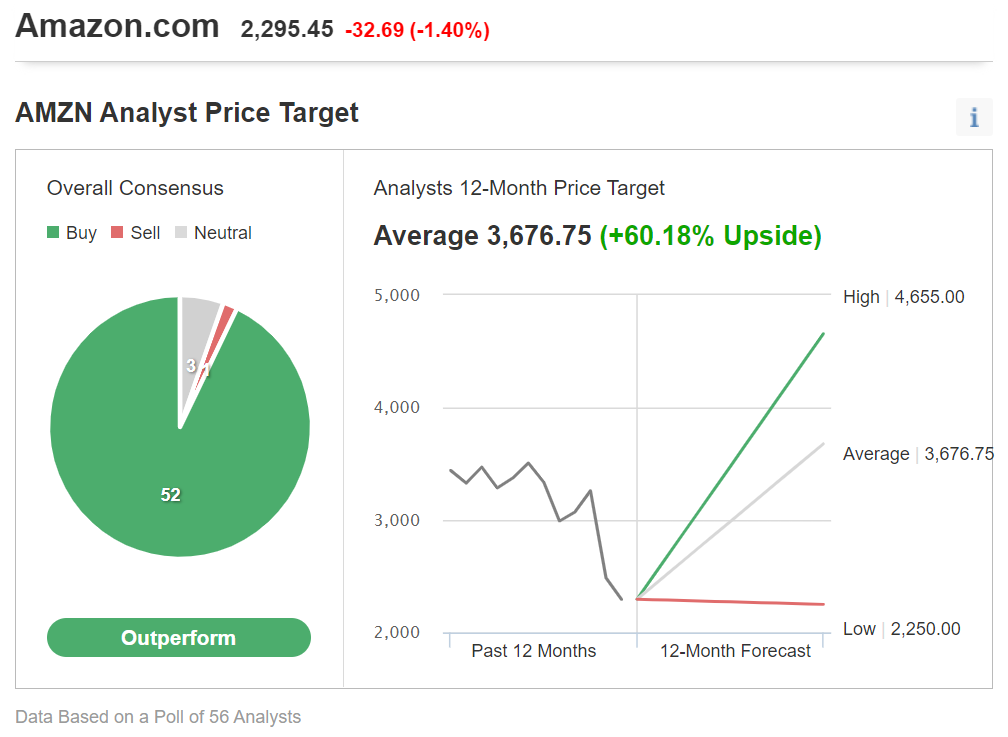

인베스팅닷컴이 56명의 애널리스트를 대상으로 설문조사를 실시한 결과, 그중 52명이 아마존에 대한 매수 등급을 제시했고 “시장수익률 상회”를 예상했다. 출처: 인베스팅닷컴

출처: 인베스팅닷컴

설문조사 결과, 12개월 목표주가는 3,676.75달러로 현재 주가 대비 60.18% 높은 수준이다.

아마존에서 인상적인 영역은 아마존의 클라우드 부문인 아마존 웹 서비스(Amazon Web Services: AWS)이다. 현재 아마존 수익의 대부분은 AWS에서 나온다. AWS 매출은 37% 증가한 184억 달러를 기록했고, 고객이 향후 AWS 사용료로 지급하기로 돼 있는 금액은 전년 대비 68% 증가한 889억 달러를 기록했다.

뱅크오브아메리카는 아마존 실적 발표 이후 아마존 목표주가를 4,225달러에서 3,770달러로 하향 조정했으나, 비용 압박은 관리 가능한 수준이며, 2023년부터 2025년까지 클라우드, 광고 및 제3자 마켓플레이스 부문에서 수익 마진이 상당히 확대될 것이라고 내다보았다.

코웬앤코(Cowen & Co.)의 애널리스트들도 프라임(Prime) 서비스에 있어 아마존의 가격결정력이 강력하다고 판단했다. 프라임 멤버십 구독료 상승으로 전자상거래 부문의 손실을 상쇄시킬 수 있을 것이라고 강조했다.

결론

아마존은 주가에 대한 강력한 단기적 악재인 인플레이션 환경 속에서 전자상거래 비즈니스를 확대하기 위해 노력할 것이다. 대부분 애널리스트들은 디지털 경제의 여러 영역에서 아마존이 차지하고 있는 지배적 위치는 위협받지 않을 것이며, 현재 주가 약세를 매수 기회로 삼아야 한다고 보고 있다.

다음 투자 아이디어를 얻고 싶으시다면 전문적인 데이터, 툴 그리고 인사이트를 제공하는 인베스팅프로+를 활용해 보세요. 13만 5천여 개 종목을 검색하고, 가장 빠르게 성장하는 종목 또는 가장 저평가된 종목을 찾아볼 수 있습니다. 자세히 알아보기 »

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지