수년 전부터 국내 투자자에게도 셀인메이(Sell in May) 투자 전략이 많이 알려졌습니다. 5월에는 주식을 팔고 떠났다가 6개월 뒤인 11월에 증시로 돌아오라는 전략이지요.

특히 작년(2021년) 하반기에 증시가 크기 밀리면서 셀인메이 전략에 대한 개인투자자의 관심이 많이 늘어난 듯합니다. 그렇다면 셀인메이 전략이 과연 효과적일지 오늘 증시 토크에서 생각해 보고자 합니다.

(※ 오늘 증시 토크는 셀인메이 전략에 대한 긍정/부정 어느 쪽도 아닙니다.)

셀인메이 전략의 논리적 근거 : 유동성

5월에 증시에서 떠나서 11월에 돌아오라는 개념의 Sell in May And Go away 전략은 해외에서 먼저 알려졌고, 국내 투자자들 사이에서는 최근 몇 년 전부터 갑자기 많이 알려지게 되었습니다.

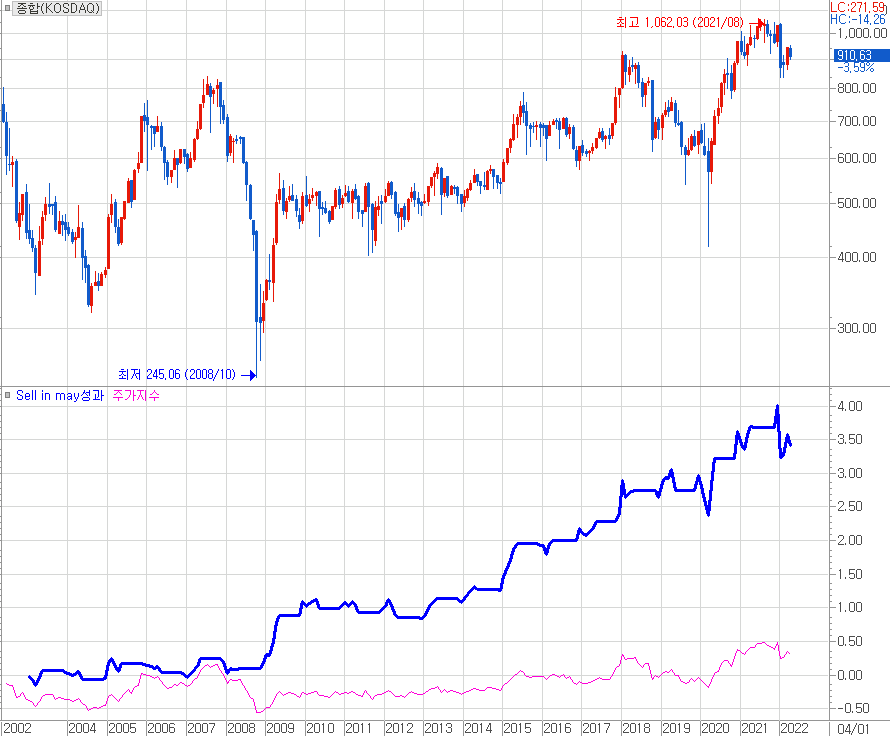

위의 도표는 코스닥 시장에 Sell in May 전략(청색선)을 적용하였을 때의 누적수익률과 코스닥 지수(분홍색선)의 누적수익률을 2002년 5월부터 최근까지 비교한 차트입니다.

5월에 증시에서 떠나다 보니 6월~11월(또는 전략에 따라 5월~10월) 기간의 손익이 가감되지 않기에 해당 기간은 누적수익률이 평평하게 나오지요. 그런데 그 결과는 코스닥 지수를 크게 상회하는 흐름을 보여줍니다.

거의 20여 년의 기간 코스닥 지수가 30% 정도 상승하는 동안 셀인메이 전략은 340% 넘게 상승하였으니, 투자자들 사이에서 셀인메이 전략에 관한 관심이 커질 만합니다.

그런데 왜 이런 현상이 나타나는 것일까요?

이는 연중 상반기와 하반기 증시 유동성의 차이가 반영되면서 나타난 현상으로 추정 해 볼 수 있겠습니다.

일반적으로 하반기에는 외국인이든, 기관이든 개인투자자든 한해 주식을 매도하며 손익을 확정하기도 하고, 전 세계적으로 연말에 세금 이슈가 있다 보니 여러 가지 이유로 절세의 이유로 급하게 매도하는 경우가 늘어나게 됩니다. 이에 반하여 연초에는 투자자들이 신규 투자 계획을 크게 늘리면서 매수세가 강하게 유입되지요. 단적으로 한국의 경우 대주주 양도세 연말 회피 후 연초 재매수의 사례를 떠올려 볼 수 있겠습니다.

셀인메이 전략 : 한편 추세가 강한 시장에서는 오히려

이렇게 보면 셀인메이 전략이 매우 우수한 것처럼 보입니다만, 한편 추세가 강한 시장에서는 오히려 불리한 상황이 만들어지곤 합니다.

[ 지표 제작 : lovefund이성수 ]

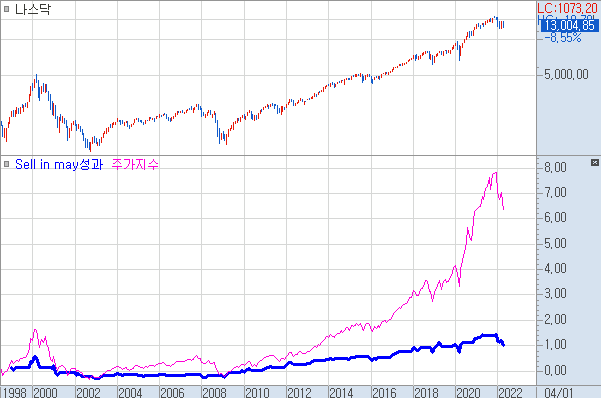

위의 차트는 나스닥 지수에 셀인메이 누적수익률 지표(청색선)와 나스닥 지수 수익률 지표(분홍색선)를 함께 적용한 차트입니다. 한눈에 보시더라도 추세가 강했던 나스닥 지수는 1998년 중반 이후 최근까지 630%가 넘는 엄청난 상승률을 기록하였습니다만, 셀인메이 전략은 100% 정도의 누적수익률을 기록하였을 뿐입니다.

그렇다고 해서 수익률 방어가 좋았던 것도 아닙니다. 98년 중반부터 2009년 초까지 나스닥 지수의 하락 폭과 비슷한 –25% 하락률을 기록하였었습니다.

[ 지표 제작 : lovefund이성수 ]

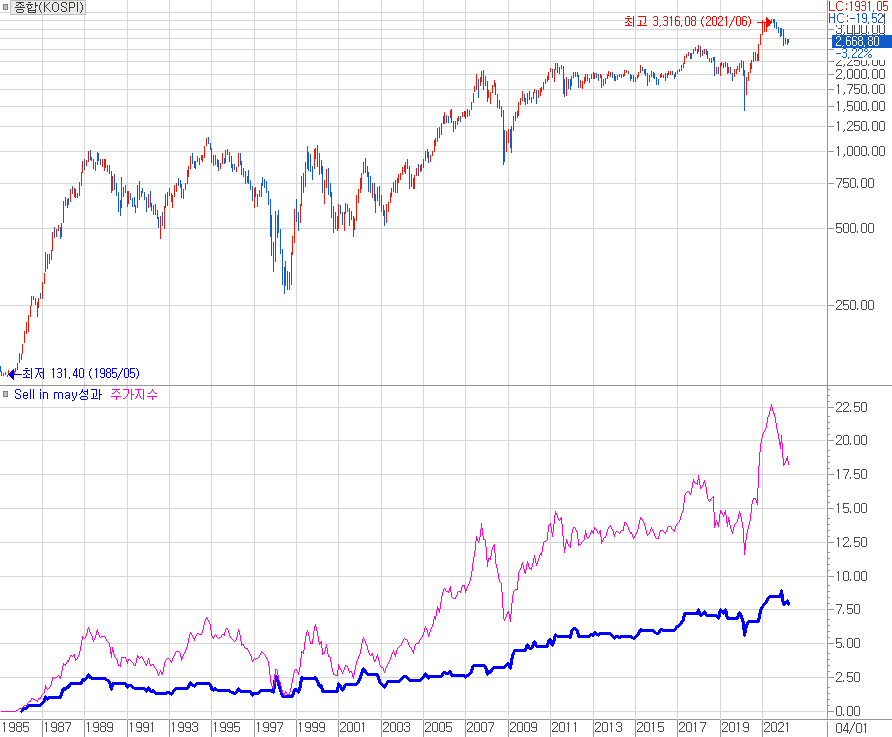

이러한 현상은 한국 코스피 종합주가지수에서도 비슷하게 나타났습니다. 1985년부터 최근까지 37년의 세월 동안 한국 코스피 지수는 거의 1,800% 넘는 상승률을 기록하였습니다만, 같은 기간 셀인메이 전략은 코스피 지수 상승률보다 크게 낮은 800% 넘는 수준의 수익률을 기록하였습니다.

물론 중간중간 상대적으로 선방한 시기도 있었지만, 셀인메이 전략을 메인 전략으로 사용하기에는 놓치는 기회도 상당할 수 있다는 점을 떠올리게 하는 대목입니다.

수익률 안정 vs 추세 중 무엇을 선택하느냐는 투자자의 몫

필자도 셀인메이 전략을 진지하게 고민하기도 하였습니다. 그런데 분석과 고민을 하면 할수록 셀인메이 전략의 장단점이 눈에 명확히 들어오더군요.

장점이라 한다면 수익률의 안정성입니다. 보통 금융위기와 같은 증시 큰 충격이 하반기에 자주 발생하다 보니 그 시기가 갑자기 발생하였을 때 피할 확률이 높아지는 장점은 있습니다.

다만, 단점인 추세적인 시장에서 수익률을 포기해야 하는 상황을 마주하게 된다는 점은 많이 고민하게 되는 대목입니다.

두 장단점의 상황이 2020년과 2021년에 엇갈리며 발생하였었지요.

2020년 셀인메이 전략은 6월부터 11월 초강세 장을 허무하게 날렸지만, 2021년에는 오히려 하반기에 있었던 하락 충격을 피할 수 있었습니다.

올해는 셀인메이 전략이 어떤 수익률 모습을 발현할까요?

그건 아무도 모릅니다. 다만, 수익률의 안정성이나 추가적인 추세를 수익률로 만들 것이냐는 투자자의 몫이 아닐까 싶습니다. (정답은 없습니다.)

2022년 4월 26일 화요일

lovefund이성수 (유니인베스트먼트 대표, CIIA 및 가치투자 처음공부 저자)

[ lovefund이성수의 증시 토크 애독 감사합니다, 좋아요~엄지척 부탁드립니다.]

[ “lovefund이성수”는 누구일까요? ]

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.