골드만삭스 "26만 전자·135만 닉스 간다" 삼성전자 ·SK하이닉스 목표가 올려

우크라이나 불확실성과 경기 정상화 기대로 전반적 상승

비철 시장은 우크라이나 지정학 리스크 되돌림, 미국 실물경기 지표 호조, 중국 물가 피크아웃 기대감, 예상보다 덜 매파적이었던 연준 의사록 등에 전반적으로 상승세를 시현. 알루미늄은 우크라이나 관련 혼재된 시그널(Mixed signal)을 보이는 러시아의 행보에 ‘08년 이래 최고치로 상승, 니켈 역시 러시아 제재 우려와 견조한 수요로 상승. 우크라이나 인근 병력을 철수시켰다는 푸틴 대통령의 말과 달리 미 국무장관과 NATO 사무총장은 어떤 군대 철수도 보지 못했고 오히려 국경으로 추가 병력을 보내고 있다고 주장. 또한 원대복귀하는 부대가 애초에 우크라이나 국경에서 그리 멀지 않은 곳에 위치해 있기도. 더불어 지난 15일 우크라이나 국방부 웹사이트 등이 DDoS 공격을 받았는데 침공 이전 사이버공격이 있을 것이란 군사 전문가의 의견이 있었음. 그럼에도 러시아는 외교적 해결을 원한다고 지속 피력하고 있어 혼재된 시그널이 우크라이나 사태 불확실성을 높이고 있음. 경제 회복 기대감에 구리도 소폭 상승세를 보였고, 이머징 마켓에서 아연 도금 수요가 증가함에 따라 아연 역시 상승, 비철 전반적으로 재고 우려가 심화됨에 따라 재고 선점 매수세(패닉 바이)가 촉발될 가능성이 있음.

미중 경기지표 모두 경기 정상화를 시사

중국 1월 CPI는 YoY +0.9%를 기록하며 전망치(+1.0%)를 소폭 하회, 1월 PPI도 YoY +9.1% 기록해 전망치(+10.3%)를 하회. 낮은 CPI에 중국 당국은 유동성 추가 완화 여지를 확보, 낮은 PPI는 미국 등 수입물가를 낮춰 글로벌 인플레이션 완화에 긍정적 시그널을 제공함. CPI는 돈육가격 하락 등에 영향을 받은 것으로 보이며, PPI는 제조업 관련 물가가 부진해 내수경기 진작에 더 집중하게 될 계기로 작용할 듯. 지난 15일 리커창 총리는 소득세 감면, 제조업 자금조달 지원, 서비스업 세금 감면, 서플라이 체인 강화 등을 언급하며 내수경기 부양 의지를 강력하게 피력한 바 있음.

미국 실물경기 지표는 모두 서프라이즈를 기록. 미국 1월 소매매출은 MoM +3.8%를 기록하며 전망치(+2.0%) 상회, 산업생산과 기업재고는 각 YoY +4.1%, MoM +2.1%를 기록하며 호조를 보임. 소매매출은 온라인판매와 내구재에서 큰 폭의 성장세를 보임.

전일 발표된 FOMC 의사록은 우려했던 것보다 덜 매파적이었다는 것에 안도하며 3월 50bp 인상 확률은 하락(59%→44%). 이에 미국채 금리는 전반적으로 모두 하락했는데 2년물 6.1bp 하락, 10년물 1.2bp 하락하며 장단기 스프레드도 4.8bp 확대.

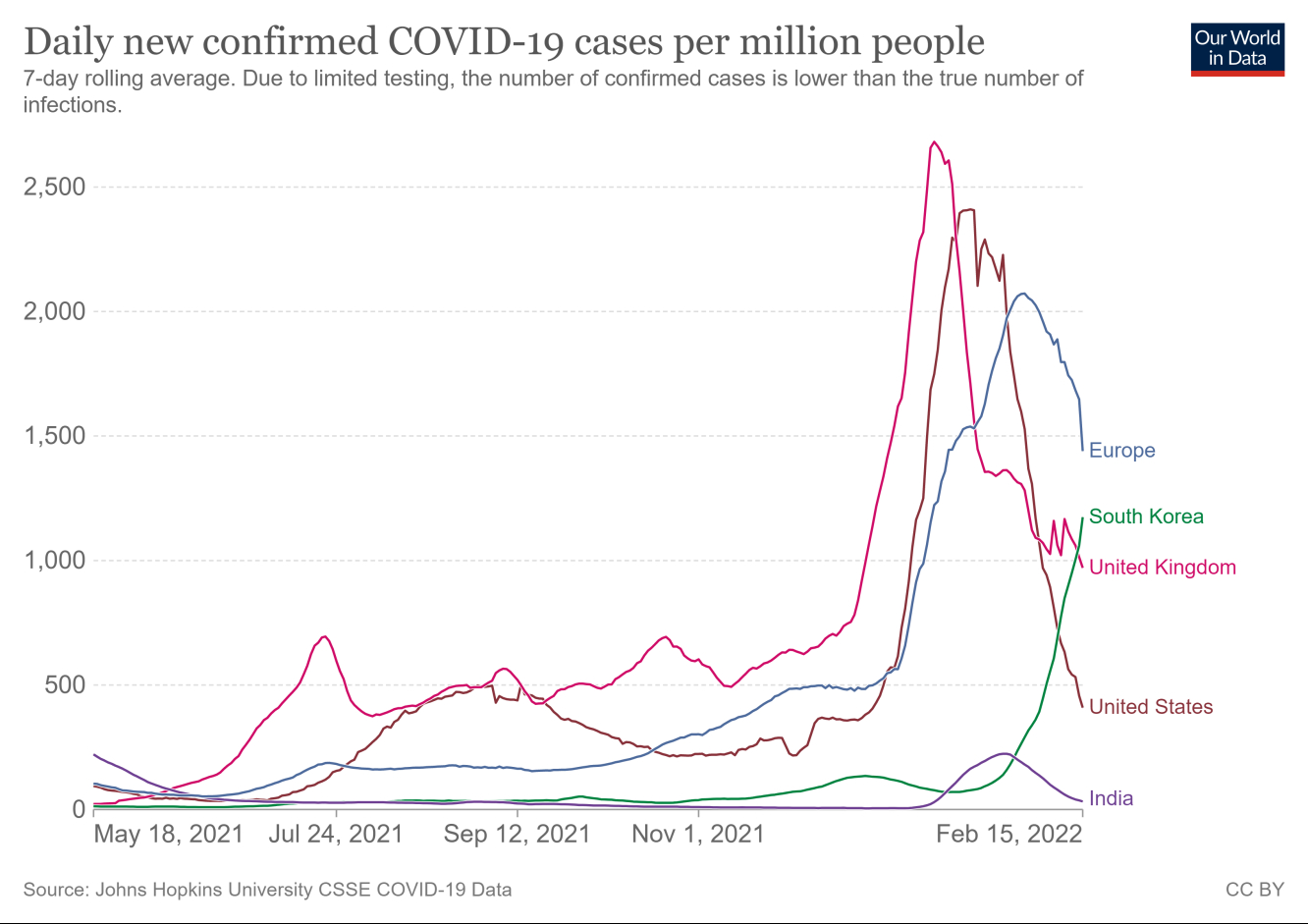

주요국 코로나19 확진자 하향추세 지속(좌측 하단 차트 참조), 한국의 경우 오미크론 본격 확산 시작 시점에 시차가 있고, 정부 정책 및 높은 백신 접종률 등을 고려하면 4월 내외로 피크아웃 할 것으로 기대.