골드만삭스 "26만 전자·135만 닉스 간다" 삼성전자 ·SK하이닉스 목표가 올려

By Barani Krishnan

(2021년 11월 9일 작성된 영문 기사의 번역본)

'자라 보고 놀란 가슴 솥뚜껑보고 놀란다'는 말은 금 예찬론자들에게 적용되지 않는다.

처음에 안 좋은 경험을 하면 두 번째 시도는 하지 않게 되는 것이 일반적인 만큼, 비이성적인 수준으로 금의 강세를 전망하는 금 예찬론자들의 열정에는 공감하기 힘들다.

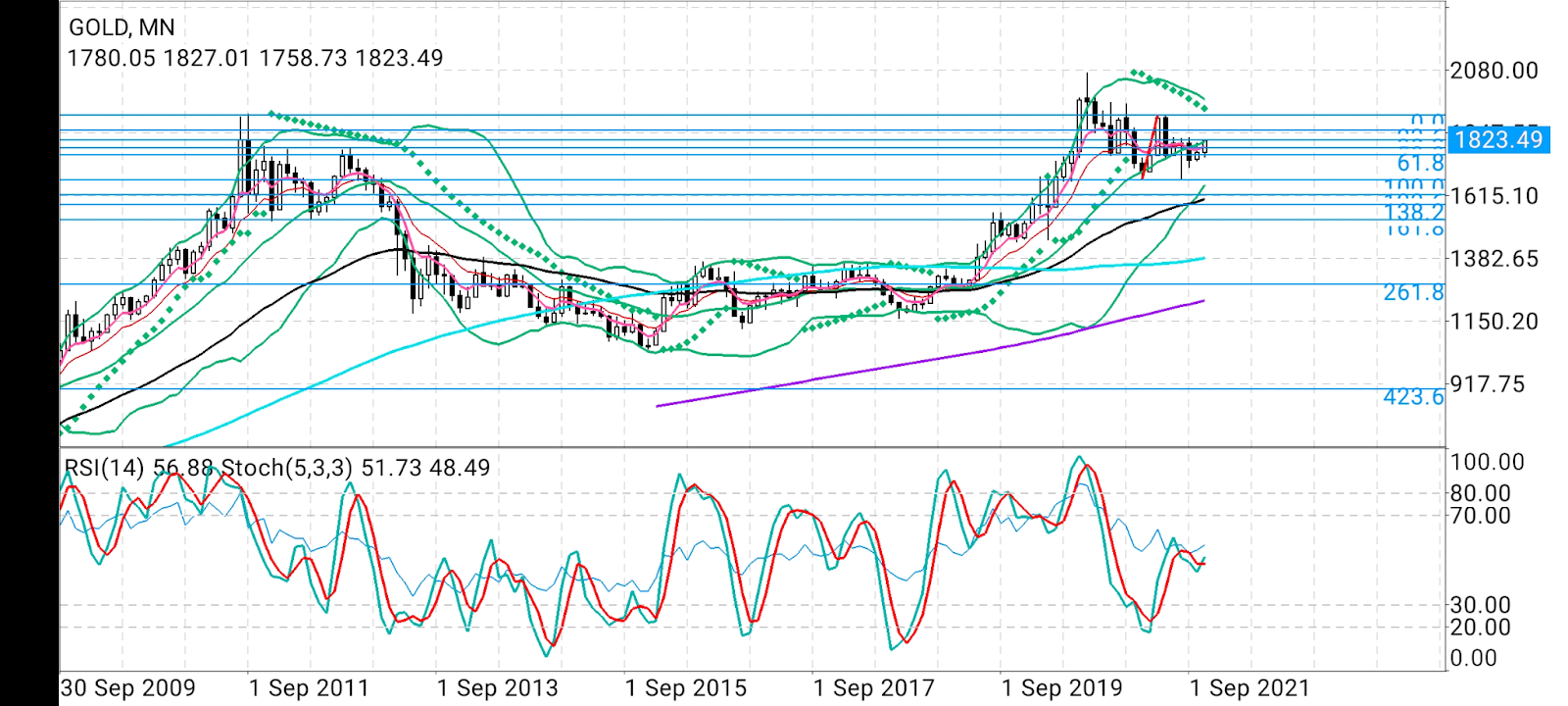

금이 반등하여 1,800달러 이상을 시도하고 있지만, 금에 투자한 평균적인 애널리스트와 투자자는 가격 움직임을 이해하고 브레이크아웃(breakout)인지 페이크아웃(fakeout)인지 판단해야 할 것이다.

차트 제공: skcharting.com

브레이크아웃은 금에 대한 저항선/네크라인/매도 압박을 뚫고 오르는 상향 움직임을 의미한다. 분명히 금은 4거래일 연속으로 이전의 1,700달러 영역을 넘어서는 브레이크아웃을 보였다.

반면, 페이크아웃은 절대 구체화되지 않을 상향 움직임을 보이는 시장 상황을 의미한다. 실제로는 정반대로 움직이게 된다. 금의 페이크아웃은 작년에 수없이 나타났다. 1,800달러 심지어는 1,900달러선으로 올라선 것과 같은 신호를 보였지만 결국 그 이후에는 1,700달러 그리고 1,600달러선까지 하락을 보였다.

금이 현재 모멘텀을 유지하기 위한 지지선이 어디인지에 대해서는 다양한 의견이 있다. 나는 다양한 변수와 견해를 바탕으로 설득력 있는 그림을 그려 보고자 한다.

먼저 펀더멘털 측면에서 지난 1년 동안 금이 인플레이션 헤지 도구로서 역할을 하지 못했던 한 가지 이유는 30년래 최대 속도로 상승한 인플레이션으로 인해 연준이 즉시 금리를 상향할 것이라는 과장된 전망이 끊임없이 나왔기 때문이다.

그런 전망은 미 국채금리를 올려 지난 12개월 동안 미 10년물 국채금리 및 달러는 지속적으로 상승했고 그 과정에서 금은 희생되었다.

하지만, 그러한 전망은 지난주 제롬 파월 연준 의장이 인내심을 가질 것이고 금리 인상은 2022년 중반부터 연말 정도에 이루어질 것이라고 발언한 이후에 수그러들었다. 금 매수자들에게는 좋은 소식이다.

또한 파월 의장은 금리 인상 및 월간 150억 달러 규모의 자산 매입 감축은 서로 관계가 없다는 사실도 재확인했다. 금요일에 2020년 9월 고점을 넘었던 달러 가격은 파월 의장의 발언 이후 다소 주춤해졌다. 흥미롭게도 지난주 브레이크아웃 이후 금 가격은 2021년 9월의 고점으로 상승했다.

달러와 미 국채금리가 약해졌지만, 금은 화요일 초반 아시아장에서 약한 움직임을 보이면서 1,825달러선을 배회했다. 금 강세론자들의 우려는 무수한 저항선이 존재하며, 가격이 1,800달러 영역에 안착하기 전에 만만치 않은 테스트를 거쳐야 한다는 점이다.

시카코 소재 블루라인퓨처스(Blue Line Future)의 광물 전략가 필립 스트레이블(Phillip Streible)은 "첫 저항선은 1,835달러이며 확실하게 넘어서야 한다"고 전했다.

“고객들에게 선물에 대한 추가 매수를 피하기 위해 옵션으로 들어가라고 조언하고 있다. 이틀 동안 종가가 1,840달러 이상이여야 매수를 권고할 수 있다.”

DailyFX.com에서 금 관련 블로그를 운영하는 대니얼 두브로프스키(Daniel Dubrovsky)는 4시간봉에서 1,808~1,813달러 저항선 돌파가 나타났을 때 1,825~1,834달러 목표 수준에 노출된 것이고, 지금 그 수준에서 배회하고 있다고 말했다.

두브로프스키는 "1,825~1,834달러는 7월 정점 가격 수준"이라고 했다.

“20일 및 50일 단순이동평균 사이에 강세 골든 크로스가 형성되고, 기술적 상향 편향이 시작될 수 있다. 또한 이러한 선들은 단기 하락 시 주요 지지선으로 작용할 수 있다.”

또한 두브로프스키는 IG Client Sentiment에 따르면 약 66%의 소매 트레이더가 금에 대한 순매수 포지션을 가지고 있다고 강조했다.

그는 "하방 노출은 일간 10.30% 상승, 주간 48.34% 상승했다"고도 했다.

“우리는 일반적으로 대중 심리에 대한 역발상적 견해를 가지고 있다. 대부분 트레이더가 순매수 상황이기 때문에 가격은 하락할 수 있다. 그러나 최근 포지션 변화로 인해 역투자 강세 편향이 나타났다.”

fxstreet.com에서 블로그를 운영하는 하레시 멩가니(Haresh Menghani)는 더욱 신중한 입장을 보인다.

그는 "기술적 관점에서 지난주 1,800달러선 돌파 유지 및 1,810달러선 수용은 강세 전망을 지지한다"고 밝혔다.

“따라서 일부 추격 매수세는 공급이 집중된 영역인 1,832~1,834달러에서 강력한 저항선을 테스트할 가능성이 충분하다.”

“그렇긴 하지만 1,800달러 이하 약세에서는 일부 매수 포지션이 풀릴 수 있고, 금은 다시 1,780달러선 그리고 1,770달러선 지지 영역까지 하락할 수 있다.”

skcharting.com의 최고기술전략가인 수닐 쿠마르 딕싯(Sunil Kumar Dixit)은 자신의 금 전망을 위해 참고하는 금 현물 가격에 대한 다음번 고정적 수평 저항선은 1,833~1,835달러 영역이라고 말했다.

또한 딕싯은 “금 가격이 이 영역을 성공적으로 유지하는지 여부를 테스트하게 될 것”이라고 했다.

그는 금 현물의 단기 일간 차트가 스토캐스틱 상대강도지수 95/95로 과매수 상태를 보이고 있다며, 다음과 같이 덧붙였다.

“1,835달러 위로 올라가는 움직임은 1,860달러 수준에서 수용되는 그다음 23.6% 피보나치 값을 테스트할 준비가 되었다는 청신호로서 나타나야 한다.”

“한편, 좁은 박스권 움직임과 조정으로 인해 1,810달러-1,800달러-1,795달러를 향해 일부 제한된 횡보세가 나타날 수 있고, 이때는 좋은 매수 기회가 될 것이다.”

주: 바라니 크리슈난(Barani Krishnan)은 분석글의 다양성을 확보하기 위해 자신의 의견 외에도 다양한 견해를 반영하며, 중립성 유지를 위해 역발상적 시각과 시장 변수를 제시합니다. 작성한 글에 언급하는 원자재 혹은 주식 포지션은 보유하지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지