뉴욕증시, 주간 상승세 유지 ’반도체•AI 주도’...산타랠리에는 부족한 투심, 이번주 2026년 투자 준비 ’관망세 전망’ [이완수의 글로벌마켓 핫이슈]

요즘 주식시장을 보시다 보면 어떤 생각이 드시는지요? 아마 개인 투자자 중 대다수는 미국 증시보다 상대적으로 매우 약한 한국 증시 흐름에 답답해하고 계실 것입니다.

올해 상반기 말까지만 하더라도 이 정도는 아니었는데, 하반기 들어 절대적이든 상대적이든 한국증시의 약세 속에 여타 국가들 증시가 강하다 보니 투자심리까지 흔들리고 있습니다.

오늘 증시 토크에서는 답답한 한국증시 현재 상황을 담담히 적어보고 생각해 보는 시간을 가져보고자 합니다.

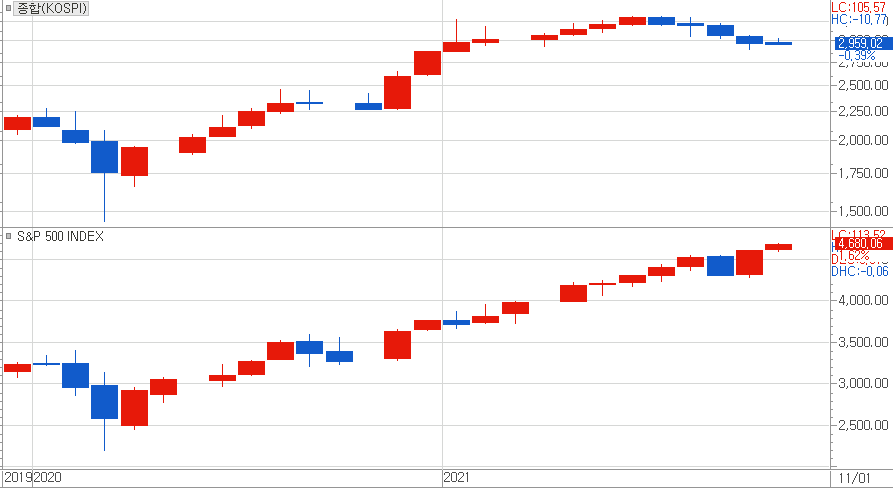

하반기 한국증시의 완패 : 11월 5일 오전장까지 5개월 연속 음봉 하락 중

매일 아침 뉴욕증시 사상 최고치 뉴스를 보다가 한국증시를 보면 답답하지요. 아침 잠깐 미국 증시 따라 반등하였다가 바로 주르륵 밀려버리니 글로벌 증시는 커플링 되었다는 학술적인 의미는커녕 완전히 다른 차원에 한국증시가 있는 듯합니다.

결국 미국 S&P 500지수가 올 하반기 8.9% 상승하는 동안 한국 종합주가지수는 10% 하락하였습니다. 흑과 백처럼 너무도 다른 길을 걷고 있습니다. 이는 미국과의 비교에서만 나타나는 현상은 아닙니다. 유럽 및 다른 여타 국가들과 비교하여도 한국증시는 하반기 들어 5개월여 너무도 답답한 행보를 반복하고 있습니다.

일본 니케이255 하반기 등락률 : +2.8%

독일 DAX 하반기 등락률 : +3.2%

유로스톡 지수 하반기 등락률 : +6.6%

중국 상해지수 하반기 등락률 : -2.1%

대만 가권지수 하반기 등락률 : -3.3%

글로벌 증시는 한국증시보다 절대적으로든 상대적으로든 올해 하반기 우월한 흐름을 만들고 있습니다. 그나마 홍콩증시는 하반기에 13% 이상 하락하였습니다만, 한국증시도 10% 하락으로 두 자릿수 하반기 하락률이니 비교할 의미가 없을 듯합니다.

작년 한국증시의 글로벌 증시 내 최상위 상승률이 업보라고도 하지만? 그런데?!

이러한 일방적인 한국증시의 하반기 5개월 연속 하락 속에 지수 두 자릿수 하락은 한편, 작년에 너무도 많이 올랐던 부분으로도 해석될 수 있습니다.

작년 2020년 글로벌 증시 주요국의 증시 등락률을 상승률 순위대로 나열하여보면 아래와 같습니다.

한국 코스피 : +30.75%

대만 가권지수 : +22.80%

미국 S&P500 : +16.26%

일본 니케이 : +16.01%

상해 종합지수 : +13.87%

독일 DAX : +3.55%

홍콩 항셍지수 : -3.40%

그 외 국가들을 대충 훑어보아도 베트남 +14.87%, 브라질 +2.92%, 인도 15.75% 등을 기록하였습니다. 즉 한국증시의 2020년 등락률은 거의 전 세계 최상위였던 것입니다.

(※ 베네수엘라가 1,376% 상승률은 있었습니다만, 여긴 번외로 쳐야겠지요?)

한국증시의 2020년 오버슈팅은 오히려 업보고 되고 말았던 것이 아니었나 모르겠습니다. 그 결과 증시가 하반기 들어 무겁게 흘러가고 있으니 말입니다. 그런데 한편 상반기까지는 주가지수가 그렇게 나쁜 것은 아니었습니다.

올해 상반기 한국증시의 대표지수인 코스피 지수 상승률은 +14.73%로 미국 증시 대표지수인 S&P500지수 14.41%보다도 높았습니다.

앗? 무언가 머리 뒤가 쌔~ 한 듯합니다.

유독 약한 하반기 증시 복합 요인들의 등장 : 특히 수급을 빼앗아간….

그런데 유독 하반기 들어 한국증시가 약한 것일까?

→ 추석 전후로 있었던 중국 헝다사태? 오히려 헝다사태 진원지인 중국증시는 제자리걸음을 걸으며 횡보하고 있습니다.

→ 테이퍼링 우려감? 다른 나라들도 마찬가지이지요.

→ 백신 접종 부진? 이미 한국은 전 세계 최상위권의 백신 접종률을 기록하고 있습니다.

→ 하반기 기저효과 약화? 다른 나라도 마찬가지이지요. 그리고 하반기 기저효과 약화는 기대보다 약한 수준입니다.

왜 유독 한국증시는 이렇게 심한 피로감을 느끼는 것일까? 바로 유동성과 관련된 몇 가지 문제가 있기 때문이라 보입니다.

첫 번째로 여름 이후 과도했던 대어급 신규 상장 종목들 문제가 있지요.

이건 이번 주 수요일 증시 토크 “신규 상장 공룡종목들 결국 증시 발목을 잡다. (IPO 사상 최대)”에서 다루어 드린 바 있지요. 특히 8월에는 초대형 공룡 2개가 증시에 들어오면서 유동성을 쭉! 빨아갔습니다. 다른 설명은 하지 않겠습니다. 다들 아시지요?

두 번째 이유는 유동성 축소가 본격화된 데에는 가계대출 축소 정책이 있습니다.

가을 접어들면서 본격화된 가계대출 억제. 주택담보대출부터 마이너스 통장, 신용대출 등 다양한 가계대출들이 막히게 되고 하반기 들어 그 정책들 시행이 가시화되면서 금융 회사에서 빚을 내어 투자하던 투자자분들이 자금을 회수하여 빚을 갚아야 하는 상황이 되었던 것입니다.

이 자금들의 특징은 “쫓기는 자금”입니다. 주식을 매수할 때는 불태우면서 매수하지만, 주식을 매도해야 하는 상황에서는 가격을 내리패면서 매도하게 되지요. 개인 중 급하게 매도하는 투자자가 수가 늘어나게 되면 전체적으로는 개인이 순매수를 기록한다고 하더라도 주가가 밀리게 됩니다. 특히 개별 종목 단위에서는 이유 없는 발작이 발생할 수밖에 없습니다.

세 번째로는 대주주 양도세 회피 매도 물량의 하반기 내내 나타나는 현상입니다.

학습효과가 있다 보니 연말에 몰아서 매도하지 않고 상반기를 마친 즈음부터 꾸준히 나타나면서 양도세 기준 대주주라는 꼬리표를 달지 않기 위한 대비를 하는 것이지요. 결국 유동성 입장에서는 좋은 소식은 절대 아니지요.

아마도 11월과 12월 중순까지는 이런 답답한 행보가 반복될 수 있습니다. 하지만, 희망이 아예 없는 것은 아닙니다.

종종 증시 토크에서 언급하는 바처럼, 연말로 갈수록 위에 언급해 드린 비합리적인 상황 즉, 대주주 양도세 회피 및 빚투 자금의 급한 청산을 역이용하는 매수세가 유입됩니다. 저가 매수가 들어오는 것이지요. 따라서 시장이 밀리더라도 연말이 가까워질수록 오히려 그 강도는 약해지고 은근슬쩍 한국증시가 고개를 들게 될 가능성이 큽니다.

그리고 새해가 되면 올해 하반기를 억눌렀던 재료들이 오히려 반대로 유동성 공급 상황으로 바뀌게 됩니다. 어쩌면 앞으로 남아있는 한 달 반여의 2021년 주식시장은 내년을 준비할 기회로 삼을 수 있지 않을까요? 물론…. 상대적 증시 부진은 힘들긴 하지만 말입니다.

2021년 11월 5일 금요일

lovefund이성수 (유니인베스트먼트 대표, CIIA charterHolder)

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.