"오늘까지 ’이 주식’ 사야 올해 배당금 수령 막차 탑니다"

시장에서 예상하였던 것처럼 테이퍼링은 이번 11월 FOMC에서 최종 결정되었습니다. 이로써 빠르면 이달부터 매달 1,200억$씩 돈을 풀어온 미국의 양적완화는 매달 150억$씩 감소하여 내년 6월 정도에는 종료되는 절차에 들어갔습니다.

파월 의장이 내년 테이퍼링 속도와 기준금리 인상에 대한 커멘트가 완화적이긴 하였습니다만, 테이퍼링은 출발하였습니다. 여러 가지 증시 전망에 대한 의견들이 다양합니다만, 이제부터는 미국의 장단기 금리차를 매일 같이 체크하시라 말씀드리고 싶습니다.

▶ 미국의 테이퍼링 : 그 자체는 증시에 큰 영향은 없었다.

이번 2021년 11월 파월 의장의 테이퍼링 선언 이전, 기억 속 테이퍼링은 8년 전에 있었습니다. 2013년 6월 당시 버냉키 의장이 “테이퍼링 할지도 몰라~”라는 발언이 증시를 쇼크에 빠트리면서 테이퍼링은 당시 경제, 금융시장 전반에 우려감을 만들었습니다. 그리고 실제 테이퍼링은 2014년 자넷 옐런 의장이 바통을 받고 차근차근 진행하여 그해 10월 완료하면서 양적완화는 종료되었습니다.

2014년 테이퍼링 과정에서 전 세계 주식시장은 월초에 테이퍼링 걱정에 살짝 약세를 보였다가 월 후반에도 테이퍼링 하든가 말든가 식으로 반등했었지요.

2014년 테이퍼링이 있던 그해 글로벌 증시는 전반적으로 걱정과 비교해 매우 양호하였습니다.

미국 S&P 500지수는 11.39% 상승

한국 종합주가지수는 4.76% 하락

한국 코스닥 지수는 8.6% 상승

중국 상해 지수는 +52.87% 상승

일본 닛케이 지수는 7.12% 상승

유로 스톡스 지수는 1.20% 상승

즉, 정작 주식시장이 걱정하였던 대폭락 장은 그 해 벌어지지 않았습니다. 그리고 그 후 4~5년 뒤 장단기 금리차가 역전되고 코로나 사태가 터지면서 대폭락장에 준하는 하락장을 보게 되었습니다.

▶ 정말 무서운 대폭락장 걱정은 장단기 금리차가 역전된 후에 하자

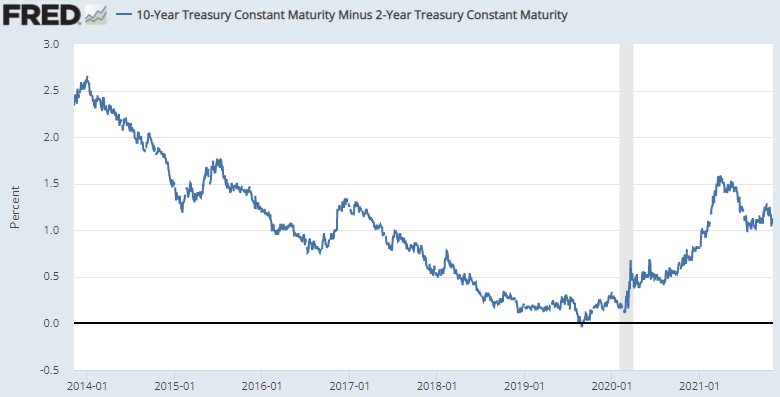

미국의 10년 국채 금리와 2년 국채 금리의 차이는 대표적인 장단기 금리차입니다.

이 장단기 금리차가 역전되고 난 후, 빠르면 수개월 내 늦으면 한두 해 뒤에 글로벌 금융시장은 크게 흔들리며 주가지수를 반 토막 이상 하락시키는 대폭락장이 발생하였지요.

되곱아 보면, 2008년 금융위기가 있기 2년 전인 2006년, 2000년 IT버블이 본격적으로 붕괴하기 직전인 2000년 2월에도 있었으며 90년 초반 아시아권 증시 대폭락 직전인 88년 연말에도 있었습니다.

테이퍼링이 이번 달부터 시작되었기에 시간이 갈수록 유동성의 힘이 떨어지기 시작하고 이 과정에서 경기 위축에 대한 우려가 간헐적으로 발생하는 것과 더불어 미국의 기준금리 인상 가능성도 커지게 되면 단기금리는 상승하고 장기금리는 하락하는 현상 속에 장단기 금리차가 서서히 축소되어가고 있을 것입니다.

그 시점은 언제가 될지는 아무도 모릅니다.

양적완화가 단계적으로 줄어들어 경제에 돈 풀리는 양과 속도가 줄어들면서 경제에 부담을 준다면 장단기 금리차는 2014년과 달리 테이퍼링이 끝나기도 전에 역전이 되어있을 수도 있습니다.

반대로, 2000년대 중반처럼 워낙 풀린 자금이 많다 보니 경제가 자생적으로 선순환하며 강하다면, 장단기 금리차는 테이퍼링 중에도 되레 확대되고 있을 수도 있지요.

따라서, 이 변수는 확정적으로 예단할 수 있는 사항이 아니라 계속 관찰하고 지켜봐야 할 대상입니다.

▶ 다만, 2014년에 비해서는 여지가 좁다는 것은 마음에 걸려

2014년 테이퍼링이 본격적으로 진행될 때만 하더라도 미국의 장단기 금리차는 2.5%P 정도로 제법 컸습니다만, 현재는 1% 수준으로 매우 얇습니다.

그러다 보니, 장단기 금리차 역전 그리고 대폭락장 가능성 고조의 시점이 2010년대처럼 수년간에 걸쳐서 진행되는 것이 아니라 1년도 안 되는 시간에 급박하게 진행될 수도 있습니다.

이 점은 마음에 걸리는 대목입니다.

다만, 파월 의장이 미국 기준금리 인상은 테이퍼링과 엮지 말라는 뉘앙스와 내년에는 경제 상황에 따라 테이퍼링 진행 속도가 바뀔 수도 있다고 언급한 점은 장단기 금리차 여지가 좁더라도 천천히 완만하게 진행될 수도 있음을 암시합니다.

결국 이 또한 지켜보아야 할 상황이긴 합니다.

다만, 이것만은 기억하십시오.

장단기 금리차가 역전되는 데까지 가늘고 길어지든, 거칠게 빨리 찾아오든 역전이 되는 순간 빚투 자금은 최대한 줄이시고, 자산 배분 전략상 안전자산은 여러분이 세운 기준에서 최대한 가득 채우셔야 합니다. 그리고 장단기 금리차 역전 후 시한폭탄이 터지는 데는 수개월에서 1~2년이 걸릴 수는 있습니다. 이 기간에는 증시가 오버 슈팅하더라도 동요하지 말고 무리하게 반응하지 마십시오.

어쩌면 이런 일이 내년에 찾아올 수도 있고 혹은 2010년대처럼 2020년대 후반에 느긋하게 찾아올 수도 있습니다만, 기준은 지금 강하게 잡고 계신다면 의연하게 투자 계획을 세우실 수 있으실 것입니다.

2021년 11월 4일 목요일

lovefund이성수 (유니인베스트먼트 대표, CIIA charterHolder)

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.