추석 연휴 이후 시장이 무겁게 흘러가더니 급기야, 이번 주 내내 국내 증시는 종목 단위의 급락 양상도 발생하고 있습니다. 특히 추석 연휴 이후 미수금 대비 반대매매 비중은 6%를 넘어 7% 후반에 이를 정도로 모든 레버리지 투자자금에 대한 강제청산이 시장 전체적으로 발생하고 있습니다.

빚투의 역습이 발생하는 시장을 보면서 문득 빚투의 척도인 신용융자가 코스피(유가증권) 시장과 코스닥 시장 중 어디에 집중되어있는지 궁금해졌습니다. 반대매매가 집중될 수 있는 시장을 미루어 짐작할 수 있기 때문입니다.

▶ 추석 연휴 이후 반대매매 급증 : 시장에 악성 급매물을 발생시키는데

요즘 시장을 보면 독특한 특징이 있습니다. 아침 초반에 반등하며 시장이 출발하였다 하더라도 바로 추풍낙엽처럼 종목들이 죽죽 밀립니다. 잠깐 물 한 잔 마시고 오면 무슨 일이 난 것처럼 말입니다. 점심 먹고 오후 1시가 되면 비슷한 패턴으로 또다시 죽죽 악성 매물이 쏟아지는 패턴이 나타납니다.

특정 시간대 매시 정각에 쏟아지는 악성 매물은 개별 종목 단위의 급락뿐만 아니라 지수의 급락을 유발하면서 투자심리를 순식간에 꽁꽁 얼려버리고 맙니다.

마치 기계에 의해 발생하는 듯한 자비 없는 매도. 바로 빚투 자금의 강제청산이 만드는 결과물입니다. 신용융자, 미수거래, 주식 관련 대출 자금들이 증거금에 미달하고 마진콜 조건에 맞추지를 못하면 인정사정없이 담보로 잡은 주식을 “패대기” 쳐버립니다.

대출 원리금 회수를 위한 RMS(Risk Management System)이 기계적으로 작동하면서 “체결 가능”한 방향으로 주식을 매도하기 때문에 주가가 허무하게 죽죽 밀려 버리고 맙니다.

빚투 자금이 만드는 약세장의 부정적인 면이 아닐 수 없습니다.

▶ 동학 개미, 코스피(유가증권) 시장에 빚투 자금을 집중시켰다.

신용융자는 빚투 자금의 그림자와 같은 바로미터입니다.

빚투는 신용융자뿐만 아니라 미수거래, 카드빚, 마이너스 대출, 등등 다양한 형태로 꼬리표 없이 증시로 들어오는데 이 중 꼬리표가 달린 대표적인 빚투 자금이 신용융자이고 매일 금융투자 협회 통계로 발표됩니다. 이 자료를 바탕으로 100% 완벽하지는 않더라도 빚투 자금의 증감과 특징을 가늠할 수 있습니다. 이 자료는 코스피와 코스닥 시장으로 구분한 자료와 전체 합산 값으로도 발표됩니다.

그런데 2020년 이후 동학 개미는 코스피 유가증권 시장에 빚투 자금을 집중하였던 것을 어렵지 않게 확인할 수 있었습니다.

[ 자료 참조 : 금융투자협회 통계, 2009년 초~ 2021년 9월 말 ]

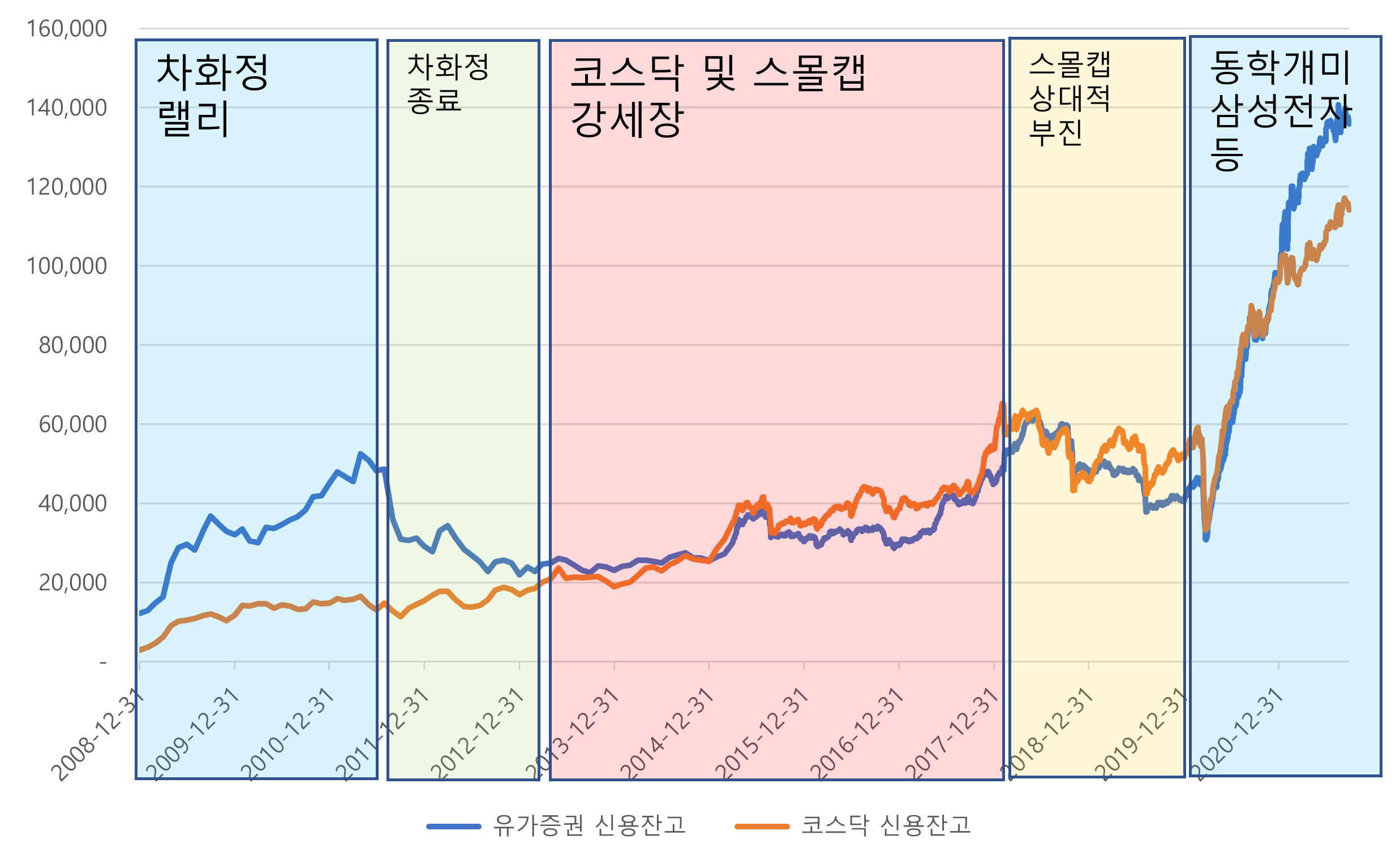

신용융자 잔액을 코스피(청색선)와 코스닥(황색선)으로 나누어 시기별로 구분하여 위의 표를 만들어 보았습니다.

2009년~2011년 여름 사이 차화정 랠리 당시에는 한눈에 보시더라도 청색선(코스피 신용융자)이 폭발적으로 증가합니다. 당시 코스피 중심의 차별화 장세는 시간이 갈수록 심화하였고 2010년과 2011년에는 코스피 대형주 특히 자동차, 화학, 정유 종목을 안 사면 바보 취급당하던 시절이었습니다.

그리고 그 당시 코스피로 몰린 빚투 자금은 차화정의 폭발적인 강세를 만듭니다. 하지만 2011년 이후 거의 3년여간 차화정 랠리가 끝나자 코스피에 집중되었던 신용융자 및 빚투 자금은 밀물처럼 빠져나가면서 오랜 기간 차화정 및 코스피 종목들은 상대적 부진 시기로 들어갔고 2010년대 코스피 종합주가지수의 횡보장을 시작하기에 이릅니다.

그러던 중 2013년부터 코스닥에 신용융자가 집중되면서 2017년까지 거의 5년여의 코스닥 및 스몰캡 강세장이 이어집니다. 이 시기부터 항상 코스피 시장보다 신용융자 규모가 작았던 코스피 신용융자 규모는 코스피 신용융자 규모를 뛰어넘게 됩니다. 하지만 2018년 이후 정점에 이르게 되고 이후 3년여 동안 코스피와 스몰캡은 코스피 대형주 대비 상대적/절대적 약세를 걷게 되었지요.

코스피의 상대적 우위 흐름은 2020년 동학 개미 운동 시기에도 나타나게 됩니다.

2020년 코로나 사태 이후에는 무차별적인 전 종목 상승이 있었지만 2020년 하반기 개인투자자의 매수세는 코스피 대형주(삼성전자 (KS:005930), 현대차 (KS:005380))로 집중되면서 급기야 작년 연말부터 코스피 신용융자는 코스닥 신용융자 규모를 다시 뛰어넘었고 최근 9월 29일 코스피 신용융자 규모는 13조5,777억 원으로 코스닥 신용융자 규모 11조 4,082억 원보다 2조 원 이상 높은 수준에 이르러 있습니다.

▶ 신용융자가 집중된 코스피 : 대형주라도 순간적인 급락이 발생할 수 있다.

우리네 고정관념에서는 코스피 대형주가 안전한 투자 대상이라 생각합니다. 가격 변동성 측면에서 보면 코스닥이나 소형주보다 완만하게 움직이는 경향이 있긴 합니다. 하지만 빚투 자금이 2020년 이후 개인투자자의 코스피 대형주 선호 속에 코스피 시장에 집중되었단 점은 자칫 대형주들도 개별 종목처럼 높은 주가 급락이 이유 없이 발생할 가능성을 내포하고 있습니다.

그리고 시장 전체적으로 높은 수준에 있는 신용융자는 개별 종목뿐만 아니라 대형주에도 부담을 주고 있습니다. 대외적인 불안감은 빚투 자금의 안정성을 위협하게 됩니다.

한동안은 신용융자 잔액 추이를 계속 예의 주시하고자 합니다.

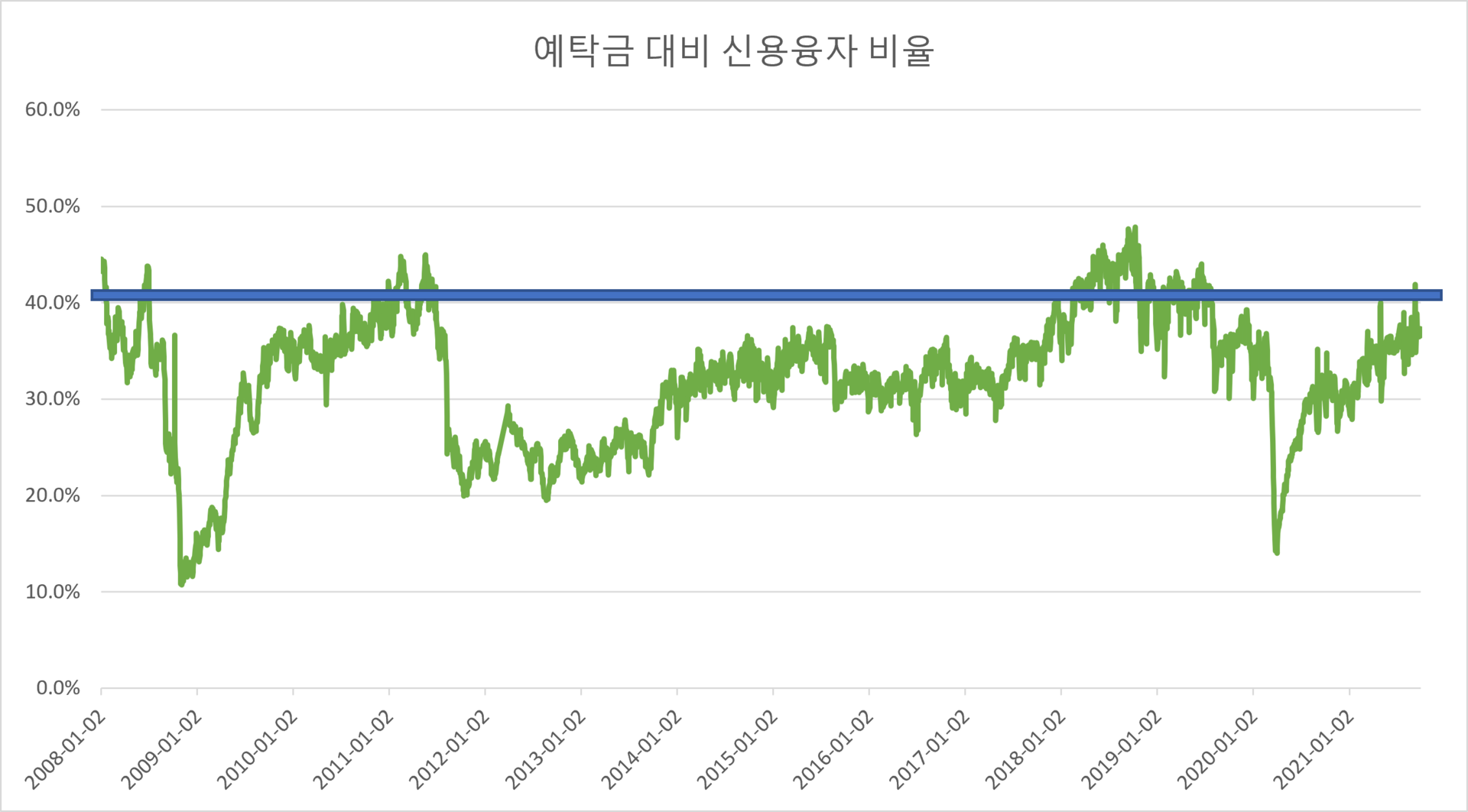

아직도 예탁금 대비 신용융자 비율은 높은 수준입니다.

2021년 10월 1일 금요일, 빚투는 항상 강조드립니다만 조심 조심 해야만 합니다.

lovefund이성수 (유니인베스트먼트 대표, CIIA charterHolder)

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.