테슬라, IPO 앞두고 ’xAI 투자금→스페이스X 지분’ 전환

By Haris Anwar

(2021년 9월 6일 작성된 영문 기사의 번역본)

요약

- 반도체 제조사 인텔은 지난 5년간 중소 규모 제조사들과 어렵게 경쟁하면서 투자 성과를 내지 못했다.

- 인텔의 새로운 방향성에 이점은 있으나 대규모 투자로서 앞으로 몇 년간 마진을 압박할 수 있다.

- 대다수 애널리스트는 인텔 주식을 아직 매수하지 말고 관망하라고 조언한다.

미국 최대 반도체 제조사 인텔(NASDAQ:INTC)은 지난 5년간 투자 성과를 내지 못했다.

반도체 대기업인 인텔과 다른 경쟁사들을 비교해서 얻을 수 있는 분명한 결론은 투자자들이 인텔의 성장 잠재력에 대한 신뢰를 잃어버렸다는 것이다. 반도체 업계에는 더 적은 돈으로 더 나은 투자를 할 수 있는 다른 회사들이 있다.

인텔 주가는 지난 5년 동안 단 45% 상승했는데, 같은 기간 필라델피아 반도체 지수(SOX)는 무려 328% 상승했다. 인텔이 실망스러운 실적을 내고 생산 관련 실수를 저지르는 동안, 다른 소규모 경쟁사들은 섹터의 주요 시장으로 진출하여 시장점유율을 높였다. 경쟁사들이 소비자에게 최고급 반도체를 선보였지만 인텔은 그러지 못했다.

예를 들어 엔비디아(NASDAQ:NVDA)는 지난 5년 동안 주가가 1,200% 상승했다. 시가총액은 무려 5,490억 달러이며 인텔의 두 배 이상이다.

몇 년 전 어려움을 겪기도 했던 AMD(NASDAQ:AMD)의 주가는 그동안 1,500% 상승했다.

인텔은 전 세계 컴퓨터와 데이터센터를 구동하는 정교한 프로세서를 설계하여 연간 4억 달러 규모의 반도체 업계에서 최고의 자리에 올랐다. 그리고 그 모든 과정은 인텔 내에서 진행되었다.

하지만 이러한 인하우스 전략은 인텔보다 더 작고 효율적인 반도체 제조사들이 아시아로 제품을 아웃소싱하면서 흐트러지고 말았다. 지난 10년 동안 인텔은 경쟁사들보다 앞서 반도체를 시장에 내놓는 데 실패했다.

부진한 성과를 바로잡기 위한 전략적 변화

인텔의 위기를 극복하기 위해 새로운 최고경영자인 패트릭 겔싱어(Pat Gelsinger)는 야심찬 계획을 세웠다. 몇 년간 경쟁사들보다 뒤처졌던 부진한 실적을 만회하기 위해 인하우스 생산과 아웃소싱을 혼합하는 것이 그의 전략이다.

겔싱어는 지난 3월 자신의 계획을 애널리스트들에게 밝히는 자리에서 인텔은 2023년부터 최신 프로세서를 생산하기 위해 외부 생산업체에 대한 의존도를 높일 것이라고 전했다. 또한 200억 달러 규모 투자를 통해 ‘인텔 파운드리 서비스(IFS)’라고 불리는 새로운 반도체 처리 시설을 애리조나주에 건설한다고 발표했다. 그곳에서 인텔은 다른 회사들이 설계한 반도체를 생산할 것이다.

이렇게 함으로써 인텔은 아마존(NASDAQ:AMZN), 마이크로소프트(NASDAQ:MSFT)처럼 자사의 프로세서를 설계하지만 프로세서 생산을 위한 시설을 필요로 하는 세계 최대의 클라우드 컴퓨팅 고객사에게 서비스를 제공하려는 목표를 가지고 있다. 이전 VM웨어(NYSE:VMW) 최고경영자였던 겔싱어에 따르면 이런 하이브리드 모델은 굉장히 성공적이다.

겔싱어는 최근 프리젠테이션에서 애널리스트들에게 “낡은 인텔이 새로운 인텔로 돌아왔다”며 다음과 같이 전했다.

“우리는 시장의 선도 기업이 될 것이며, 새로운 파운드리를 이용하는 고객을 만족시킬 것이다. 세계는 이제 더 많은 반도체를 필요로 하며 인텔은 그 간극을 강력하고도 효과적으로 채우려고 한다.”

이러한 변화는 인텔이 주요 턴어라운드 시기에 진입했다는 사실을 분명히 한다. 하지만 최근 인텔의 움직임에는 너무 많은 불확실성이 따른다.

많은 애널리스트는 다시 성장하려는 인텔의 계획에 이점이 있기는 하지만, 이미 게임에서 앞서고 있는 아시아의 경쟁사를 이기는 일은 아주 어려울 것으로 본다.

문화적 부패

인텔의 미래에 대한 블룸버그의 최근 분석에 따르면 인텔의 어려움은 하룻밤 사이에 나타난 것이 아니다. 스마트폰용 반도체 개발 지연 등 10년 동안의 실수와 심각한 단점을 보지 못한 문화적 부패의 결과로 나타난 것이다.

해당 분석은 다음과 같이 덧붙였다.

“글로벌 변환의 일부로서 삼성전자(KS:005930)(OTC:SSNLF), 타이완 반도체 매뉴팩처링(NYSE:TSM) 등 아시아의 제조 대기업들이 새롭게 떠올랐다. 이 기업들은 반도체 업계의 중심에서 자리를 지키고 있으며 이들이 제조하는 반도체는 최신 기기에서 점점 더 많이 사용되고 있다.”

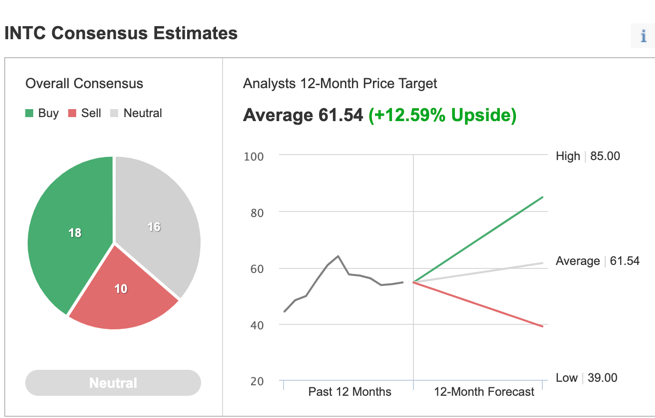

한편, 인텔의 미래 전망에 대한 애널리스트 의견은 나뉘어 있다. 인베스팅닷컴이 애널리스트 44명을 대상으로 설문조사를 실시한 결과, 전반적인 컨센서스는 ‘중립’으로 나왔다. 그중 18명은 매수, 16명은 중립, 10명은 매도 의견을 냈다.

차트: 인베스팅닷컴

최근 투자 메모에서 골드만삭스는 인텔 주식에 대한 매도 의견을 유지했다. 새로운 공장을 건설하는 데 200억 달러를 투자하면, 잉여현금흐름에 문제가 생길 수 있고 경쟁사들과 이해충돌이 발생할 수 있다고 지적했다. CNBC.com에서 인용한 골드만삭스의 투자 메모에서는 다음과 같이 전했다.

“인텔 파운드리 서비스가 인텔 코어와는 분리된 독립적인 비즈니스 부문이라고 하더라도, 인텔 코어와 경쟁하고 있지만 자체 공장이 없는 대규모 고객사들은 인텔 파운드리 서비스 이용을 꺼리게 될 것이다.”

반도체 부족과 지정학적 요인

그러나 인텔이 계획을 성공적으로 실행한다면 제반 조건은 상당히 우호적인 상황이다.

글로벌 반도체 부족 문제 및 반도체 업계의 리더가 되고자 하는 중국의 대규모 투자로 인해 인텔은 지정학적 갈등에서 핵심 요소가 되었다. 조 바이든 미국 대통령은 올해 초 핵심 공급망에 대한 100일간의 검토를 요구하는 행정명령에 서명했고, 여기에는 반도체 업계도 포함된다. 또한 바이든 대통령은 반도체 생산량을 늘리기 위해 미국 내 반도체 업계에 대한 370억 달러 규모 자금 지원을 추진할 것이라고 밝혔다.

정치적, 재정적 지원과 더불어 팬데믹 이후에도 반도체 수요 역시 강력하게 유지될 가능성이 높다. 지난 8월 반도체가 필요한 기업이 반도체를 주문한 이후 배송받는 기간은 21주로 늘어났다. 블룸버그에 따르면 이러한 지연은 반도체 부족 때문에 자동화 생산에 차질이 생기고 전기차 업계의 성장을 저해되고 있음을 나타낸다.

에버코어 ISI의 애널리스트 C.J. 뮤즈(C.J. Muse)는 최근 투자 메모에서 인텔은 올바른 방향으로 나아가고 있지만, 로드맵 실행에는 몇 년이 소요되고 어려움이 있을 것이라고 전했다. 뮤즈는 투자자들이 관망세를 유지해야 한다고 충고했다.

제프리스의 애널리스트 마크 리파시스(Mark Lipacis)는 인텔 목표주가를 52달러로 책정하고 보유 의견을 제시하면서, 2025년에 업계 리더십을 회복하겠다는 인텔의 발표를 완전히 신뢰하기는 힘들다고 전했다.

리팍시스는 “인텔이 지난 5년간 트랜지스터 공정 전환에 실패하여 2018년에 트랜지스터에 대한 주도권을 잃어버렸던 점에 비춰볼 때 투자자들은 인텔이 계획을 시행하기 전까지는 회의적일 것이라고 본다”고 덧붙였다.

결론

인텔의 장기 턴어라운드 계획에는 여러 가지 시행 위험이 존재한다. 그리고 잉여 자금이 있는 투자자들에게는 지금 당장 반도체 업계에 투자할 수 있는 더 나은 옵션이 있다.

인텔 주식에 관해서라면 관망하는 편이 나을 것이다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지